Κράτα ρευστότητα

Σημαντικά είναι τα ποσά που θα ζητηθούν μέσα στην άνοιξη από το “κουμπαρά” της αγοράς για τις επικείμενες αυξήσεις μετοχικού κεφαλαίου και ομολογιακών εκδόσεων εισηγμένων εταιρειών. Ήδη έχει πέσει το κατάλληλο «σφύριγμα» από τους υψηλά ιστάμενους στους ιθύνοντες των θεσμικών χαρτοφυλακίων και των λοιπών παρατρεχάμενων διαχειριστών επενδυτικών κεφαλαίων να αποκτήσουν ή να κρατήσουν ρευστότητα για να συμμετάσχουν σε αυτές. Ρευστότητα σε μια χρηματιστηριακή αγορά, που όπως φαίνεται βασιλεύει η λειψυδρία ανακυκλώνοντας τα ήδη υπάρχοντα. Ίσως για αυτό στις τελευταίες συνεδριάσεις παρατηρείτε ένα «τράβηγμα» της αγοράς κάτω από τα όρια του ψυχολογικού επιπέδου των 800 μονάδων. Αν μάλιστα αφαιρέσεις και τους φευγάτους επί σχεδόν ένα έτος ξένους επενδυτές θεσμικούς ή μη αυτό που μένει είναι απλώς το λιγοστό καύσιμο που χρειάζεται για να λειτουργεί υποτυπωδώς η αγορά. Ίσα ίσα δηλαδή να ανοίγει και να κλείνει με ένα μέσο ημερήσιο τζίρο συναλλαγών που αντιπροσωπεύει το υποτιμητικό για ευρωπαϊκό χρηματιστήριο ποσοστό του 0,09% επί της συνολικής κεφαλαιοποίησης.

Η πρώτη και πιο «βαριά» αύξηση μετοχικού κεφαλαίου ετοιμάζεται πιθανότατα μέχρι τα τέλη Μαρτίου από τη Πειραιώς Holdings (ΠΕΙΡ) ανακοινώνοντας τη τιμή, τους όρους και το ύψος της αύξησης το οποίο έχει αρχικά εκτιμηθεί σε 1 δισ. ευρώ. Κεφάλαιο το οποίο θα χρησιμοποιηθεί για να επανέλθει εκ νέου στο δρόμο της ιδιωτικοποίησής της. Το στενό χρονοδιάγραμμα που ορίζουν οι σύμβουλοι της έκδοσης Goldman Sachs Group και UBS στοχεύει στην ολοκλήρωση της αύξησης πολύ πριν την ανακοίνωση των αποτελεσμάτων των stress tests και ανάλογα με τις συνθήκες που θα υπάρχουν στις αγορές, το ΤΧΣ θα κληθεί να αποφασίσει εάν θα ασκήσει πλήρως ή μερικώς τα δικαιώματά του, με μια μεταγενέστερη διάθεση πακέτου μετοχών. Η τιμή της άσκησης είναι μέχρι τώρα ένα μεγάλο μυστήριο αν και η συμπεριφορά της μετοχής μαρτυράει πάνω κάτω το εύρος των 0,65 με 0,50 ευρώ μιας που από τις αρχές του Φλεβάρη έχει απωλέσει το επίπεδο των 0,90 ευρώ και μέχρι τώρα έχει πραγματοποιήσει κάτι παραπάνω από 52 εκατ. τεμάχια δίχως να μπορεί να πάρει ούτε το οφειλόμενο διορθωτικό retracement των 0,80 ευρώ. Διαγραμματικά η εικόνα δεν είναι και ότι καλύτερο για το στρατόπεδο των αγοραστών καθώς παραμένει να κινείται στο χείλος του γκρεμού του σταθεροποιητικού τριγωνικού σχηματισμού. Ημερήσια κλεισίματα κάτω από τη ζώνη στήριξης των 0,74 με 0,70 ευρώ θα ανοίξει την πόρτα για το κατηφορικό δρόμο προς τα 0,65 ευρώ. Ισχυρή ανατροπή στο όλο αρνητικό διαγραμματικό σκηνικό μόνο με την αρπαγή των 0,90 ευρώ.

Προχωράμε στην Aegean Airlines (ΑΡΑΙΓ) η οποία θα δρομολογήσει στην έκτακτη Γενική Συνέλευση στις 12 Μαρτίου την αύξηση μετοχικού κεφαλαίου ύψους 60 εκατ. ευρώ με κατάργηση ή περιορισμό του δικαιώματος προτίμησης των παλαιών μετόχων. Η επιτυχής ολοκλήρωση της κίνησης αυτής θα ξεκλειδώσει την καταβολή της κρατικής ενίσχυσης των 120 εκατ. ευρώ. Διαγραμματικά η μετοχή μετά και τη είδηση για το άνοιγμα της βρετανικής αγοράς έχει να μας δηλώσει αρκετές θετικές ενδείξεις με προεξέχον αυτή της ανοδικής διάσπασης μετά από σχεδόν 370 μέρες του μεσοπρόθεσμου τεχνικού δείκτη Ichimoku Cloud, στα 4,42 ευρώ. Εδώ όσο η τιμή της μετοχής αναπνέει πάνω από το εν λόγω νεφέλωμα τόσο θα ανοίγει το δίαυλο επικοινωνίας με την περιοχή αντίστασης των 5,50 και των 6 ευρώ. Θετικό είναι επίσης και το πάτημα που έχει επιτευχθεί καθ’ όλη τη διάρκεια του Φλεβάρη στη κάτω πλευρά του ανοδικού καναλιού “W” δίνοντας μέχρι τώρα ένα σημαντικό μηνιαίο ανοδικό ποσοστό της τάξεως του +23,6%.

Στην αύξηση του μετοχικού κεφαλαίου ποσού 50 έως 100 εκατ. ευρώ είναι πολύ πιθανό να καταφύγει και η νέα διοίκηση του ΕΛΛΑΚΤΩΡ, παρά τη καταψήφιση, δίνοντας ένα ισχυρό χέρι βοηθείας στην αναπτυξιακή πορεία του ομίλου. Ένα μέρος από αυτή θα μπορούσε να δοθεί και για τη μερική αναχρηματοδότηση με βελτιωμένους όρους του «επώδυνου» ομολογιακού δανείου των 670 εκατ. ευρώ που λήγει το 2024 με το ιδιαίτερα υψηλό κουπόνι του 6,37%. Διαγραμματικά η μετοχή αποτυπώνεται να ταλανίζεται κάτω από την περιοχή αντίστασης των 1,55 με 1,50 ευρώ. Η συνεχής αδυναμία διαπερατότητας έχει δημιουργήσει συνθήκες πιθανής διερευνητικής καθοδικής κίνησης προς τα 1,30 με 1,20 ευρώ επιβαρύνοντας ακόμα περισσότερο τη μέχρι τώρα εικόνα δυσπραγίας.

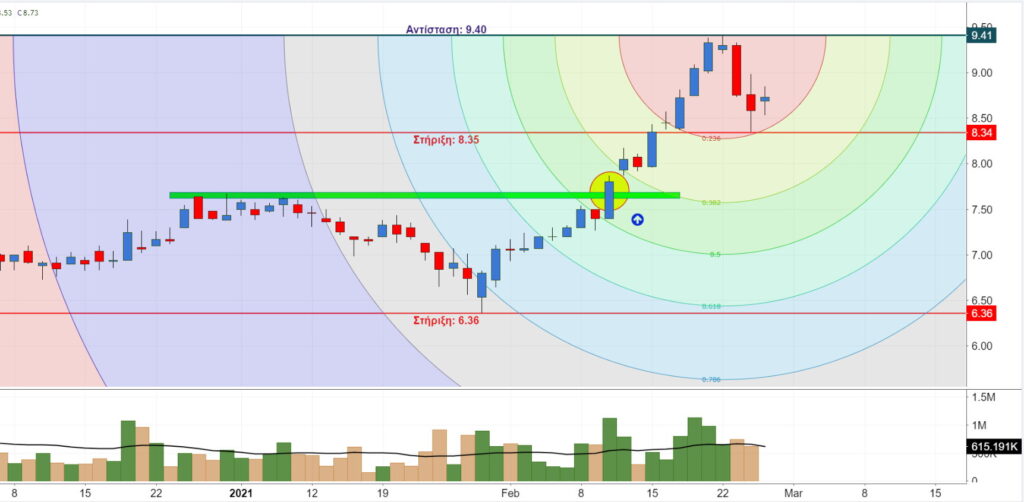

Τέλος και η ΔΕΗ ετοιμάζεται να βγει στις αγορές με το «πράσινο ομόλογο» του 1 δισ. ευρώ γνωστό ως SLB (Sustainability Linked Bond) με ένα επιτόκιο πέριξ του 3%. Η ΔΕΗ μέχρι τώρα δεν έχει δώσει περαιτέρω στοιχεία αλλά ένα είναι το σίγουρο, ότι ο σκοπός του δανεισμού θα είναι για την επέκτασή της στο τομέα των ΑΠΕ βάση του τετραετούς αναπτυξιακού πλάνου των 3,5 δισ. ευρώ. Τεχνικά η μετοχή της ΔΕΗ έχει διαπρέψει καθώς έχει πραγματοποιήσει από τα τέλη του Γενάρη μια άνοδο της τάξεως του +48% προσεγγίζοντας το επίπεδο αντίστασης των 9,40 με 9,50 ευρώ. Τώρα συλλαμβάνεται να πραγματοποιεί ένα υγιές pullback προς το 23.6% διορθωτικό επίπεδο των Fibonacci Arcs. Σύμφωνα με αυτό, το όριο της πτωτικής κίνησης εντοπίζεται στο εύρος διακύμανσης των 8,35 με 8 ευρώ.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.