Ο Μεμάς ο Λευκαδίτης

Ο Μεμάς ήταν για μένα μια ιδιαίτερη επενδυτική φυσιογνωμία της χρηματιστηριακής περιόδου 1995 με 2003, όπου και έχασα τα ίχνη του. Ήταν ένας αρκετά «σκληρός» επενδυτής που δε φοβόταν, όπως έλεγε και ο ίδιος από βουτηχτές, κατρακύλες, γκρεμοτσακίσματα ή ακόμα και την ίδια τη μάνα του Χωσέ. Τη μόνη που φοβόταν ήταν τη γυναίκα του, τη Περσεφόνη. Όνομα και πράγμα. Όταν μάλιστα κουδούνιζε το τότε τεράστιο κινητό «παντόφλα» και καταλάβαινε ότι ήταν αυτή χανόταν από προσώπου γης για να πάει σε ένα ήρεμο μέρος και να δώσει αναφορά στο πού (είναι) και πότε (θα γυρίσει). Δε σου γέμιζε το μάτι αλλά ήταν αρκετά εύπορος έχοντας ένα μαγαζάκι, σκέτο χρυσωρυχείο, στη Καβάλας με κεραίες, δορυφορικά πιάτα και άλλα τέτοια συναφή, που εκείνη τη συγκεκριμένη εποχή γινόταν πανικός.

Ε λοιπόν λόγω της υπερβολικής κεραίας, που είχε τοποθετήσει στη ζωή του ήθελε να έχει διαυγή σήμα για τα χρηματιστηριακά δρώμενα χώνοντας το κεφάλι του σε κάθε συζήτηση που γινόταν, είτε στο περιστύλιο δίπλα στο «κάγκελο» είτε κάτω από τις οθόνες της εισόδου με τα πράσινα γράμματα του Reuters, είτε αργότερα στο «πατάρι» με την επιβλητική θέα στο ηλεκτρονικό ταμπλό είτε μετά τη λήξη της συνεδρίασης στο τυροπιτάδικο απέναντι από το «ναό». Εντόπιζε επενδυτικά 6 με 8 μεγάλες εταιρείες με μακροπρόθεσμα ισχυρά οικονομικά δεδομένα και τις ακολουθούσε κατά πόδας. Η μεγάλη του δε χαρά δεν ήταν όταν ανέβαιναν τα χαρτιά του, καθώς δεν ήθελε να δώσει δικαιώματα κοκορευόμενος στον περίγυρο ότι κερδίζει σημαντικά ποσά, αλλά όταν έπεφτε στη κυριολεξία το «ξύλο της αρκούδας», όπως λένε και οι παλιοί. Όταν υπήρχε τσάκισμα στις τιμές των μετοχών το χαμόγελό του εξαφάνιζε ακόμα και το σέρτικο μουστάκι του. “Τώρα ήρθε η ώρα για φθηνές αγορές” , έλεγε, παίρνοντας το βλέμμα του αρπαχτικού. Ενώ σχεδόν πάντα συμπλήρωνε τη κουβέντα με την ερώτηση… “Που είναι καλύτερα να αγοράζεις τις δυνατές εταιρείες στο ταβάνι ή στο πάτωμα ;” Ο άνθρωπος διατηρούσε ακόμα και στις πιο ξέχειλες ανοδικές συνεδριάσεις ρευστότητα που αντιπροσώπευε το 40% του χαρτοφυλακίου του, το οποίο, προσοχή, επένδυε μόνο σε αυτές τις «ψαγμένες» 6 με 8 εταιρείες και πουθενά αλλού. Όταν λοιπόν ερχόταν η καταιγίδα αγόραζε σταδιακά και με πειθαρχία σε ένα κλιμακωτό προς τα κάτω εύρος τιμών, κάτι δηλαδή από πυραμίδωση, που το οργάνωνε και το έγραφε καθημερινά ο ίδιος σε ένα μικρό τετράδιο με καρέ φύλλα. Όταν κάποια στιγμή ζήτησα να δω τα «πρακτικά» της σκέψης του χάθηκα στη κυριολεξία, καθώς τα νούμερα ήταν τόσο πυκνά γραμμένα και αποθηκευμένα, που ήταν δύσκολο να ξεχωρίσεις την αρχή και το τέλος. Τζίφος. Στο μόνο, από ότι έμαθα αργότερα, που είχε κάτσει και είχε εξηγήσει την εξίσωση της κλιμακωτής σκέψης του ήταν στον αείμνηστο Johnny Μαρκόπουλο της πανίσχυρης τότε Σίγμα Χρηματιστηριακής. Όσο για την περίοδο του ’99 ο Μεμάς είχε τσακωθεί σχεδόν με όλους όσους συνωστίζονταν στο «πατάρι» μη μπορώντας να χωνέψει το τότε “sky is the limit” ενώ είχε μεγάλη ενόχληση όταν έβλεπε όλο και περισσότερα νέα πρόσωπα στην ομάδα των συζητήσεων. Σε κάποια στιγμή τσακώθηκε και με τον αυστηρό σεκιουριτά στην είσοδο και αποτραβήχτηκε για κάποιο χρονικό διάστημα στο μαγαζάκι του πουλώντας το μεγαλύτερο μέρος του χαρτοφυλακίου του. Γυρνώντας τώρα στο 2020 με τη σπάθη της Covid-19 να επικρέμεται πάνω από την αγορά θα μπορούσαμε να εντοπίσουμε ως πιθανές σταδιακές αγοραστικές ευκαιρίες…

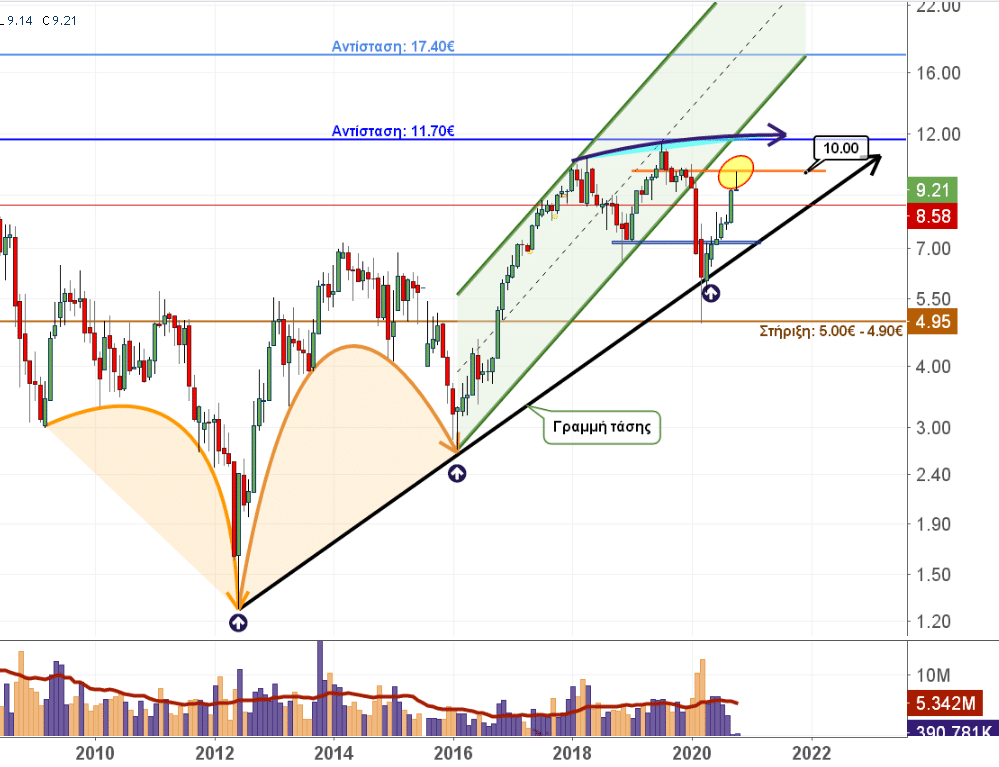

Τον όμιλο Μυτιληναίο, όπου έχει αποδείξει μέσω των ισχυρών οικονομικών στοιχείων και των στρατηγικών κινήσεών του ότι παρά τις όποιες δυσκολίες προκάλεσε και προκαλεί παγκόσμια η πανδημία θα ολοκληρώσει τον αναπτυξιακό του σχεδιασμό δίχως διακοπή. Άλλωστε κάτι ανάλογο δήλωσε πρόσφατα με την ολοκλήρωση τόσο της μονάδας ηλιακής ενέργειας Talasol ισχύος 300MW στο Cáceres της Ισπανίας όσο και της μονάδας ηλιακής ενέργειας Atacama ισχύος 170MW στο Tarapaca της Χιλής, χτυπώντας έτσι στρατηγικά την αγορά ηλιακής ενέργειας της Λατινικής Αμερικής. Διαγραμματικά η μετοχή δείχνει να βρήκε εμπόδιο στα 10 ευρώ πραγματοποιώντας στη συνέχεια ένα pullback προς την εκτεταμένη περιοχή στήριξης των 9,10 με 8,58 ευρώ. Να υπενθυμίσουμε ότι η μακροπρόθεσμη γραμμή τάσης του 2012 δίνει ως στόχο τα 11,70 με 12,50 ευρώ. Ο ίδιος ο όμιλος δείχνει έμπρακτά ότι πιστεύει στον εαυτό του πραγματοποιώντας συνεχόμενες αγορές ιδίων μετοχών προσεγγίζοντας τα 3,855 εκατ. τεμάχια ή το 2,6979% επί του συνόλου των μετοχών. Με ιδιαίτερη προσοχή θα αναμένουμε τα αποτελέσματα του 9μήνου που θα ανακοινωθούν στις 4 Νοεμβρίου.

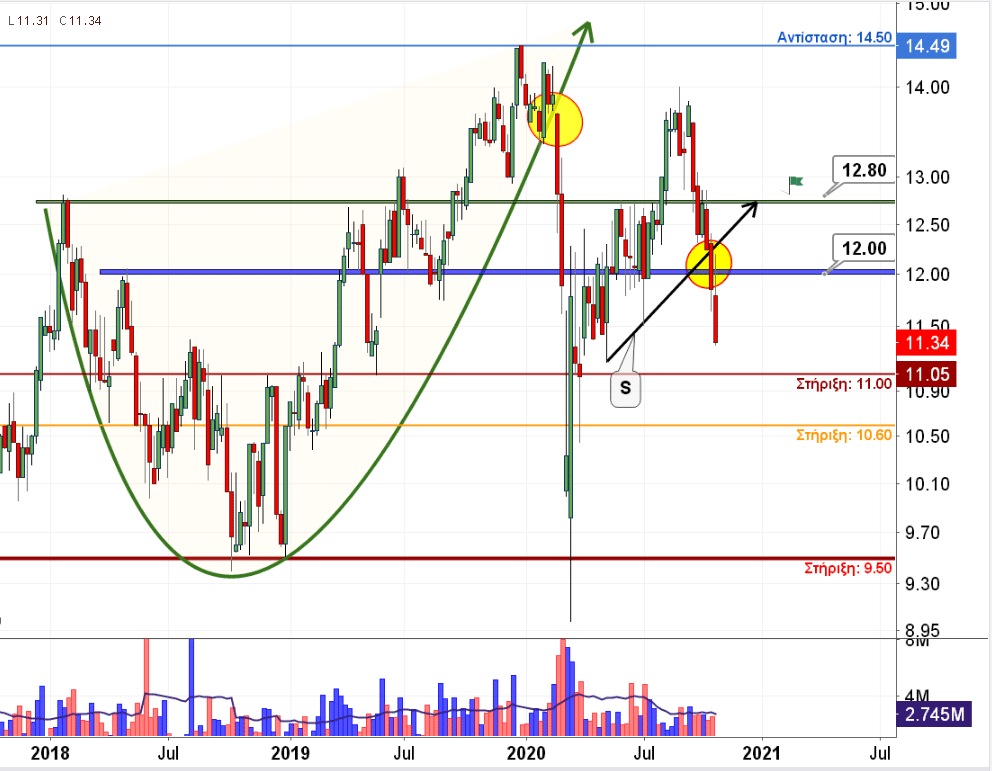

Τον ΟΤΕ, όπου στις 12 Νοεμβρίου θα μάθουμε και τα αποτελέσματα του 9μήνου τίποτα δεν τον απασχολεί περισσότερο πέρα από την έλευση του 5G. Τα δίκτυα δηλαδή πέμπτης γενιάς που θα αλλάξουν ριζικά όχι μόνο το κλάδο των τηλεπικοινωνιών υλοποιώντας ισχυρές επενδύσεις τα επόμενα χρόνια αλλά ακόμα και την ίδια τη δομή της οικονομίας. Και ο ΟΤΕ έχει πραγματοποιήσει αγορές ιδίων μετοχών φτάνοντας αθροιστικά τα 9,3 εκατ. τεμάχια ή το 1,981% του συνόλου των μετοχών. Διαγραμματικά, όπως είχαμε αναφέρει σε προηγούμενη ανάλυση η καθοδική τμήση της γραμμής στήριξης “S” θα οδηγήσει στα 11 ευρώ. Από εκεί και κάτω όμως υπάρχει ένα επίπεδο που θα τραβήξει τα μάτια των αγοραστών. Αυτό των 10,60 με 10,40 ευρώ, μιας που πολύ δύσκολα θα μπορούσε να διερραγεί καθοδικά.

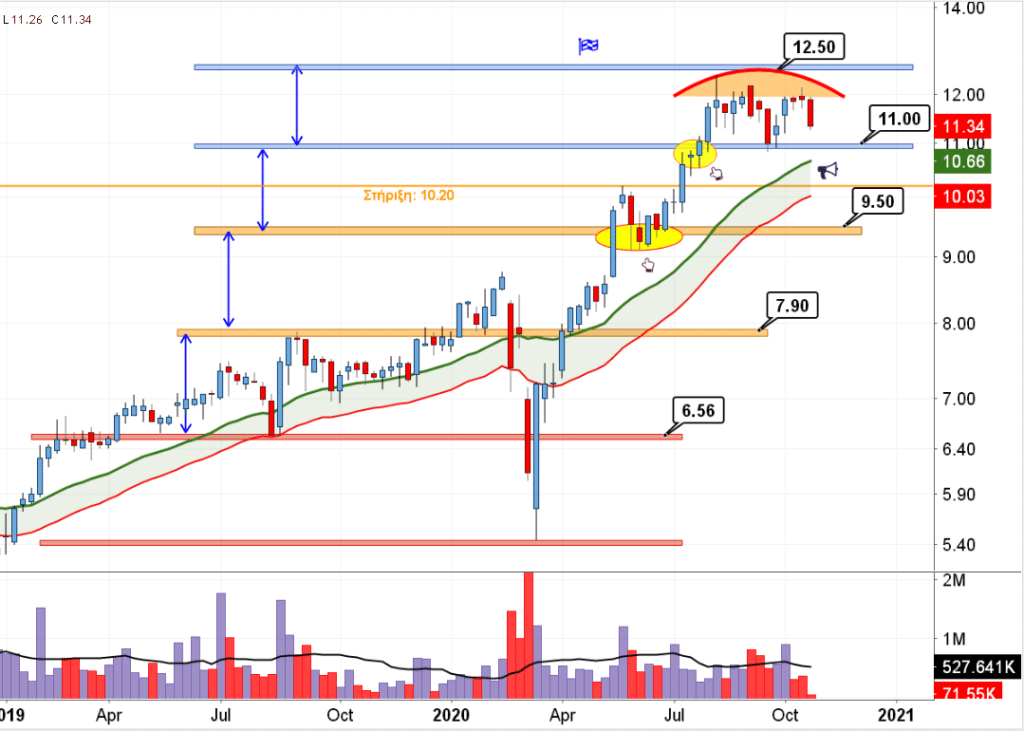

Παρά τον προβληματισμό γύρω από το έλλειμμα των 284 εκατ. ευρώ στον Ειδικό Λογαριασμό ΑΠΕ η ΤΕΡΝΑ Ενεργειακή δεν παύει να είναι το πράσινο χαρτί της επόμενης δεκαετίας. Η εν εξελίξει πτωτική κίνηση της αγοράς θα δώσει την ευκαιρία, σε αυτούς τους επενδυτές που τη κοίταγαν ως «ξερολούκουμο» πάνω από τα 11,50 ευρώ να κάνουν μια πρώτη αγοραστική κίνηση βάση της διαγραμματικής ανάλυσης σε τιμές μεταξύ του επιπέδου των 11 με 10,20 ευρώ με τη δεύτερη αγοραστική κίνηση, αν φυσικά ευοδωθεί, πέριξ της πολύ ισχυρής στήριξης των 9,60 με 9,50 ευρώ.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.