Nasdaq: Δείχνει το δρόμο της ανόδου

Όταν στη Wall Street υπάρχει αστάθεια οι επενδυτές έλκονται από τις μετοχές των εταιρειών που έχουν ξέχειλο ταμείο. Για αυτούς σε τέτοιους χαλεπούς καιρούς “cash is king”.

Οι εταιρείες με ισχυρές ταμειακές θέσεις είναι οι πλέον κατάλληλα «εξοπλισμένες» ώστε να αντιμετωπίσουν την υφέρπουσα οικονομική ύφεση πραγματοποιώντας στρατηγικές εξαγορές και επενδύσεις φωτίζοντας έτσι ακόμα περισσότερο το δρόμο προς τη μελλοντική τους ανάπτυξη.

Στην πραγματικότητα, κατά τη διάρκεια της οικονομικής αβεβαιότητας, εταιρείες με υγιείς θέσεις σε μετρητά πέρα από τη αίσθηση της οικονομικής ασφάλειας μέσα στην οικονομική καταιγίδα επιδιώκουν ευκαιρίες ανάπτυξης είτε επενδύοντας σε νέα μεγάλα έργα είτε αποκτώντας «μπιρ παρά» άλλες επιχειρήσεις. Αντίθετα, άλλοι μπορεί να αναγκαστούν να περικόψουν τις δαπάνες τους τραβώντας χειρόφρενο ή απλά να μην αντέξουν και να χρεοκοπήσουν.

Η εύρεση λοιπόν εταιρειών με τα περισσότερα μετρητά στο χέρι εξαιρουμένων εκείνων του χρηματοοικονομικού τομέα, όπως οι τράπεζες και οι ασφαλιστικές, είναι ένα από τα πιο κρίσιμα στοιχεία για τη λήψη τεκμηριωμένων επενδυτικών αποφάσεων. Στον αμερικανικό δείκτη S&P οι δέκα κορυφαίες εταιρείες εκτός των χρηματοοικονομικών που διαθέτουν στον ισολογισμό τους τεράστιο ταμείο είναι κατά σειρά σε δισεκατομμύρια δολάρια η Apple (AAPL) με 202.6, η Alphabet (GOOGL) με 169.2, η Microsoft (MSFT) με 132.3, η Amazon (AMZN) με 86.2, η General Electric (GE) με 67.9, η UnitedHealth Group (UNH) με 67, η Meta Platforms (FB) με 54.8, η Pfizer (PFE) με 51.3, η Anthem (ANTM) με 38.9 και η General Motors (GM) με 38.4.

Όπως καθαρά μπορούμε να δούμε στη λίστα κυριαρχεί ο τεχνολογικός κλάδος με τις Apple, Alphabet, Microsoft και Amazon να καταλαμβάνουν τις τέσσερις πρώτες θέσεις. Ίσως αυτός να είναι και ένας από τους λόγους που ο τεχνολογικός δείκτης Nasdaq 100 ξεθαρρεύει όλο και πιο πολύ τελευταία σε σχέση με τους υπόλοιπους δείκτες της Wall Street.

Μάλιστα στη διαγραμματική ανάλυση πήγε κατά τη συνεδρίαση της περασμένης Παρασκευής και διέσπασε το ψυχολογικό όριο των 13000 μονάδων μετά από σχεδόν 220 μέρες. Είναι το σημείο εκείνο που το έχουμε αναφέρει και σε προηγούμενες αναλύσεις τονίζοντας τη σημασία του.

Η ανοδική δραπέτευση του δείκτη πάνω από το εν λόγω όριο θα απελευθερώσει χώρο για τους Bulls ώστε να τρέξουν έως τις 13550 με 13750 μονάδες όπου και εντοπίζεται η πρώτη διαγραμματική ζώνη αντίστασης.

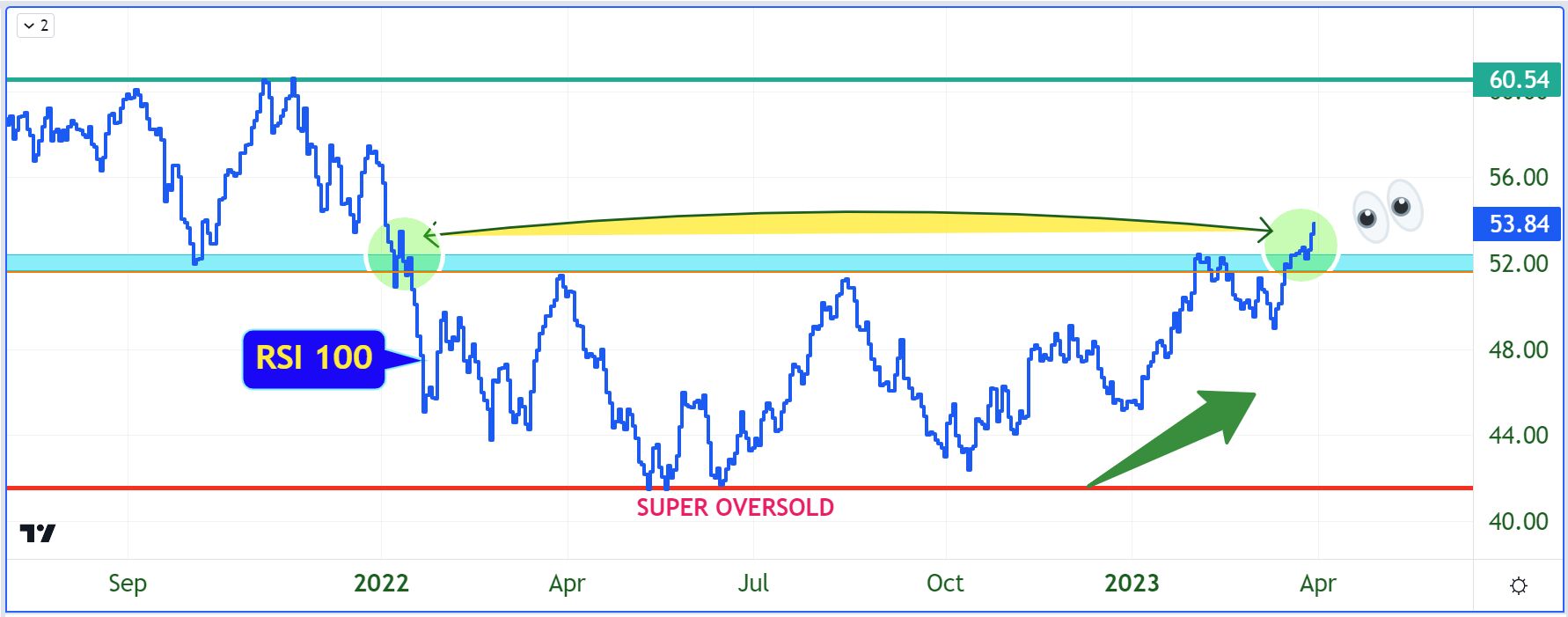

Παράλληλα και ο τεχνικός ταλαντωτής Σχετικής Ισχύος (RSI) 100 ημερών που επίσης είχαμε αναφέρει έχει αρχίσει και ανεβάζει στροφές πάνω από τις 50 μονάδες βάσης δίνοντας το στίγμα για τη μεσοπρόθεσμη ανοδική κατάσταση του δείκτη.

Το άρθρο γράφτηκε το πρωί της περασμένης Παρασκευής για την εφημερίδα “Κεφάλαιο” όπου και αναδημοσιεύεται με ανανεωμένα διαγραμματικά δεδομένα και στοιχεία.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.