Η “πατητή” δεν έπιασε

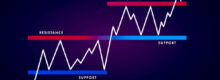

Με αφορμή την απρόσμενη υποβάθμιση της πιστοληπτικής ικανότητας των ΗΠΑ από τον οίκο αξιολόγησης Fitch επιχειρήθηκε στο Ελληνικό Χρηματιστήριο μια πρώτη καθοδική “πατητή” για να δοκιμαστούν οι βραχυχρόνιες αντοχές της αγοράς.

Αν, από την άλλη, δεν μπορούν να παρασύρουν τον “όχλο“, the mob τον αποκαλούν οι Αμερικανοί traders, τότε η προαναφερόμενη ως “πατητή” αρχίζει σταδιακά και φανερώνει ότι η αγορά δεν είναι και τόσο έτοιμη ώστε να προκαλέσει έναρξη πτωτικής τάσης.

Έτσι σταδιακά οι ρυθμιστές, ιδίως αν δεν συντρέχει κάποιος σοβαρός λόγος έντονης πτωτικής ανατροπής, αφήνουν την αγορά να επανέλθει στην επιφάνεια του νερού. Βέβαια αυτό ισχύει όπου οι ρυθμιστές έχουν δύναμη γιατί υπάρχουν και εταιρικές αξίες που αποτελούν τη μειοψηφία και δεν έχουν τη δύναμη να επηρεάσουν τις τιμές παρά μόνο ψυχολογικά λόγω της συνολικής εικόνας.

Κάπως έτσι λοιπόν στη συνεδρίαση της περασμένης Τετάρτης είδαμε αρκετές μετοχές να χτυπάνε το ποσοστιαίο κόκκινο του -6% με τον Γενικό Δείκτη να γράφει πολύ γρήγορα τις 1.281 μονάδες, που αντιστοιχεί στο -5% από τα πρόσφατα υψηλά των 1.352 μονάδων. Στη συνέχεια βέβαια η αγορά πραγματοποίησε μια αναδίπλωση με την επίθεση των αγοραστικών δυνάμεων που είδαν ως βραχυχρόνια ευκαιρία τις υπάρχουσες τιμές στο ταμπλό ανακτώντας τη βάση των αγοραστών στις 1.310 με 1.300 μονάδες.

Υποψία πιθανής συνέχισης της πτωτικής πίεσης λαμβάνουμε από τον διαγραμματικό αλγόριθμο τάσης που έχει βγει για πρώτη φορά σε πώληση από τις 11 Απριλίου, όταν και λάμβανε τιμές στις 1.080 μονάδες. Σε άμεσο κίνδυνο βρίσκεται και η καθοδική τμήση του τασικού Fibonacci απλού κινητού μέσου των 21 ημερών, όπου λαμβάνει ως τελική παράμετρο το φιλτραρισμένο hlcc/4. Και εδώ μια πιθανή επιβεβαιωμένη πτωτική ρήξη του κινητού μέσου, που διέρχεται από τις 1.301 μονάδες, θα επιφέρει αλλαγή σκηνικού.

Για τον Τραπεζικό Δείκτη είχαμε αναφέρει σε προηγούμενη ανάλυση τη σημαντικότητα που έχει η περιοχή των 1.100 με 1.120 μονάδων καθώς αντιπροσωπεύει το “ταβάνι” της συνολικής κεφαλαιοποίησης των 20 δισ. ευρώ των τεσσάρων τραπεζικών μετοχών. Μια κεφαλαιοποίηση που θα χρειαστεί μια ισχυρή είδηση για να προσπεραστεί και να ανοίξει τον δρόμο για τις 1.200 με 1.250 μονάδες. Προς το παρόν λοιπόν ο δείκτης δείχνει ότι όντως κάπου εκεί στη ζώνη των 1.120 μονάδων κολλάει και αρχίζει και ρετάρει πτωτικά.

Μιας που η βίαιη ανατροπή ήρθε από την “επιδείνωση” του αξιόχρεου των ΗΠΑ με το όλο και αυξανόμενο βάρος του χρέους της γενικής κυβέρνησης ας κάνουμε και μια διαγραμματική ανάλυση στους δύο κινητήριους δείκτες της Wall Street, τον S&P 500 και τον τεχνολογικό Nasdaq 100 ώστε να μπορέσουμε να εντοπίσουμε τα σημεία κλειδιά που μπορεί να προκαλέσουν αλλαγή βραχυχρόνιας τάσης.

Για τον μεν S&P 500 η μέχρι τώρα εικόνα δεν μπορεί να προκαλέσει κάποιο επενδυτικό φόβο ολικής ανατροπής του ανοδικού πλάνου καθώς μέχρι τώρα έχει διορθώσει μόλις ένα -2,7% από τα υψηλά που είχε σημειώσει στις 4.610 μονάδες ενώ απέχει ακόμα ένα +6,8% από τα ιστορικά υψηλά του Γενάρη του 2022, στις 4.820 μονάδες.

Εδώ, λοιπόν, για να αρχίσουν να αμφιβάλλουν οι αγοραστές θα πρέπει ο δείκτης να περάσει κάτω από τις 4.430 με 4.400 μονάδες ανοίγοντας το βήμα του για τις 4.300 μονάδες. Άρνηση παράδοσης των 4.400 μονάδων θα δυναμώσει τους αγοραστές ωθώντας τον δείκτη σε νέα υψηλά 560 ημερών.

Το κρίσιμο βραχυχρόνιο επίπεδο που οι πωλητές θα πρέπει να περάσουν πτωτικά βρίσκεται στις 15.100 με 14.700 μονάδες. Αυτές οι 400 μονάδες ίσως αποδειχθούν πολύ δύσβατες και γεμάτες αγκάθια για τους Bears.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.