Από το 2004 είχε να βρεθεί ο Γουόρεν με 25% ρευστότητα

Μετά και τη βροχή των πωλήσεων που έκανε η Berkshire Hathaway (BRK) του δισεκατομμυριούχου Γουόρεν Μπάφετ δίνοντας στην αγορά ένα μεγάλο μέρος από το μερίδιο που κατέχει στην Apple (AAPL) και στην Bank of America (BAC) έχει βρεθεί να έχει στο ταμείο της μετρητά που αγγίζουν τα 226,9 δισ. δολάρια. Να φανταστείτε ότι στις 30 Ιουνίου είχε δηλώσει στα οικονομικά αποτελέσματα για το δεύτερο τρίμηνο του 2024 ότι είχε μετρητά της τάξης των 189 δισ. δολαρίων πράγμα που σημαίνει ότι οι πωλήσεις στη Bank of America και κυρίως στην Apple είναι της τάξης των 88 δισ. δολαρίων.

Στο Ελληνικό Χρηματιστήριο πάντως αν βάλουμε το μέσο όρο του συνολικού τζίρου των 80 εκατ. ευρώ για να μπορέσει να ξεπουλήσει ο Μπάφετ θα χρειαζόταν 1.100 μέρες. Ζήσε Μάη μου να φας τριφύλλι. Αν, ζούσε φυσικά.

Το θέμα όμως είναι ότι με την τελευταία της κίνηση η Berkshire έχει βρεθεί με το 25% του ενεργητικού της σε μετρητά, κάτι που αποτελεί ένα σημαίνον ρεκόρ από το 2004, ενώ σε όλη της τη διαδρομή από την εποχή που ιδρύθηκε το 1998 στην Ομάχα της Νεμπράσκα έχει μια μέση ποσοστιαία τιμή στη ταμειακή της θέση στο 14%.

Μιλάμε δηλαδή για ένα περίπου διπλασιασμό στο “cash” πράγμα που έχει αρχίσει και προκαλεί έντονη φαγούρα στους υπόλοιπους μεγάλους διαχειριστές των επενδυτικών οίκων.

Γιατί αλήθεια να αποσύρεται έτσι ο Μπάφετ από τις μετοχές;

Ξέρει κάτι που δεν ξέρουμε εμείς ή απλά αντανακλά τη δυσκολία εύρεσης πλέον εκείνου του είδους των επενδύσεων αξίας που έχουν καθορίσει το γιγάντιο αυτό όμιλο ετερογενών δραστηριοτήτων ;

Το μέλλον θα δείξει. Μόνο μην αυξήσει και άλλο το ποσοστό των μετρητών ξεπερνώντας το 30%.

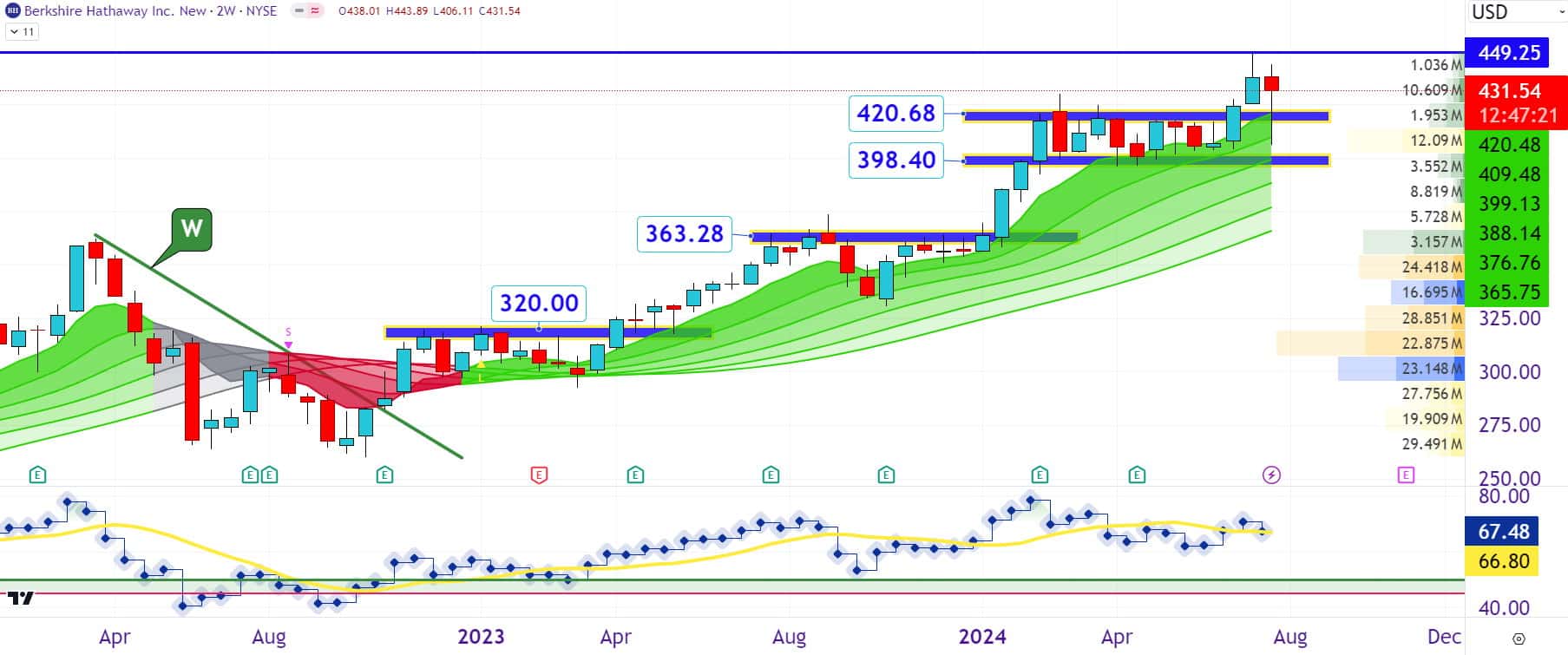

Διαγραμματικά πάντως η μετοχή της Berkshire φαίνεται στο διεβδομαδίαιο chart τιμών να κρατάει τη ζώνη στήριξης των 420 με 398 δολαρίων παρά το έντονο κατέβασμα που πραματοποιήθηκε την εβδομάδα που πέρασε. Όσο η εν λόγω ζώνη μένει άτμητη τόσο η μετοχή θα κοιτάει την περιοχή των ιστορικών υψηλών ανάμεσα στα 450 με 448 δολάρια.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.