Η αγορά είχε σπουδαίες ευκαιρίες ανόδου αλλά τις έκαψε

Όλο και περισσότερο δυσκολεύει το σενάριο ανοδικής κίνησης του Γενικού Δείκτη μέσα στην περιοχή που καθορίζουν η οριζόντια γραμμή αντίστασης στις 1.430 μονάδες και η μακροπρόθεσμη καθοδική ζώνη αντίστασης “Q” στις 1.465 μονάδες. Ένα σενάριο το οποίο παρέμενε ζωντανό έως και την Πέμπτη της 14ης Νοεμβρίου. Μετά, με το πέρασμα του δείκτη κάτω από τις 1.405 μονάδες, τα βραχυχρόνια δεδομένα άλλαξαν άρδην υπέρ των πωλητών, με αποτέλεσμα με λίγο περαιτέρω πίεση σε συγκεκριμένες δεικτοβαρείς μετοχές να ξεφύγει η κατάσταση κατά τη συνεδρίαση της περασμένης Τρίτης, στις 19 Νοεμβρίου. Εκείνη την ημέρα μάλιστα ο δείκτης έγραψε και τιμές κάτω και από τις 1.360 μονάδες, κάτι που είχε να το κάνει για πάνω από 105 μέρες.

Το θέμα όμως είναι ότι η αγορά είχε μέσα σε αυτές τις 105 μέρες πλείστες ευκαιρίες τόσο από το διεθνές περιβάλλον όσο και από το εγχώριο για να κινηθεί έντονα ανοδικά, προσεγγίζοντας ή ακόμα και διασπώντας τα προηγούμενα πολυετή υψηλά των 1.505 μονάδων. Ευκαιρίες, από την ισχυρή ανοδική κίνηση των διεθνών αγορών, από τα πολύ καλά μακροοικονομικά νέα της ελληνικής οικονομίας όπως είναι η ισχυρή ανάπτυξη και το θετικό φαινόμενο του πρωτογενούς πλεονάσματος, που ως ποσοστό του ΑΕΠ θα προσεγγίσει φέτος το 3%, έως τα εντυπωσιακά οικονομικά αποτελέσματα που αποκάλυψε το εννεάμηνο για την πλειοψηφία των εισηγμένων εταιρειών της υψηλής και όχι μόνο κεφαλαιοποίησης.

Δυστυχώς όμως η μέχρι τώρα εικόνα της αγοράς και του Γενικού Δείκτη φανερώνει ότι αυτές τις συγκεκριμένες ευκαιρίες όχι μόνο δεν τις άρπαξε για να πάει σε υψηλότερα επίπεδα τιμών, αλλά τις έκαψε, τις έκανε στην κυριολεξία στάχτη και μπούλμπερη. Τώρα μέχρι το τέλος του έτους τα θετικά νέα δείχνουν ότι έχουν την τάση να σιωπήσουν, ενώ αντιθέτως τα αρνητικά νέα, κυρίως τα γεωπολιτικά, έχουν βγει παγανιά.

Εντωμεταξύ, στην απογοήτευση και την εμφανή καχυποψία των επενδυτών έχουν προστεθεί και κάποιες πωλήσεις ξένων χαρτοφυλακίων, που από τώρα την κάνουν με όχι και τόσο ελαφρά πηδηματάκια από την ελληνική αναπτυσσόμενη αγορά, μιας που κάπου στα τέλη του 2025 ή στις αρχές του 2026 θα πάρει μετάθεση για την πυροβολαρχία των ανεπτυγμένων.

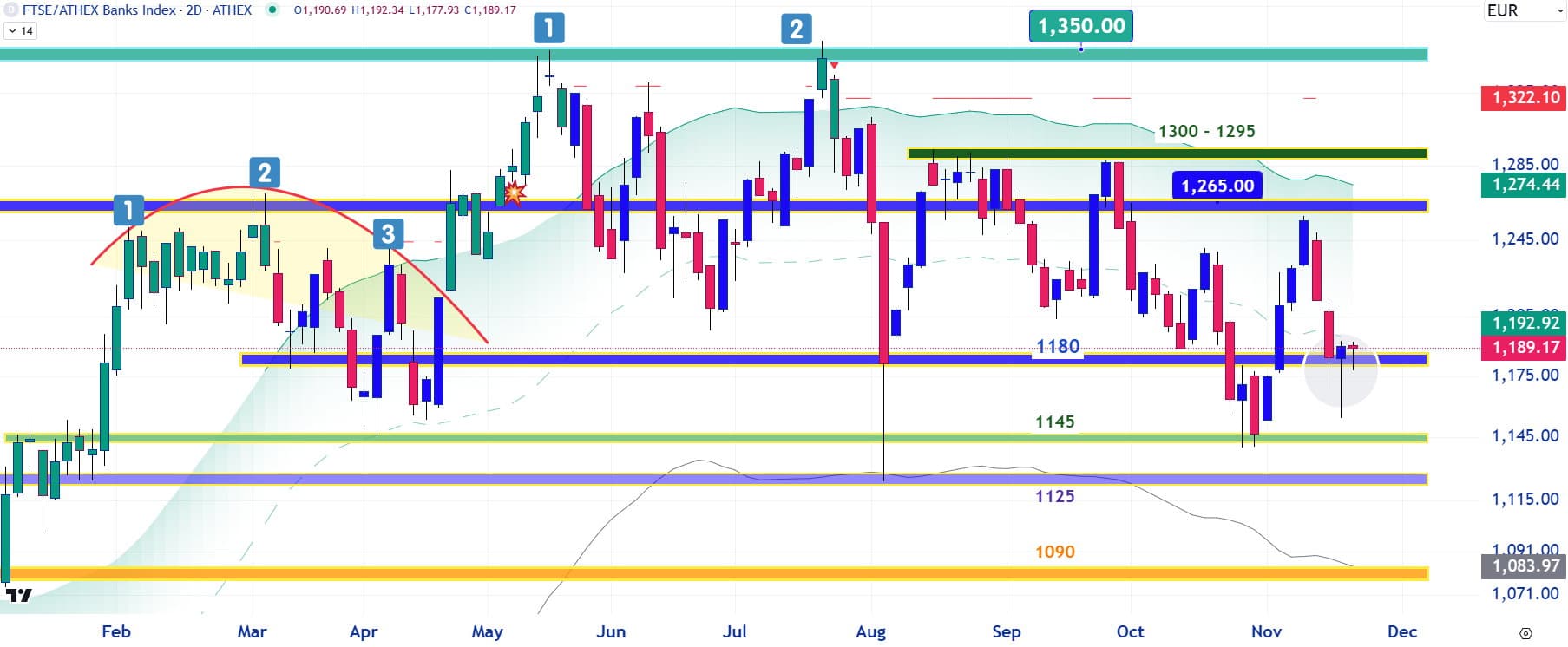

Τώρα αν στις επόμενες συνεδριάσεις ο δείκτης δεν καταφέρει να γράψει κλεισίματα πάνω από τη ζώνη των 1.410 με 1.400 μονάδων, τότε θα πρέπει να αναμένουμε συνέχεια της πτωτικής κίνησης προς το πολύ ισχυρό επίπεδο στήριξης των 1.320 μονάδων. Σημείο που σταμάτησε στις αρχές του Αυγούστου τη βίαιη και άκρως αδικαιολόγητη τριήμερη βύθιση του δείκτη από τις 1.479 μονάδες. Ιδιαίτερα αρνητικός είναι ο σχηματισμός από τον περασμένο Μάιο των έξι διαδοχικών κορυφών, που η κάθε μία είναι χαμηλότερη από την άλλη. Αυτή η αλυσίδα των καθοδικών κορυφών θα πρέπει να σπάσει έντονα ανοδικά και με μεγάλο τζίρο συναλλαγών, για να μπορέσουμε να πούμε ότι ο Γενικός Δείκτης έχει πάρει πλέον τη ρότα για καταγραφή τιμών άνω των 1.550 μονάδων.

Από την άλλη, η μακροπρόθεσμη ανοδική τάση που πηγάζει από το 2019 και τις 610 μονάδες δεν δείχνει να έχει επηρεαστεί καθόλου από το αρνητικό candlestick των 100 ημερών, που πάει να αποτυπωθεί στο μακροπρόθεσμο διάγραμμα του Γενικού Δείκτη. Για να δούμε εδώ ότι όντως η ανοδική τάση αρχίζει και ξεθωριάζει, ο δείκτης θα πρέπει να καταστρατηγήσει καθοδικά τις 1.160 μονάδες ή ένα -16% από τα τωρινά επίπεδα τιμών.

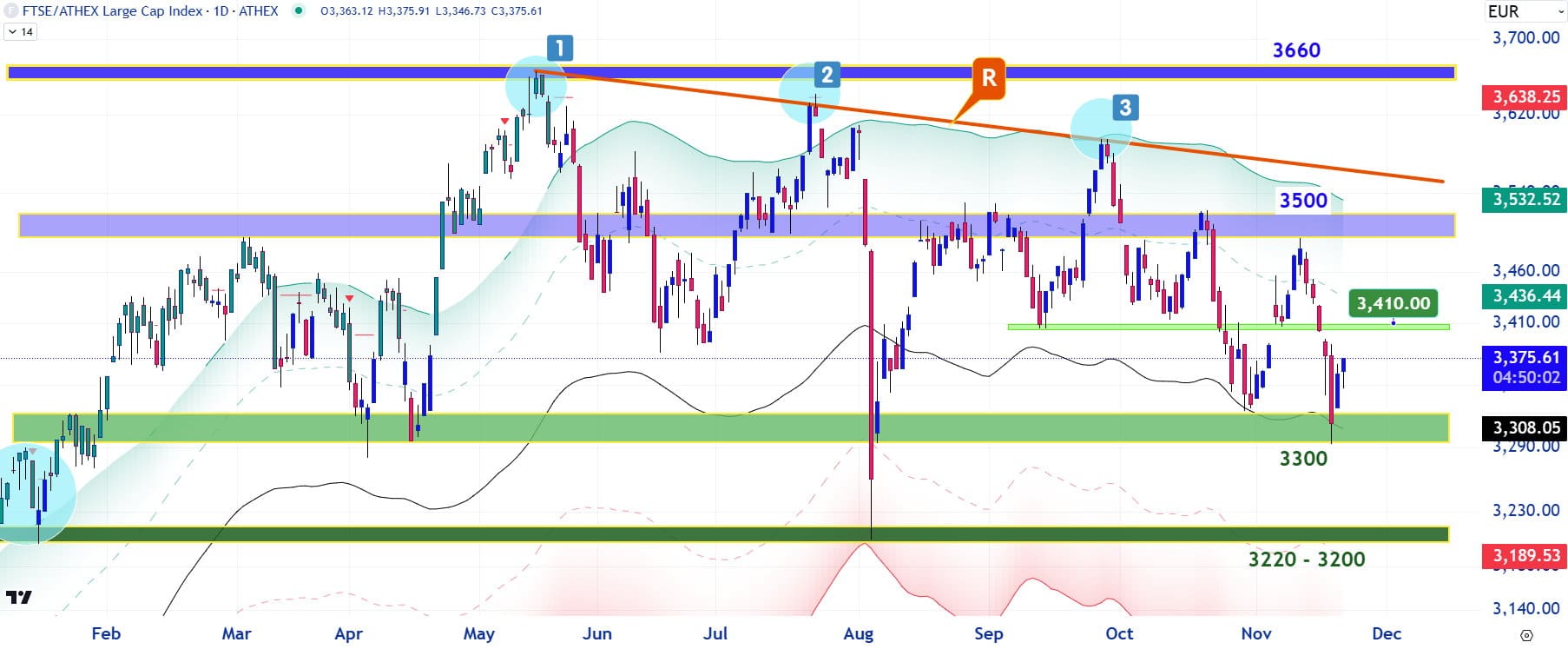

Στον δείκτη της υψηλής κεφαλαιοποίησης FTSE/ATHEX Large Cap το ζητούμενο για τους αγοραστές είναι η διασφάλιση του άτμητου της περιοχής των 3.300 μονάδων. Μόνο έτσι ο δείκτης θα πάρει μπόι για να περάσει πάνω από τις 3.410 μονάδες και να αρχίσει να βλέπει την πολύ σημαντική ζώνη των 3.500 μονάδων. Στην περίπτωση τώρα που ο δείκτης δηλώσει δυσπραγία ανοδικής διαφυγής πάνω από τις 3.410 μονάδες, τότε θα αλλάξει άποψη διασπώντας καθοδικά τις 3.300 μονάδες κινούμενος προς το επίπεδο των 3.220 με 3.200 μονάδων. Κάτω από εκεί καλύτερα να αλλάξουμε δρόμο.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.