Intralot: Η βύθιση της μετοχής, το Οχάιο και ο υιός Αντωνόπουλος

Η Intralot (ΙΝΛΟΤ) που θα ανακοινώσει σήμερα τα οικονομικά της αποτελέσματα για το εννεάμηνο του 2024 και αναμένονται βάσει των εκτιμήσεων να είναι λίγο χαμηλότερα από εκείνα του περσινού εννεαμήνου μιας που συνεχίζεται και στο τρίτο τρίμηνο η δυσμενή επίδραση του νομίσματος της Αργεντινής ενώ δεν υπήρχαν τα κατάλληλα τζακ ποτ για να του ανεβάσει τα έσοδα. Αυτό όμως που θα παίξει τον ρόλο του μιας που θα είναι και το πλέον δυνατό σε σχέση με τα προηγούμενα τρίμηνα είναι το τέταρτο οπότε εκεί θα φανεί αν η Intralot καταφέρει να περάσει πάνω από τα οικονομικά στοιχεία του 2023.

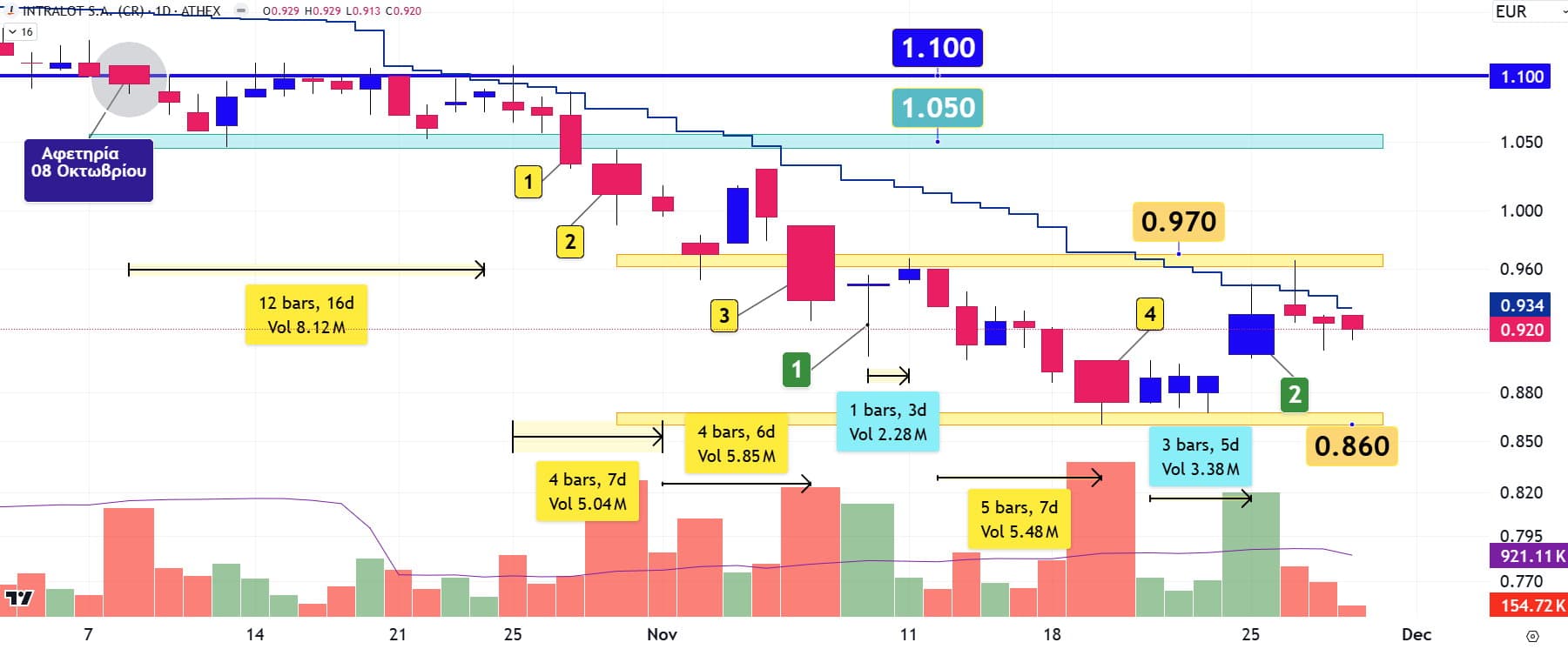

Από διαγραμματικής τώρα απόψεως θα προσπαθήσουμε να ξετυλίξουμε το κουβάρι της έντονης βύθισης που υπέστη η μετοχή έχοντας ως αφετηρία την 8η Οκτωβρίου όταν και έχασε μετά από 100 μέρες τη στήριξη του επιπέδου των 1,10 ευρώ και κατέληξε μετά από βραχυχρόνιες συσσωρεύσεις και έντονα ξεσπάσματα πωλήσεων έως και τα 0,86 ευρώ αποτυπώνοντας έτσι μια σημαντική πτώση της τάξης του -22%. Ο συνολικός όγκος που έχει πραγματοποιηθεί από τις 8 του Οκτώβρη έως και σήμερα έχει φτάσει τα 30,6 εκατ. τεμάχια με το Vwap της κίνησης να δίνει τα 1,01 ευρώ.

Από τις 8 Οκτωβρίου λοιπόν έως και τις 24 Οκτωβρίου ο “ιχνηλάτης” του πραγματικού όγκου των συναλλαγών (Volume footprint) δίχως το θόρυβο που προκαλούν τα πακέτα, οι ειδικοί και οι intraday κινήσεις εμφανίζεται φυσιολογικός με τη μετοχή να ακολουθεί την πτωτική διάθεση της αγοράς και του Γενικού Δείκτη πραγματοποιώντας μια πλάγια κίνηση 8,12 εκατ. τεμαχίων ανάμεσα κυρίως στο 1,10 και τη σημαντική στήριξη του 1,05. Η ημερομηνία κλειδί που άρχισε να αλλάζει τα δεδομένα στον “ιχνηλάτη” είναι η Παρασκευή στις 25 Οκτωβρίου όπου έγιναν 920 χιλ. τεμάχια και η μετοχή ενώ πήγε να περάσει με δύναμη πάνω από το 1,10 γράφοντας το 1,108 γύρισε άτσαλα μέσω σημαντικών εντολών πωλήσεων προς τα 1,064 ευρώ. Εκείνη την ημέρα ο δείκτης του όγκου είχε την ένδειξη ενός ισχυρού πωλητή. Την ίδια μέρα η αγορά έμαθε ότι πρώτον η Intracom Holdings έφτασε τη συμμετοχή της στην Intralot στο 10,004% και δεύτερον ότι ο υιός Αντωνόπουλος πήρε στα χέρια του 6 εκατ. μετοχές (23 Οκτ. είχε γίνει η μεταβίβαση).

Στις δε τελευταίες συνεδριάσεις η μετοχή δείχνει να ηρεμεί πάνω από το όριο των 0,90 ευρώ, αλλά για να μπορέσουμε να πούμε ότι η νίκη πάει προς το στρατόπεδο των αγοραστών θα πρέπει να διασπαστεί ανοδικά με μεγάλο όγκο συναλλαγών η περιοχή των 0,97 ευρώ. Η αγορά πάντως φωτογραφίζει ως αρχή της πτωτικής χιονοστιβάδας τις πιθανές ισχυρές πωλήσεις που προήλθαν από τα 6 εκατ. τεμάχια του κυρίου Αντωνόπουλου και όχι από το συμβόλαιο που χάθηκε στο Οχάιο.

Για το συμβόλαιο του Οχάιο θα λέγαμε απλώς “so what”.

Η Intralot θα συνεχίσει έως το καλοκαίρι του 2027 να διαχειρίζεται το λοταριακό σύστημα του Οχάιο με τα ήδη υπάρχοντα μηχανήματα και δίχως να βάλει ούτε ένα δολάριο. Το μόνο που θα έχει να κάνει είναι να εισπράξει ένα EBITDA που θα αγγίζει τα 58 εκατ. δολάρια. Στο μετά φυσικά κανείς δεν είναι σίγουρος ότι δεν θα πάρει παράταση γιατί κάπου “σκάλωσε” ο καινούργιος ανάδοχος. Στην Αγγλία πάντως που έχει γίνει ένας ανάλογος διαγωνισμός έχουν περάσει δύο χρόνια και ακόμα η Scientific Games δεν έχει μπορέσει να αναλάβει αλλάζοντας την IGT.

Πέρα από αυτό το νέο συμβόλαιο στο Οχάιο ήταν πολυσύνθετο και αρκετά δαπανηρό δίχως μάλιστα να έχει και σημαντικές παρακαταθήκες για υψηλό περιθώριο κερδοφορίας. Το αντίθετο μάλιστα.

Για την ακρίβεια θα έπρεπε η Intralot αν το έπαιρνε να ξηλώσει και να πετάξει όλα τα παλιά μηχανήματα και να αγοράσει έως τα τέλη του καλοκαιριού του 2027 καινούργια αξίας 175 εκατ. δολαρίων συν άλλα 25 εκατ. δολάρια που θα ήταν για τη συντήρησή τους. Κοινώς δηλαδή θα έπρεπε πρώτον να βγάλει από τη τσέπη της 200 εκατ. δολάρια επιβαρύνοντας σημαντικά το δανεισμό της και δεύτερον να αρχίσει να κάνει εμπροσθοβαρή εισπράξεις από το έργο για να μπορέσει να το αποσβέσει με αποτέλεσμα όταν θα έχει τελειώσει από το “ζόρι” αυτό το… 2032 να παίρνει καθαρό ένα πολύ μικρότερο ποσό. Αν φυσικά άντεχε μέχρι τότε.

Αυτό λοιπόν το έργο που θα παιχτεί το 2027, η αγορά έτρεξε να το προεξοφλήσει αρνητικά λες και ξέρει πού θα βρίσκεται η μετοχή της Intralot το 2027. Γνωστό φυσικά το φαινόμενο αυτό καθώς η άλλη πλευρά της θετικής προεξόφλησης δεν παίζει με τίποτα. Γιατί, για παράδειγμα, δεν προεξοφλούμε τώρα τα 2,7 δισ. ευρώ EBITDA που θα κατεβάζει η ΔΕΗ το 2027 και να την πάμε στα 20 ευρώ;

Επιμένω για άλλη μια φορά ότι για τις μέρες που μένουν έως το τέλος του έτους ιδιαίτερη προσοχή χρήζουν δύο διαγωνισμοί. Ο πρώτος είναι στην Αυστραλία που μπορεί να εξελιχθεί να φέρνει πάνω κάτω τα ίδια EBITDA που παίρνει από το Οχάιο και ο δεύτερος για το μεγάλο έργο των VLT monitoring στην πολιτεία του Ιλινόις όπου και εκεί τα EBITDA είναι πολύ δυνατά.

Τέλος ας μη ξεχνάμε ότι στο επόμενο 20μηνο θα υπάρξουν στην Αμερική διαγωνισμοί για νέα συμβόλαια μεγέθους από 750 εκατ. δολάρια έως 2,5 δισ. δολαρίων σε 15-16 πολιτείες που σήμερα στην πλειονότητά τους βρίσκονται στο χαρτοφυλάκιο ανταγωνιστών και η Intralot ετοιμάζεται με όλες τις δυνάμεις της να τα διεκδικήσει είτε μόνη της είτε με το κατάλληλο συνεργάτη.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.