Το τερμάτισαν

Τα ρέστα τους φαίνεται ότι δίνουν στις τελευταίες συνεδριάσεις οι πωλητές ξεσκονίζοντας ακόμα και τους μελλοντικούς κουραμπιέδες των Χριστουγέννων. Η έντονη πτωτική πορεία, που έχει προκληθεί από το βομβαρδισμό της μάσκας και του τοπικού lockdown έχει προκαλέσει ένα ψυχαναγκαστικό σύνδρομο άμεσης εκκένωσης των μετοχικών χαρτοφυλακίων, πετώντας στο Καιάδα αξίες, που ίσως να βρίσκονται ένα ή δύο σκαλοπάτια πριν το τέλος της καθόδου.

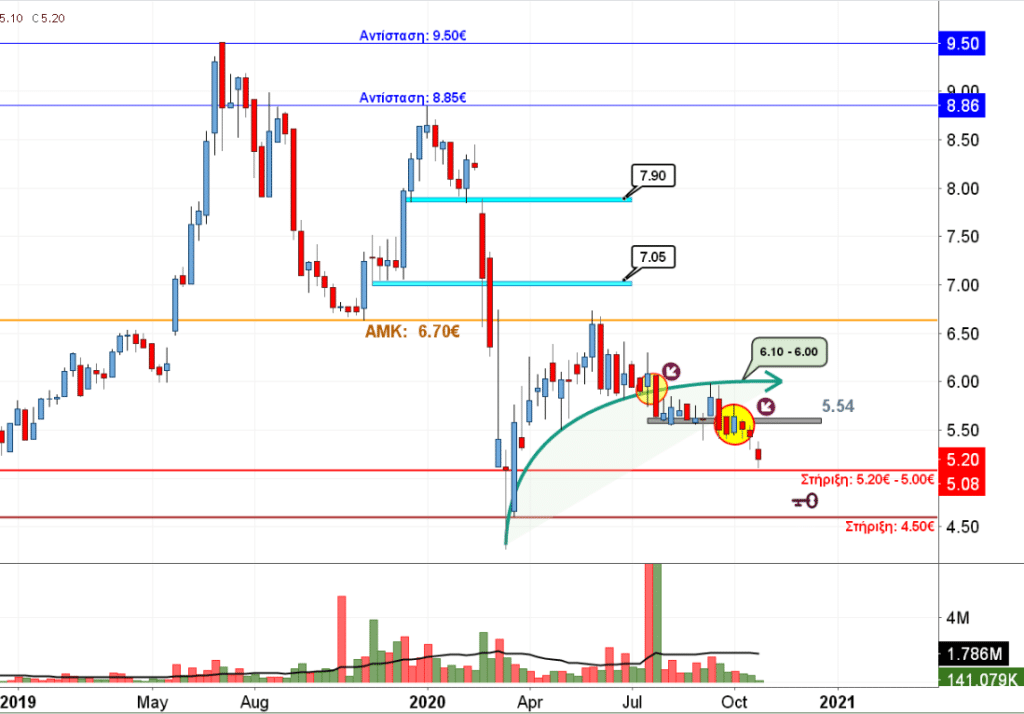

H Lamda Development (ΛΑΜΔΑ), όπου οι πωλητές προσπαθούν να το τερματίσουν πιέζοντας συνεχώς τη μετοχή βρέθηκε κατά τη χθεσινή συνεδρίαση μια ανάσα από το επίπεδο του 5ευρου καταγράφοντας έτσι κεφαλαιοποίηση ένα κλικ κάτω από τα 900 εκατ. ευρώ. Την ίδια ώρα η καθαρή της θέση σύμφωνα με τα αποτελέσματα του πρώτου εξαμήνου του 2020 αποτιμάται στα 1,025 δισ. ευρώ ενώ ο καθαρός δανεισμός της ήταν στα -12,4 εκατ. ευρώ μιας που είχε ταμείο στη λήξη του εξαμήνου 630,93 εκατ. ευρώ. Θα έλεγε κανείς ότι η διαγραμματική συμπεριφορά της μετοχής είναι σα να μην έκλεισε το project για το Integrated Resort Casino ύψους 1 δισ. ευρώ που ανοίγει τον δρόμο για τη τεράστια επένδυση των 8 δισ. ευρώ στο Ελληνικό, σα να μην έχει μέση πληρότητα 98% στα εμπορικά της κέντρα την ώρα που ο μέσος όρος των ανοιχτών αγορών μετρά καθημερινά «λουκέτα» και αδιάθετα καταστήματα σε ποσοστό λίγο πάνω από το 27% σε μεγάλα εμπορικά «στέκια». Τεχνικά οι έντονες δυσκολίες που αντιμετώπιζε η μετοχή με το έργο διακράτησης της περιοχής στήριξης των 5,54 ευρώ την έσπρωξε, όπως είχαμε πει σε παλιότερη ανάλυση, πάνω στο κατηφορικό δρόμο που οδηγεί στην περιοχή στήριξης των 5,20 με 5 ευρώ. Από εκεί και κάτω η τιμή θα ξεκλειδώσει τα υπόγεια του Μαρτίου των 4,50 ευρώ, όπου ο φόβος της παγκόσμιας πανδημίας είχε χτυπήσει τα όρια του συστήματος. Βάσει όμως των μέχρι τώρα ισχυρών οικονομικών δεδομένων της Lamda Development τιμές κάτω από τα 5 ευρώ και κυρίως κάτω από τα 4,80 ευρώ θα ήταν ιδιαίτερα ελκυστικές. Όμως με αυτό το σχηματισμό που πάει να κλείσει ο μήνας εάν η μετοχή επανέλθει στις επόμενες εβδομάδες με ισχυρό όγκο συναλλαγών πάνω από τα 5,54 με 5,60 ευρώ θα δώσει τιμές στην περιοχή των 6,10 ευρώ.

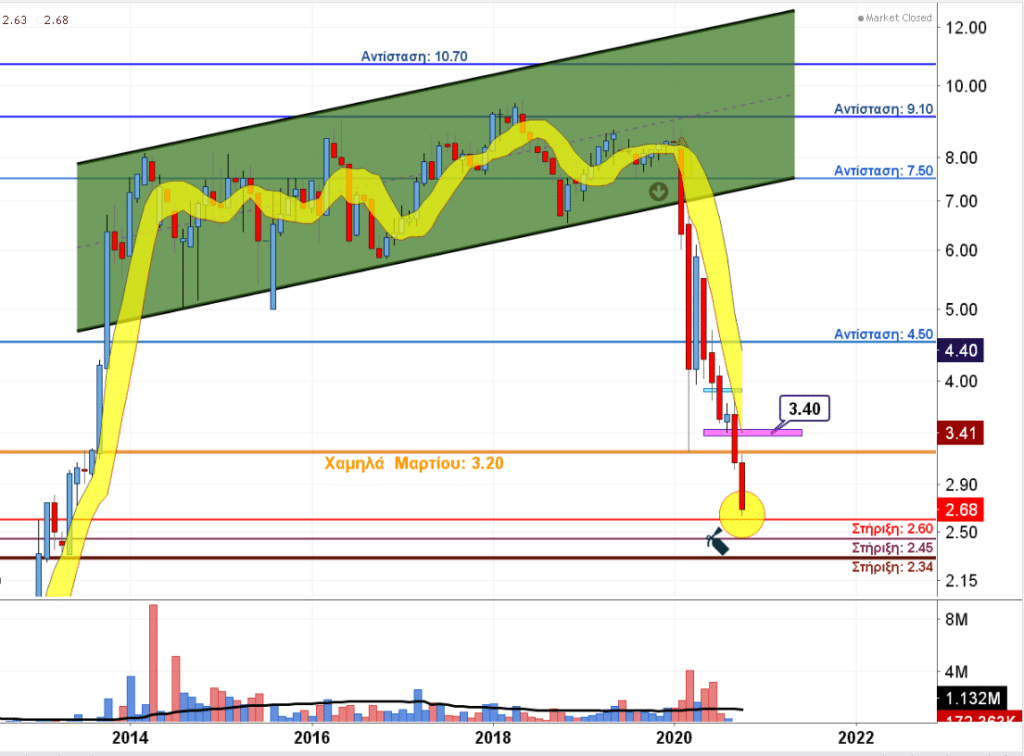

Μπορεί η ορατότητα για το φετινό χειμώνα να είναι ιδιαίτερα χαμηλή για την Aegean (ΑΡΑΙΓ) αλλά δε μπορεί η κεφαλαιοποίησή της, που βρίσκεται λίγο πάνω από τα 190 εκατ. ευρώ, να είναι σχεδόν 3 φορές κάτω από τα ταμειακά της διαθέσιμα. Και εδώ φαίνεται ότι το τερμάτισαν οι πωλητές σε έναν όμιλο, όπου αριθμούσε στις 30 Ιουνίου 64 αεροσκάφη (52 jet και 12 turboprops/ ελικοφόρα) ενώ από το Δεκέμβριο του 2019 έχει παραλάβει 6 νέα αεροσκάφη Airbus A320 neo. Η δε τιμή της μετοχής διαπραγματεύεται πλέον χαμηλότερα και από το τοπικό πυθμένα του περασμένου Μαρτίου ενώ με το που μπήκε ο Οκτώβρης έχασε και τα 3 ευρώ, πραγματοποιώντας μέχρι τώρα 1,9 εκατ. τεμάχια (!) με μέσο όρο τα 2,93 ευρώ. Ως εδώ καλά φαίνεται ότι τα κατάφεραν οι πωλητές αλλά από εδώ και κάτω τα πράγματα γίνονται όλο και πιο δύσκολα, καθώς από τα 2,60 έως τα 2,34 ευρώ οι στηρίξεις δουλεύουν ως ένα ισχυρό πλέγμα στήριξης, που δύσκολα θα μπορέσει η τιμή να περάσει από μέσα του. Τα σημεία αυτά είναι αρκετά δοκιμασμένα κατά την περίοδο του 2013. Βέβαια να τονιστεί ότι ο σημερινός όμιλος δεν έχει καμία σχέση με τη τότε εταιρεία και ας περνάει σήμερα από τους βραχυχρόνιους κραδασμούς που προκαλούν τα «κενά» αέρος τηςCovid-19. Λόγω της σημαντικής πίεσης του πτωτικού ελατηρίου η πιθανή έλευση του εμβολίου στα τέλη Νοεμβρίου μπορεί να προκαλέσει έντονο τίναγμα στη τιμή της μετοχής με πιθανό πρώτο στόχο τα 4,50 ευρώ.

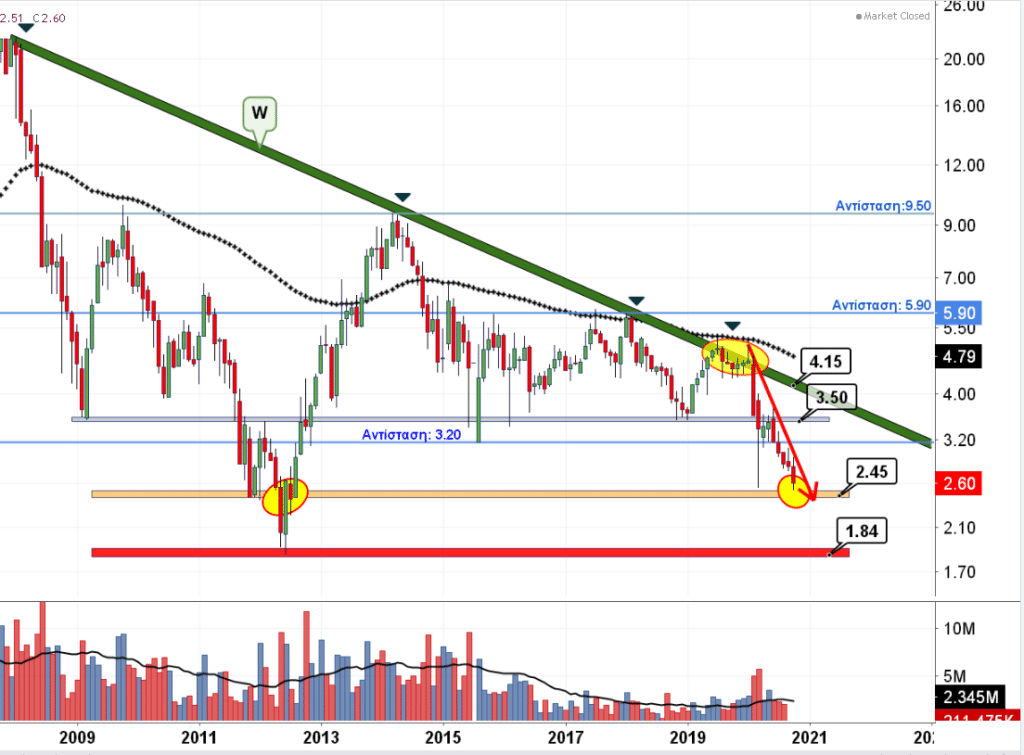

Θα μπορούσαμε να ξεκινήσουμε από το σημείο Α και να μιλάμε για ώρες για την ΕΧΑΕ αλλά περιέργως στο τέλος της όλης κοπιώδης προσπάθειας θα ανακαλύπταμε ότι δυστυχώς εκτός από τον πονοκέφαλο δεν κάναμε ούτε βήμα παραπέρα από το σημείο Α και αυτό δεν έχει να κάνει μόνο με το κομμάτι της ανάλυσης του ομίλου αλλά με το θεσμό που αντιπροσωπεύει και… εισπράττει. Επί του πρακτέου η τιμή της μετοχής έχει καταφέρει στις τελευταίες δύο συνεδριάσεις να πέσει κάτω και από τα 2,60 ευρώ φτάνοντας έτσι σε μια κεφαλαιοποίηση 156 εκατ. ευρώ όπου το 47% από αυτά είναι ταμειακά διαθέσιμα (1,23 ευρώ/μετοχή). Η διαγραμματική της τώρα εικόνα διέπεται από την έντονη καθοδική γραμμή πίεσης του περασμένου Ιανουαρίου με μια γωνία κλίσης που αναδύει έντονο προβληματισμό για τη μήνη των ρευστοποιήσεων. Και αυτή η μετοχή έχει γράψει τιμές χαμηλότερες από εκείνες του Μαρτίου, όταν ο Γενικός Δείκτης ωρυόταν πάνω στις 470 μονάδες. Το σημείο που θέλει ιδιαίτερη προσοχή είναι αυτό των 2,50 με 2,45 ευρώ, καθώς εάν διερραγεί πτωτικά μπορεί να δώσει τιμές του 2012 όταν δηλ είχε γράψει το μακροπρόθεσμο πυθμένα στα 1,84 ευρώ. Μόνο που τότε σε εκείνες τις πολιτικές εκλογές παιζόταν το μέλλον της χώρας στην ευρωζώνη. Μάλιστα την ίδια ώρα που η μετοχή της ΕΧΑΕ κυνηγάει αλαλάζοντας τον απόπατο του 2012, στην Ευρώπη γίνεται ένας οργασμός στρατηγικών κινήσεων με ποιο χαρακτηριστική την εξαγορά του χρηματιστηρίου του Μιλάνου έναντι 4,33 δισ. ευρώ, από τη γαλλική εταιρεία διαχείρισης χρηματιστηριακών αγορών Euronext.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.