Καταδικασμένη στην ανοδική πυρά

Επειδή με χαροποίησε ιδιαίτερα η δίψα, που υπέδειξαν οι αναγνώστες για να μάθουν περισσότερες πληροφορίες για τα λεγόμενα του Dr. Van Tharp στο σεμινάριό του για το risk management, πριν προχωρήσω στη τεχνική ανάλυση των βασικών δεικτών του Ελληνικού Χρηματιστηρίου θα κάνω μια μικρή αφήγηση ενός αρκετά επιμορφωτικού «παιχνιδιού» του. Στην αρχή λοιπόν του 3ωρου σεμιναρίου, όπου λάμβαναν μέρος 70 ακροατές, αφού πρώτα μας μοίρασαν οι εκπρόσωποι του Ινστιτούτου από ένα tablet μας εξήγησαν τους όρους του παιχνιδιού για τη διαχείριση του ρίσκου σε κάθε επενδυτική κίνηση που θα πραγματοποιούσαμε ηλεκτρονικά. Ο κάθε ακροατής είχε ως κεφάλαιο 100 χιλιάδες δολάρια, που θα μπορούσε να τα μοχλεύσει έως και το ποσό του 1 εκατομμυρίου δολαρίων. Υπήρχε επίσης μια κληρωτίδα με 30 μπαλάκια του ping pong, όπου το κάθε ένα είχε αναγραφόμενο το ποσοστό του κέρδους ή της ζημιάς και αντιπροσώπευε 30 διαφορετικές κινήσεις (trades). Υπήρχαν 15 κινήσεις με κερδοφόρο αποτέλεσμα, που ξεκίναγε από το +2% και έφτανε έως και το +20% και 15 κινήσεις με ζημιογόνο αποτέλεσμα, που ξεκίναγε από το -4% και έφτανε έως τα -15%. Η πρόσθεση και των 30 κινήσεων έβγαζε στο τέλος θετικό αποτέλεσμα. Πριν βγει από τη κληρωτίδα το μπαλάκι με το ποσοστό του κέρδους ή της ζημιάς ο ακροατής παύλα επενδυτής μπορούσε να δηλώσει μέσα από το tablet το κεφάλαιο, που θα «ποντάριζε» ξεκινώντας από τα 1000 δολάρια έως και το 1 εκατομμύριο. Νικητής θα ήταν αυτός που θα έβγαζε μετά την ολοκλήρωση των 30 κινήσεων το μεγαλύτερο κέρδος. Εκεί ακριβώς ήταν η παγίδα, που μας είχε στήσει ο Dr. Van Tharp, καθώς διόλου δε μας ανέφερε ότι ο βασικός μας σκοπός ήταν να περιφρουρήσουμε το πραγματικό κεφάλαιο των 100 χιλιάδων δολαρίων και όχι να γίνουμε πλούσιοι. Παρά το γεγονός ότι το μεγαλύτερο ποσοστό των ακροατών ήταν επαγγελματίες επενδυτές και διαχειριστές αυτό που ακολούθησε ήταν σκέτο Βατερλό. Μετά από τις τρεις αρχικές κερδοφόρες κινήσεις, που βγήκαν από τη κληρωτίδα (+4% , +2,5% και +6%) ήρθαν 8 συνεχόμενες ζημιογόνες κινήσεις, που ήταν ικανές λόγω και της μόχλευσης να μηδενίσουν το πραγματικό κεφάλαιο των 100 χιλιάδων δολαρίων. Εκεί λοιπόν το 78% των παρευρισκομένων δήλωσε πτώχευση ενώ από τους υπόλοιπους μόλις το 5% κατάφερε και έβγαλε ένα υποτυπώδες κέρδος με το γυναικείο φύλο !! να κυριαρχεί στις πρώτες θέσεις.

Αρκετά ήταν τα διδάγματα που πήγαζαν από το τόσο απλοϊκό «παιχνίδι», όμως τα βασικά ήταν δύο. Πρώτον η έστω και μικρή μόχλευση κυρίως σε μετοχές, ETFs, εμπορεύματα και στα κρυπτονομίσματα και λιγότερο σε δείκτες και Forex αποτελούσε και αποτελεί αναμφιβόλως το σαράκι, που κατατρώει το επενδυτικό κεφάλαιο. Δεύτερο δίδαγμα και συνάμα σωτήριο είναι η ύπαρξη πριν το άνοιγμα της όποιας κίνησης αγοράς ή πώλησης μιας σθεναρής στοχοποιημένης επιτρεπόμενης ζημιάς. Κοινώς δηλ να γνωρίζεις σε κάθε κίνηση πόσα είσαι διατεθειμένος να χάσεις. Δυστυχώς σύμφωνα με την πολύχρονη πείρα μου και στο πρώτο αλλά κυρίως στο δεύτερο ο Έλληνας επενδυτής μέσω της κληρονομικής κουλτούρας και του ωχαδερφισμού έχει στη κυριολεξία μαύρα μεσάνυχτα.

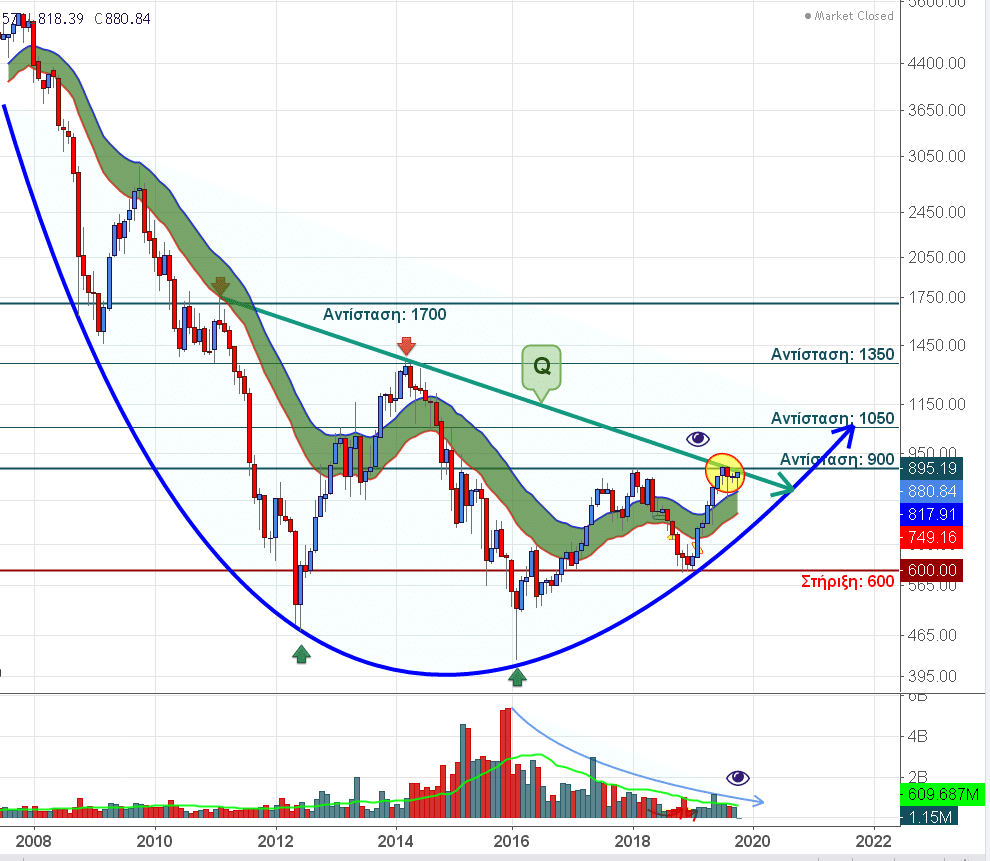

Πάμε τώρα στο προκείμενο ανοίγοντας την αυλαία της εβδομαδιαίας τεχνικής ανάλυσης με το μηνιαίο chart του Γενικού Δείκτη, όπου φαίνεται να έχει έρθει σε έντονο φλερτ με τη μακροχρόνια καθοδική γραμμή τάσης Q, στις 888 με 900 μονάδες. Διαγραμματικά έτσι όπως φαίνεται με την πίεση τόσο του ανοδικού στροφέα του 2008 όσο και των Keltner Channel ο Γενικός Δείκτης είναι σχεδόν καταδικασμένος να τη τμήσει ανοδικά και να κινηθεί βίαια προς την περιοχή των 925 με 950 μονάδων. Επειδή τώρα ο σχηματισμός είναι τεράστιος και έχει συσσωρεύσει δυνάμεις είναι πολύ πιθανό ο μεσοπρόθεσμος στόχος να διευρυνθεί προς το επίπεδο των 1050 μονάδων ενώ ο αμέσως επόμενος εντοπίζεται στα υψηλά του 2014 στις 1350 μονάδες. Βέβαια επειδή η μελέτη γίνεται πάνω σε μηνιαίο διάγραμμα ο χρόνος κατάκτησης των εν λόγω στόχων μπορεί να απλωθεί έως και τα τέλη 2020 με αρχές του 2021. Στα υπόψιν ο όγκος συναλλαγών ο οποίος βαίνει μειούμενος χαρακτηριστικό στοιχείο της νηνεμίας πριν τη θύελλα.

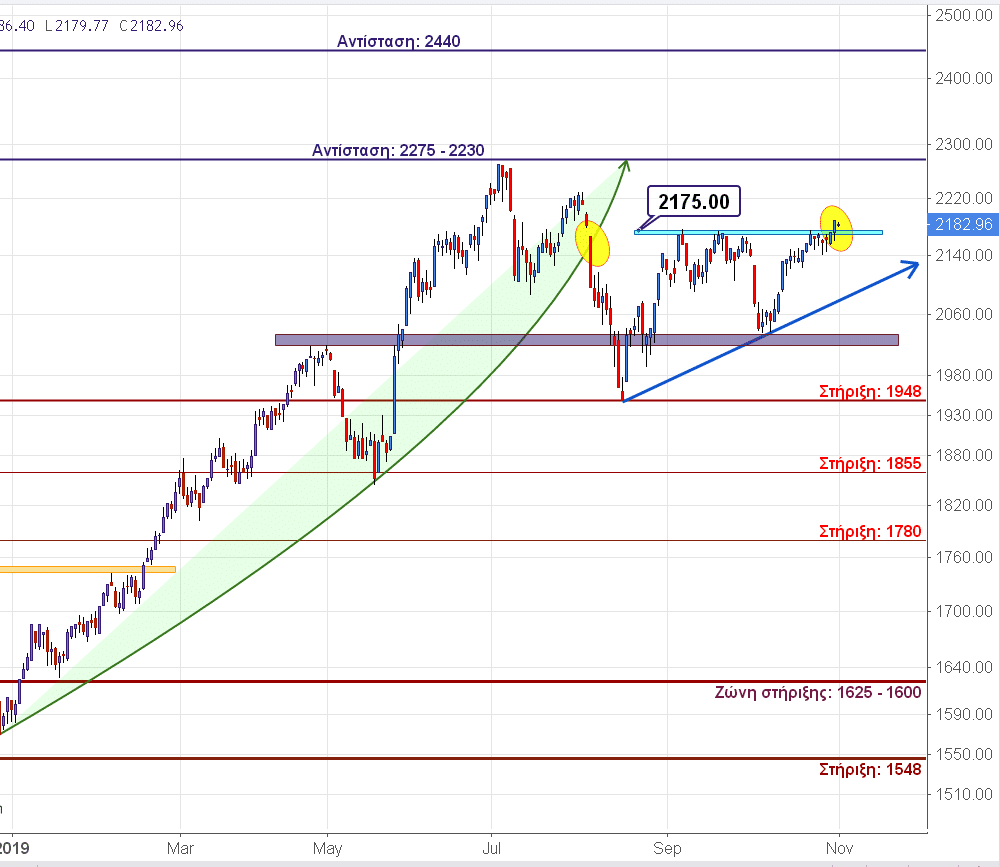

Ο δείκτης της υψηλής κεφαλαιοποίησης FTSE 25 έχει διασπάσει ανοδικά μετά από τις αρχές του Αυγούστου την περιοχή των 2175 μονάδες παρουσιάζοντας στο ημερήσιο διάγραμμα τιμών διαθέσεις ανοδικής συνέχειας. Εδώ η επόμενη ανοδική αντίσταση εντοπίζεται στη ζώνη των 2275 με 2230 μονάδων. Περιοχή όπου μπορεί άνετα να προσεγγιστεί με λίγη χορηγία από τη δεικτοβαρή Coca Cola HBC.

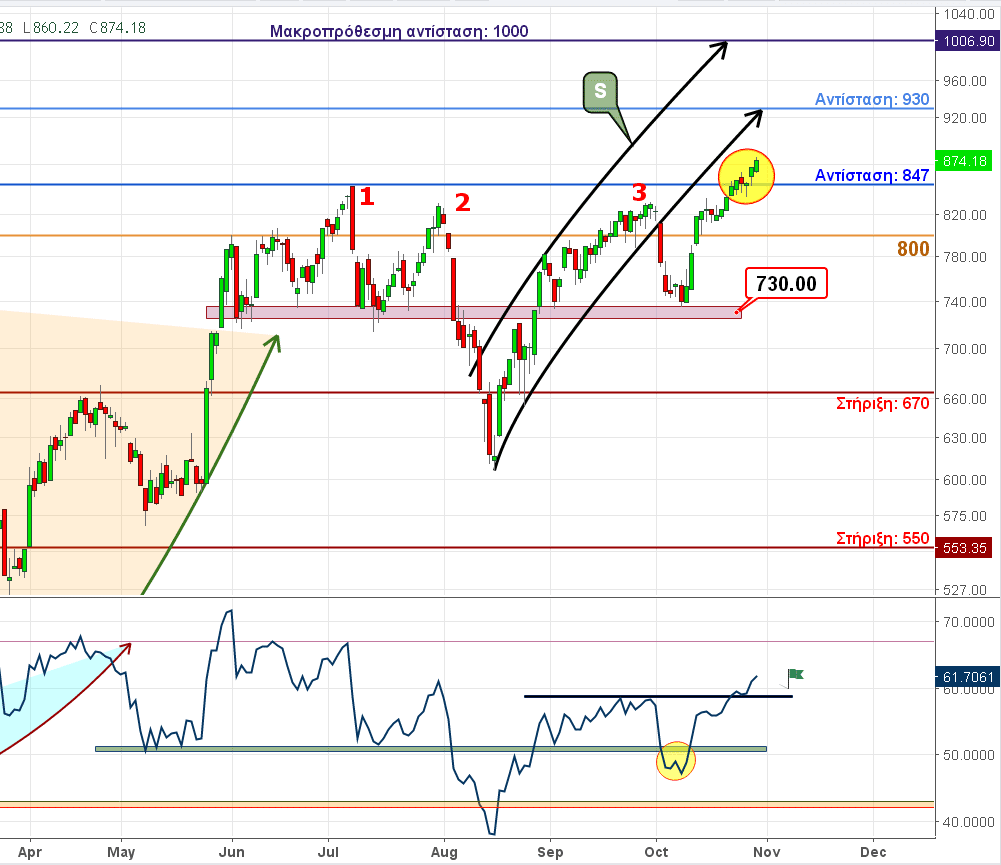

Ο πρωταγωνιστής της ανόδου Τραπεζικός Δείκτης έχει περάσει με τη τέταρτη φορά πάνω από την πρώην ισχυρή αντίσταση των 847 μονάδων ανοίγοντας τα φτερά του για την περιοχή αντίστασης των 930 μονάδων, όπου και αναμένεται να ξαποστάσει καθώς από εκεί διέρχεται και η κάτω πλευρά από το προηγούμενο τοξωτό κανάλι ανόδου S, των 610 με 835 μονάδων. Εκεί μετά από μια περιορισμένη βραχυχρόνια κωλυσιεργία είναι πολύ πιθανό να γεμίσει τα απαραίτητα ανοδικά καύσιμα για τη μακροπρόθεσμη πολλά υποσχόμενη για τη συνέχεια αντίσταση των 1000 μονάδων.

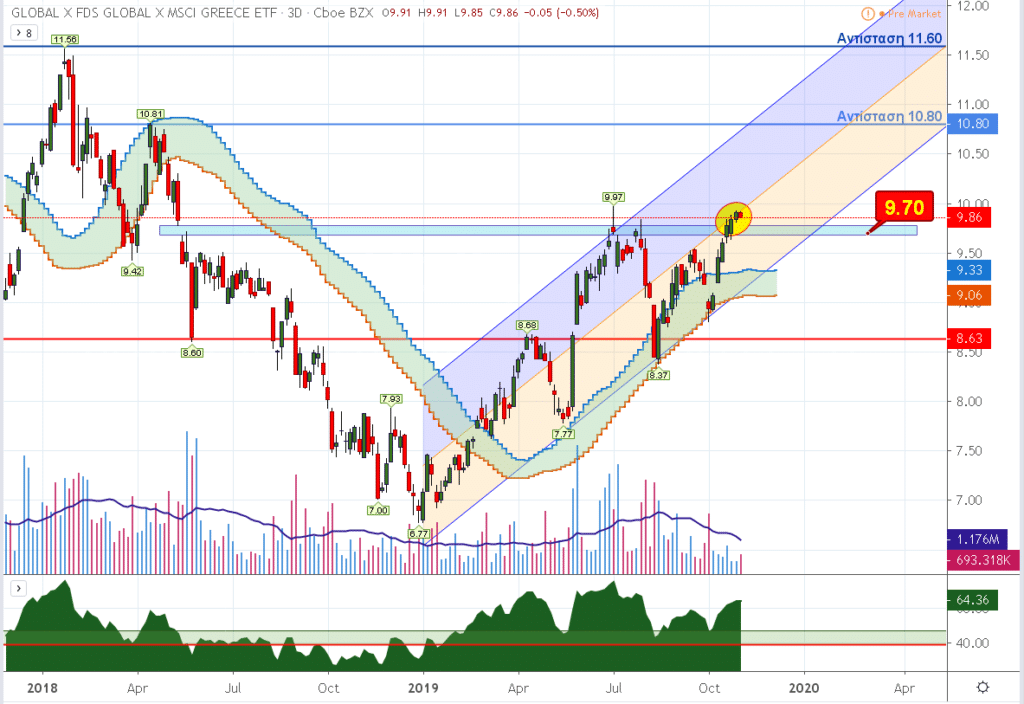

Για το τέλος άφησα το GREK. Το αμερικάνικο ETF MSCI GREECE, όπου λόγω και της εμφανής ρηχότητας του Ελληνικού Χρηματιστηρίου θεωρείται προπομπός των εξελίξεων στο ταμπλό. Στο 3 Daily chart αυτό που διακρίνουμε είναι η ανοδική διαφυγή του ETF, από την περασμένη εβδομάδα, πάνω από την περιοχή των $9.70 κάτι που αποτυπώνεται στις τελευταίες συνεδριάσεις στο Γενικό Δείκτη με το ανοδικό πέρασμά του πάνω από την αντίσταση των 870 με 878 μονάδων. Βάση τώρα του ανοδικού καναλιού που δημιουργήθηκε από τις αρχές του έτους ο ανοδικός στόχος εντοπίζεται $1 υψηλότερα στα $10.80 στοιχείο που πριμοδοτεί ακόμα περισσότερο τη διαγραμματική πρόβλεψη προσέγγισης των 925 με 950 μονάδων για το Γενικό Δείκτη.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.