Austriacard Holdings & Interlife: Δύο μοναδικά άκοπα διαμάντια

Αυτά τα δύο άκοπα εταιρικά διαμάντια, με συνεχόμενο growth και δραστηριότητα σε κλάδους που αναμένεται να κινηθούν έντονα ανοδικά στα επόμενα χρόνια λόγω της υψηλής ζήτησης για τα προϊόντα που παρέχουν, βρίσκονται αυτή τη στιγμή σε σημαντική υστέρηση σε σχέση με την υπόλοιπη αγορά δίνοντας έτσι για τις μετοχές τους ισχυρά αγοραστικά κίνητρα με τιμές-στόχους για το τρέχον έτος που ξεπερνούν ποσοστιαία το +35% με +45%.

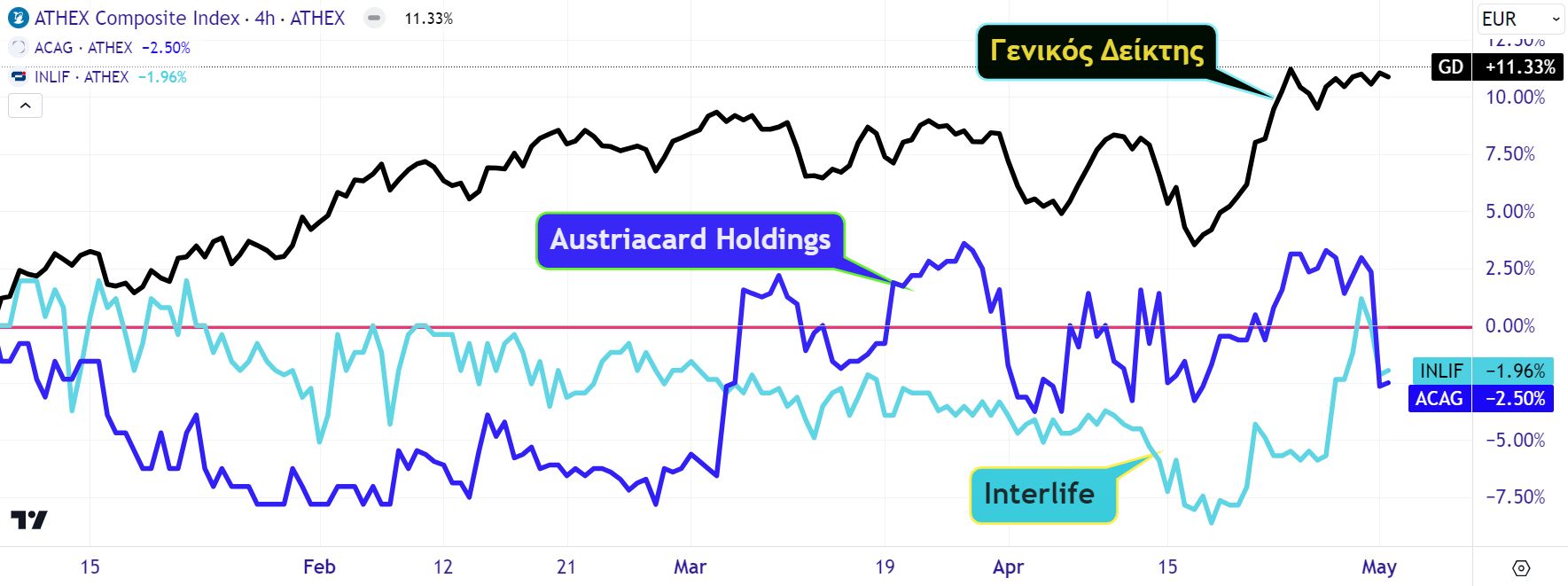

Αναφέρομαι στην Austriacard Holdings (ACAG) και στην Interlife (ΙΝΛΙΦ), όπου σύμφωνα με τις τωρινές τιμές των μετοχών τους βρίσκονται αδικαιολογήτως με αρνητικές αποδόσεις από τις αρχές του έτους της τάξης του -2% όταν η αγορά και ο Γενικός Δείκτης έχουν αναρριχηθεί στο +12%.

Και οι δύο αυτές εταιρείες είναι μοναδικές εισηγμένες στο είδος τους παρέχοντας έτσι τη δυνατότητα της επένδυσης σε άκρως αναπτυσσόμενους κλάδους όπως είναι για την Austricard Holdings το τρίπτυχο: cyber security, personalization και digitization ενώ για την Interlife η εγχώρια ασφαλιστική αγορά όπου αναμένεται στα επόμενα χρόνια να πάρει φωτιά.

Στο τελευταίο μάλιστα αρκεί να αναφέρουμε ότι η συνολική εγχώρια παραγωγή ασφαλίστρων για το έτος 2023 που ανήλθε στα 5,27 δισ. ευρώ και είχε ετήσια αύξηση της τάξεως του +8,9% για να μπορέσει να πιάσει το μέσο όρο ανά κάτοικο της Ευρωπαϊκής Ένωσης θα πρέπει τουλάχιστον να τριπλασιαστεί. Να φανταστείτε μόνο ότι στις γενικές ασφάλειες, ενώ ο Έλληνας δίνει 180 ευρώ, ο Ευρωπαίος δίνει 1.103 ευρώ. Και δεν μιλάω για την αστική ευθύνη οχημάτων που οι περισσότεροι νομίζουμε ότι το περιθώριο ανάπτυξης δεν είναι και τόσο εκρηκτικό, αλλά για τις λοιπές ασφαλίσεις όπου μπορούν να ανεβάσουν στα ύψη την κερδοφορία των ασφαλιστικών εταιρειών και φυσικά και της άκρως αναπτυσσόμενης Interlife.

Ξεκινάμε λοιπόν με την Austriacard Holdings, όπου η τελευταία κίνηση να αυξηθεί το free float του ομίλου είναι κάτι παραπάνω από θετική για την περαιτέρω ανοδική πορεία του ομίλου. Έτσι μέσω του accelerated book building δόθηκε σε ειδικούς επενδυτές άνω του 15% του συνολικού μετοχικού κεφαλαίου της Austriacard. Είναι σχεδόν σίγουρο ότι μετά και την ολοκλήρωση της “τοποθέτησης” των μετοχών στα ανάλογα χαρτοφυλάκια η κίνηση της μετοχής θα είναι έντονα ανοδική. Κάτι ανάλογο άλλωστε είδαμε για λίγες μέρες και στην Helleniq Energy (ΕΛΠΕ) μετά τη τοποθέτηση των ειδικών επενδυτών στα 7 ευρώ.

Διαγραμματικά η μετοχή μετράει μέρες λίγο πριν την ανοδική φυγή από το στενό πλαίσιο διακύμανσης ανάμεσα στα 6,80 με 6 ευρώ. Το εναρκτήριο λάκτισμα της ανοδικής κίνησης θα δοθεί με την ανοδική διάλυση της ζώνης των 6,70 με 6,80 ευρώ. Ανοδική φυγή η οποία θα οδηγήσει πρός τον πρώτο στόχο των 7,70 ευρώ και μετά πρός το δεύτερο στα 8,40 ευρώ ή ένα +35% από τα επίπεδα της περασμένης Πέμπτης.

Συνεχίζω με την Interlife όπου έχει την απίστευτη ικανότητα χρόνο με τον χρόνο να μεγαλώνει τα οικονομικά της μεγέθη όλο και περισσότερο.

- Μεγαλώνει ως πρός το σύνολο του ενεργητικού της ξεπερνώντας πλέον το 2023 τα 306 εκατ. ευρώ και επιτυγχάνοντας έτσι μια αύξηση της τάξης του +12,77% σε σχέση με το 2022, ενώ αν πάμε μια εξαετία πίσω στο 2017 η αύξηση αυτή πλησιάζει το +65%. Κοινώς ο ετήσιος μέσος όρος αύξησης είναι στο +10,84%

- Μεγαλώνει ως πρός τα ασφαλιστικά έσοδα κλείνοντας με άνοδο +11,45% στα 88,56 εκατ. ευρώ σε σχέση με τα 79,45 εκατ. ευρώ του 2022, ενώ η άνοδος αυτή ακουμπάει το +50% σε σχέση με το 2017 και των τότε εσόδων των 59 εκατ. ευρώ. Ετήσιος μέσος όρος ανάπτυξης +8,4%.

- Μεγαλώνει ως πρός τα ίδια κεφάλαιά της καθώς το 2023 έκλεισε στα 131 εκατ. ευρώ ή 7,06 ευρώ ανά μετοχή αυξημένα κατά 9,61% σε σχέση με το 2022. Να φανταστείτε ότι το 2017 η Interlife είχε μόλις 69 εκατ. ίδια κεφάλαια δίνοντας μια αύξηση μέσα στην εξαετία της τάξης του +90% ή ετήσιο μέσο όρο ανάπτυξης +15% (!).

- Μεγαλώνει και ως πρός τη καθαρή της κερδοφορία φέρνοντας για τους μετόχους της το ποσό των 13,7 εκατ. ευρώ όταν μερικά χρόνια πρίν έφερνε 6,73 εκατ. ευρώ. Μιλάμε δηλαδή για κάτι παραπάνω από διπλασιασμό. Παράλληλα θα δώσει και μέρισμα 0,16 ευρώ/μετοχή για τη χρήση του 2023 ποσό το οποίο είναι αυξημένο κατά 33,33% έναντι του μερίσματος του 2022.

Και από ό,τι φαίνεται δεν πρόκειται να σταματήσει εδώ καθώς και στο πρώτο τρίμηνο του 2024 καταγράφει αύξηση παραγωγής ασφαλίστρων κατά 7,94% ενισχύοντας περαιτέρω τη θέση της στην ασφαλιστική αγορά. Μάλιστα ο όμιλος έκανε και μια εκτίμηση-στόχο για το σύνολο του έτους αναφέροντας ότι η συνολική παραγωγή ασφαλίστρων θα ξεπεράσει τα 100 εκατ. ευρώ

Προχωρώντας παρακάτω ιδιαίτερο ενδιαφέρον παρουσιάζει η Interlife Properties, η συνδεδεμένη εταιρεία διαχείρισης επενδυτικών ακινήτων του ομίλου με εύλογη αξία στα 28,23 εκατ. ευρώ. Εκεί λοιπόν εμφανίζεται ότι η εν λόγω εταιρεία έχει εισπράξει το 2023 ως έσοδα από τα ενοίκια των ακινήτων το ποσό των 901 χιλ. ευρώ από 825 χιλ ευρώ που ήταν το 2022. Μέσα στο χαρτοφυλάκιο των ακινήτων υπάρχουν και τα τρία ξενοδοχεία στη Ρόδο που παρεμπιπτόντως αναμένεται φέτος να σπάσει ρεκόρ στο τουρισμό καθώς ήδη οι αεροπορικές αφίξεις την περίοδο Ιανουαρίου – Μαρτίου είναι +73% πάνω σε σχέση με την αντίστοιχη περίοδο πέρυσι. Η αξία αυτών των ξενοδοχείων έχει περαστεί στη χρήση στα 9,3 εκατ. ευρώ. Το Μάρτιο του 2024 ο όμιλος αγόρασε και τέταρτο ξενοδοχείο στη καρδιά της Ρόδου το “Elite”.

Κοιτώντας τώρα όλα τα ανωτέρω από την ανά έτος συνεπέστατη εδώ και σχεδόν μια εικοσαετία μεγέθυνση εσόδων και κερδοφορίας έως και το στρατηγικό τουριστικό άνοιγμα σε έναν από τους πλέον επιφανής διεθνείς τουριστικούς προορισμούς πραγματικά δεν ξέρω πως ο όμιλος παραμένει ακόμα στο ταμπλό με μια κεφαλαιοποίηση της τάξης των 92,8 εκατ. ευρώ ή στα 5 ευρώ ανα μετοχή ενώ θα έπρεπε τουλάχιστον σύμφωνα με τα αποτελέσματα του 2023, όχι του 2024, να πατάει τα 135 εκατ. ευρώ ή τα 7,27 ευρώ (+45%).

Να ξέρετε πάντως ότι σύμφωνα με το premium που πλήρωσαν οι αγοραστές στις προηγούμενες εξαγορές ασφαλιστικών ομίλων η τιμή θα βρισκόταν κατά πολύ πάνω από τα 8 ευρώ.

Διαγραμματικά η συσσώρευση που πραγματοποιείται το τελευταίο διάστημα ανάμεσα στα 5,30 με 4,80 ευρώ έχει ισχυρές εσωτερικές ενδείξεις προετοιμασίας για ένα έντονο ανοδικό τίναγμα πάνω από τα 6,10 ευρώ.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.