Τράπεζες: Χαώδη διαφορά +48% ανάμεσα στις τιμές στόχου με τις τιμές στο ταμπλό

Ξαφνικά, με το που πέρασε η συνολική κεφαλαιοποίηση των τεσσάρων συστημικών τραπεζών στην ανοδική αντίδραση του Νοεμβρίου τα 23,3 δισ. ευρώ, οι μηχανές έσβησαν. Έμειναν για άλλη μια φορά από καύσιμα, με αποτέλεσμα με σβηστή τη μηχανή να τις πάρει και πάλι η κατηφόρα.

Για την ακρίβεια, η συνολική κεφαλαιοποίηση χτύπησε τα 23,355 δισ. ευρώ όταν η μετοχή της Eurobank έγραψε τα 2,06 ευρώ, η Εθνική Τράπεζα τα 7,682 ευρώ, η Πειραιώς τα 3,94 ευρώ και η Alpha τα 1,627 ευρώ. Το πρωί τώρα της περασμένης Πέμπτης που γραφόταν το άρθρο η συνολική κεφαλαιοποίηση είχε πέσει στα 21,7 δισ. ευρώ, με την Εθνική να χάνει από το υψηλό της πρόσφατης αντίδρασης ένα -10,4%, η Πειραιώς ένα -9,90%, η Alpha -7,50% και η Eurobank -1,75%.

Εντύπωση προκαλεί πλέον η τωρινή κατάσταση των τραπεζικών μετοχών με αυτή που δίνουν οι επενδυτικοί οίκοι στις αναλύσεις τους. Έτσι σύμφωνα με τις τιμές-στόχους που δίνουν για τις συστημικές τράπεζες, η συνολική κεφαλαιοποίηση που θα προέκυπτε από την απόλυτη εκπλήρωσή τους είναι σύμφωνα με τη σύσταση της Euroxx Securities τα 35,32 δισ. ευρώ, της Ambrosia Capital τα 35,02 δισ. ευρώ, της UBS τα 33,17 δισ. ευρώ, της Deutsche Bank τα 32,37 δισ. ευρώ, της Goldman Sachs τα 30,11 δισ. ευρώ, της Bank of America τα 29,66 δισ. ευρώ και της Morgan Stanley τα 29,57 δισ. ευρώ. Ο μέσος όρος των εφτά αυτών συστάσεων βγαίνει στα 32,17 δισ. ευρώ, απέχοντας περίπου 10,5 δισ. ευρώ ή ένα +48% από τη σημερινή κεφαλαιοποίηση που δίνουν οι τιμές των τραπεζικών μετοχών.

Παράλληλα η μέση τιμή-στόχος που δίνουν για τη Eurobank οι επτά οίκοι είναι τα 2,82 ευρώ ή ένα +39%, για την Εθνική τα 10,20 ευρώ ή ένα +48%, για την Πειραιώς τα 5,65 ευρώ ή ένα +59% και για την Alpha τα 2,30 ευρώ ή ένα +52,7%. Μιλάμε για μια απόσταση χιλιομέτρων, η οποία μεγαλώνει ακόμα πιο πολύ αν “εθιστείς” στην καθημερινότητα που παρέχει το ταμπλό στους επενδυτές, όπου κυριαρχεί το αίσθημα της έντονης αδυναμίας και της εμφανούς πλέον έλλειψης της κατάλληλης κινητήριας αγοραστικής δύναμης, ώστε να διαλύσει στο διάβα της ισχυρότατες ανοδικές αντιστάσεις.

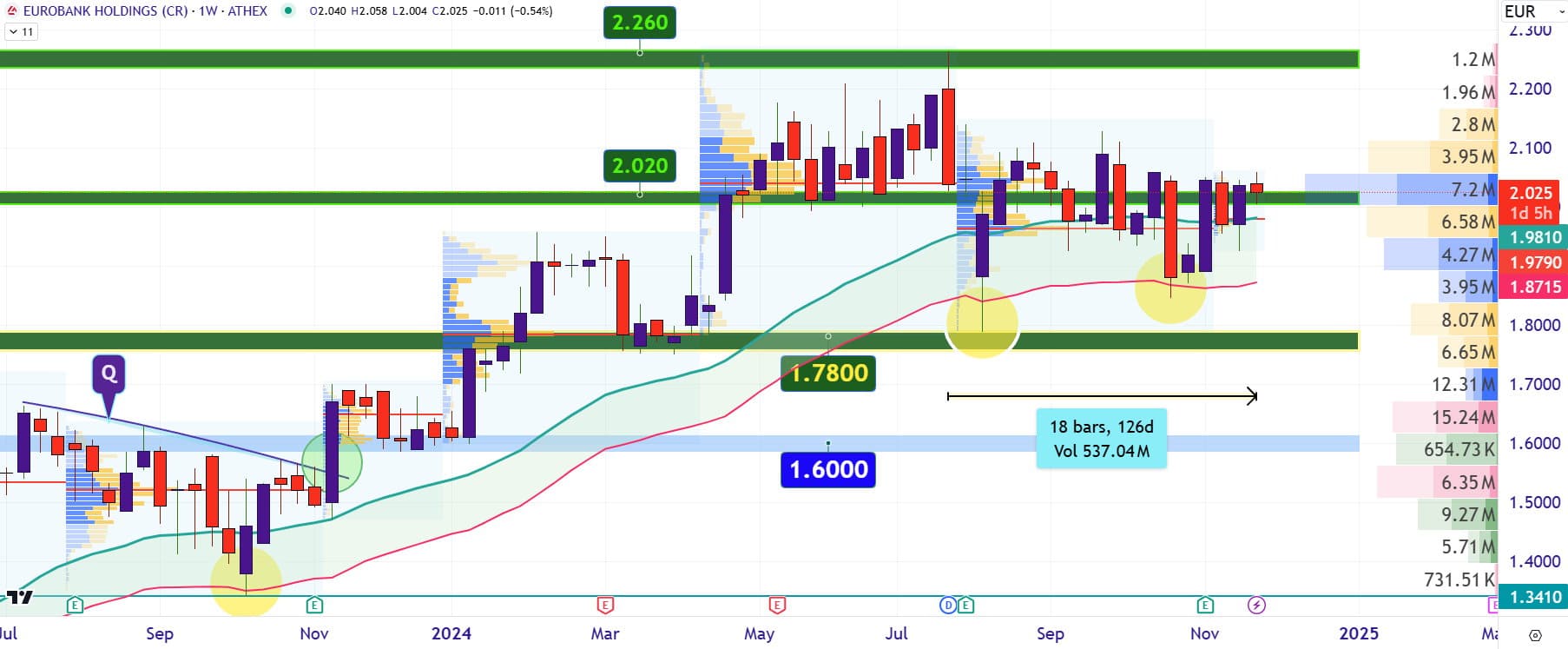

Η Eurobank (ΕΥΡΩΒ) από απόψεως διαγραμματικής ανάλυσης δείχνει προς το παρόν να έχει και την καλύτερη τεχνική εικόνα κρατώντας την τιμή της πάνω από τη ζώνη στήριξης των 2,02 με 2 ευρώ. Όσο η συνθήκη αυτή δεν αλλάζει, οι αγοραστές θα πάρουν “αέρα” τραβώντας τη μετοχή προς το επίπεδο των 2,10 ευρώ, που είναι και το υψηλό των τελευταίων 120 ημερών. Στην αντίθετη όμως περίπτωση, που τελειώσουν τα “βόλια” των αγοραστών, θα πρέπει να αναμένουμε ένα νέο pullback της μετοχής προς την περιοχή που διέρχεται το παραμετροποιημένο Keltner Channel ανάμεσα στα 1,962 με 1,855 ευρώ.

Η Εθνική Τράπεζα (ΕΤΕ) εμφανίζει το πιο “δύστροπο” εβδομαδιαίο διάγραμμα με τη μετοχή της να δείχνει ότι θέλει να παραμείνει για δεύτερη εβδομάδα κάτω από το σημαντικό όριο των 7 ευρώ, δίνοντας μάλιστα την αίσθηση ότι η προσπάθεια που έκανε να περάσει πάνω από εκεί δεν βρήκε καθόλου ελεύθερο έδαφος από τους πωλητές.

Στην Πειραιώς (ΠΕΙΡ) το έντονο κατέβασμα που έγινε στη μετοχή από τα 3,94 ευρώ και κυρίως από την περιοχή των 3,82 ευρώ δεν είναι και ό,τι καλύτερο για τη συνέχεια της μετοχής. Μια συνέχεια η οποία παρουσιάζει τη μετοχή στο διημερήσιο chart τιμών να χάνει και το σημαντικό επίπεδο στήριξης των 3,65 με 3,60 ευρώ. Είναι η τέταρτη φορά που η μετοχή μέσα στο 2024 χάνει καθοδικά την εν λόγω ζώνη, στοιχείο που δείχνει την αδυναμία των αγοραστών, ώστε να χαράξουν μια ανοδική πορεία απόδρασης από την άνω κύρια πλευρά της μακροπρόθεσμης πλάγιας κίνησης στα 3,94 με 4,10 ευρώ. Στις τρεις τελευταίες φορές πάντως η μετοχή απλώθηκε πτωτικά από τα 3,42 έως και τα 3,32 ευρώ.

Το άρθρο γράφτηκε το πρωί της Πέμπτης για την εφημερίδα “Κεφάλαιο” όπου και αναδημοσιεύεται

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.