Γενικός Δείκτης: Τεχνικά βλέπει τις 3750 μονάδες. Πρακτικά..;

Η φωτογραφία που έχω αναρτήσει έχει συμβολικό χαρακτήρα και πάρθηκε τον Αύγουστο του 2015 όταν είχε ξανανοίξει το Χρηματιστήριο Αθηνών μετά την απίστευτη καταστροφική λαίλαπα των τότε οικονομικά ανεκδιήγητων πολιτικών.

Σε ένα σκοτεινό Χρηματιστήριο η κορδέλα δείχνει το πτωτικό παρανάλωμα της Alpha Bank.

Αυτή η τόσο αιχμηρή φωτογραφία για να θυμόμαστε και να μη ξεχάσουμε ποτέ.

Τελικά, παρά τα υπερβολικά σούρτα-φέρτα μέσα σε ένα στενό εύρος διακύμανσης, που δεν ξεπερνούσε κατά βάση κύριας διαπραγμάτευσης τις 120 μονάδες ή ένα ποσοστιαίο εύρος 9%, ο Γενικός Δείκτης κατάφερε και πήρε για τέταρτη συνεχόμενη χρονιά το θετικό πρόσημο. Έτσι μετά το +10,4% το 2021, το +4,1% το 2022 και το +39,1% το 2023 ήρθε το 2024 να συμπληρώσει το καρέ με ένα +13,65%.

Τελικά, παρά τα υπερβολικά σούρτα-φέρτα μέσα σε ένα στενό εύρος διακύμανσης, που δεν ξεπερνούσε κατά βάση κύριας διαπραγμάτευσης τις 120 μονάδες ή ένα ποσοστιαίο εύρος 9%, ο Γενικός Δείκτης κατάφερε και πήρε για τέταρτη συνεχόμενη χρονιά το θετικό πρόσημο. Έτσι μετά το +10,4% το 2021, το +4,1% το 2022 και το +39,1% το 2023 ήρθε το 2024 να συμπληρώσει το καρέ με ένα +13,65%.

Ευτυχώς τουλάχιστον για το νέο έτος η στατιστική δεν θα είναι και τόσο με το μέρος μια νέας κουραστικής σταθεροποιητικής πορείας που όλη η χρονιά θα γυρνάει γύρω από τον ίδιο άξονα έλξης, κάτι ανάλογο δηλαδή που έγινε το 2024 με το παραμετροποιημένο για δείκτες κεντρικό Vwap να αποτυπώνεται στις 1425 μονάδες. Οι πιθανότητες λοιπόν είναι υπέρ ενός τασικού έτους με ισχυρό ποσοστό διαμόρφωσης. Το πρόσημο της τάσης μόνο μας μένει.

Σύμφωνα τώρα με τα βασικά σενάρια της αγοράς, το αρνητικό πρόσημο που θα διαμορφώσει ένα έντονο πτωτικό 2025 έχει τις μικρότερες πιθανότητες αποτύπωσης και μόνο με έναν σοβαρό και μη προβλέψιμο εξωτερικό παράγοντα μπορεί να εκπληρωθεί.

Από την άλλη όμως, το θετικό πρόσημο έχει ισχυρούς χορηγούς που δύσκολα θα αφήσουν το 2025 δίχως τα κατάλληλα καύσιμα για μια έντονη ανοδική κίνηση του Γενικού Δείκτη.

Μέσα στους χορηγούς συγκαταλέγεται και η θετική κατάσταση της ελληνικής οικονομίας, με την Τράπεζα της Ελλάδος να προβλέπει ότι η ανάπτυξη του ΑΕΠ θα ανέλθει για το 2025 στο 2,5% συνεχίζοντας έτσι να ξεπερνά τον μέσο όρο της ΕΕ με την ανεργία να γκρεμίζεται για πρώτη φορά μετά από πολλά χρόνια κάτω από το 10% και πιο συγκεκριμένα στο 9,8%. Το δε έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών προβλέπεται να διαμορφωθεί το 2025 στο 6% του ΑΕΠ από 6,5% το 2024.

Σημαντικοί χορηγοί στο ανοδικό σενάριο είναι φυσικά και οι ίδιες οι εισηγμένες εταιρείες όπου όπως όλα δείχνουν και το 2025 θα διατηρήσουν την ισχυρή δυναμική των ιστορικών επιδόσεων στη κερδοφορία τους ενώ μέσα στο χρόνο θα μοιράσουν στους μετόχους τους τη μεγαλύτερη αναλογικά χρηματική διανομή στην ιστορία ξεπερνώντας το ποσό των 4,6 δισεκατομμυρίων ευρώ. Το αναλογικά έχει να κάνει με τον τωρινό αριθμό των εισηγμένων εταιρειών σε σχέση με το τότε ρεκόρ του 2007 όπου ήταν σχεδόν οι διπλάσιες.

Παράλληλα ως θρυαλλίδα ισχυρής ανοδικής κίνησης θα χαρακτηρίζαμε τον τερματισμό του ρωσοουκρανικού πολέμου, τη θετική διευθέτηση της πολιτικής κρίσης που βιώνουν οι δύο βασικές κινητήριες δυνάμεις της Ευρωπαϊκής Ένωσης η Γερμανία και η Γαλλία, και φυσικά η προώθηση έστω και ενός μόνο μέρους από το επαναστατικό αλλά πλήρως αναπτυξιακό πακέτο Ντράγκι που μπορεί να αλλάξει τα πάντα στην Ευρώπη μετασχηματίζοντας την οικονομία της ώστε να γίνει ανταγωνιστική απέναντι στην παγκόσμια αγορά.

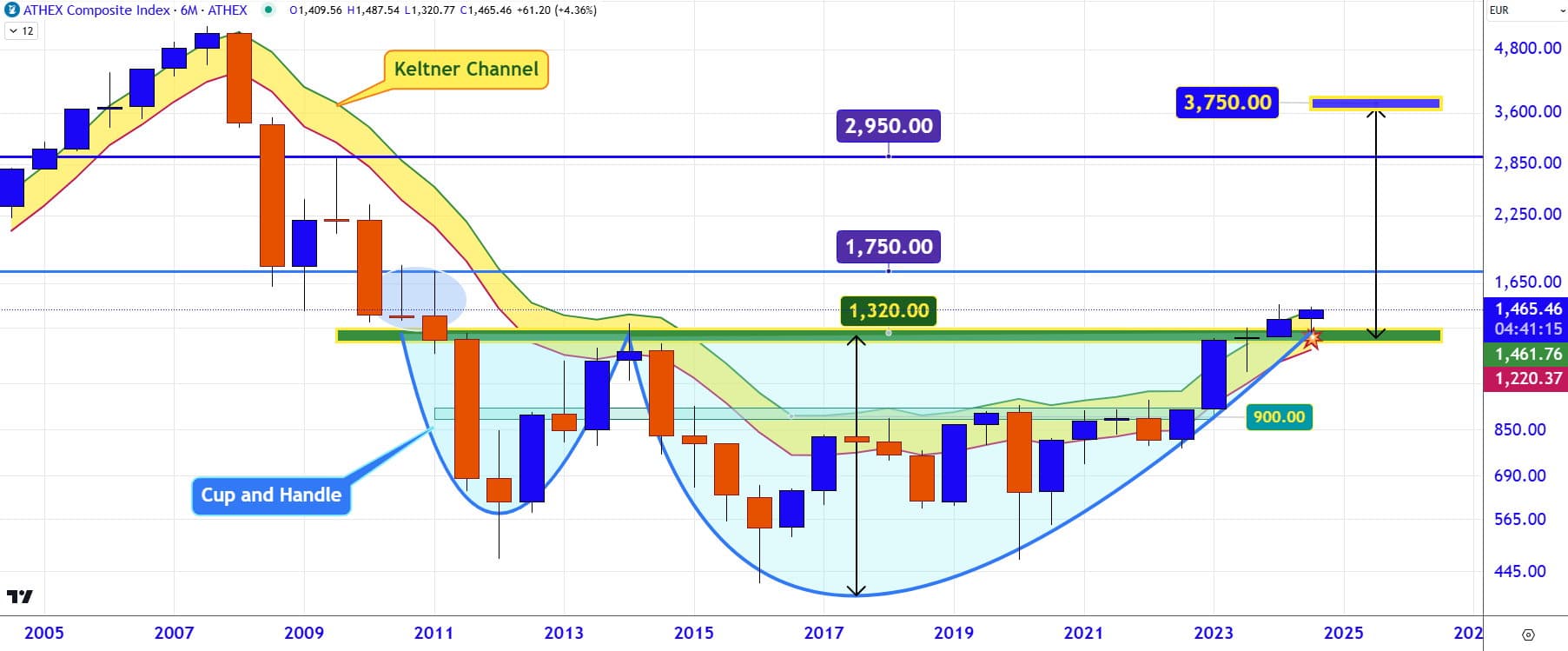

Έντονες ανοδικές ενδείξεις λαμβάνουμε και από τη μακροπρόθεσμη διαγραμματική ανάλυση του Γενικού Δείκτη στο 6μηνιαίο chart τιμών. Εκεί λοιπόν διαπιστώνουμε την ανοδική διάλυση του “χείλους” αντίστασης του επί δεκατρία έτη τεράστιου σχηματισμού Cup and Handle στις 1320 μονάδες περίπου. Μια ανοδική διάσπαση η οποία βάση της τεχνικής ανάλυσης θα πρέπει να δώσει στην επόμενη πενταετία την πρόσθεση του βάθους της κούπας πάνω στην περιοχή τμήσης οδηγώντας έτσι το Γενικό Δείκτη στις 3750 μονάδες ή ένα +155% από τη τωρινή τιμή διαπραγμάτευσης.

Το θέμα όμως εδώ είναι ότι αμέσως μετά τις 1750 μονάδες υπάρχει ένα μεγάλο κενό αντιστάσεων με την πρώτη να εντοπίζεται στις 2240 μονάδες και αμέσως μετά στις 2950 μονάδες. Χρονικά συμπίπτει με τη διετία 2008 με 2010.

Γενικά η απελευθέρωση του Γενικού Δείκτη πάνω από την ύπαρξη του εν λόγω pattern θα δώσει μια άλλη πιο φρέσκια πνοή στην εξελικτική του πορεία ξεφεύγοντας έτσι ολοκληρωτικά από τη οικονομική κρίση που κάποιοι “επέβαλαν” στην αγορά από το 2010 και έπειτα.

Καλή Χρονιά με μεγαλύτερη οικονομική παιδεία και με το εισιτήριο ανά χείρας για το πολυπόθητο ταξίδι προς της ανεπτυγμένες αγορές. Εκεί άλλωστε ανήκουμε.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.