ΔΕΗ: Όταν μόνο οι ΑΠΕ αξίζουν 16,60 ευρώ

Ιλιγγιώδης είναι πλέον η ταχύτητα που έχει αποκτήσει ο μετασχηματισμός της ΔΕΗ από μια απλή εταιρεία ενέργειας που βασιζόταν στα ορυκτά καύσιμα, σε έναν διεθνή όμιλο με ηγετική θέση στη Νοτιοανατολική Ευρώπη στην πράσινη ενέργεια.

Η νέα μεγάλη συμφωνία της ΔΕΗ με την Evryo Group, η οποία ανήκει σε funds που ελέγχονται από την Macquarie για την εξαγορά του μεγαλύτερου εν λειτουργία χαρτοφυλακίου ΑΠΕ στη Ρουμανία ισχύος 629MW συμπληρώνει με τον καλύτερο τρόπο την επιθετική στρατηγική που έχει ξεδιπλώσει η ΔΕΗ στη ΝΑ Ευρώπη ώστε να καταστεί ο κορυφαίος παίκτης στην καθαρή ενέργεια.

Μάλιστα θα συμπλήρωνα ότι της ήρθε “λουκούμι”, μιας που το χαρτοφυλάκιο ανανεώσιμων πηγών ενέργειας της Macquarie στη Ρουμανία επιτρέπει στη ΔΕΗ όχι μόνο να ενισχύσει περαιτέρω τη θέση της στην παραγωγή ανανεώσιμων πηγών ενέργειας, αλλά και να αποκτήσει μεγαλύτερη προστιθέμενη αξία από την αιολική δυναμικότητα των ΑΠΕ, που φτάνει τα 600MW εξισορροπώντας έτσι τα στοιχεία ενεργητικού με τα φωτοβολταϊκά πάρκα που διαθέτει ο όμιλος.

Τα αιολικά λοιπόν αγοράζονται από τη ΔΕΗ έναντι μιας αποτίμησης 1,10 εκατ. ευρώ ανά MW, όταν οι τιμές που έχουν “κλείσει” το τελευταίο χρονικό διάστημα για πάρκα παρόμοιας ή λίγο χαμηλότερης δυναμικότητας ξεκινούν από τα 1,50 εκατ. ευρώ ανά MW και φτάνουν έως και τα 2,10 εκατ. ευρώ ανά MW.

Είναι ένα θετικό δεδομένο που η αγορά δεν το έχει ακόμα αξιολογήσει ανοδικά πάνω στην τιμή της μετοχής. Ούτε επίσης και το στοιχείο ότι για κάθε έτος λειτουργίας τους θα κατεβάζουν ένα εκτιμώμενο EBITDA ύψους 100 εκατ. ευρώ στον ισολογισμό της ΔΕΗ.

Φυσικά, πίσω από την πολύ καλή τιμή που πούλησε η Macquarie στη ΔΕΗ κρύβονται ισχυρότατες συνέργειες παλιές (ΔΕΔΔΗΕ) και νέες, με τους Αυστραλούς να αντιλαμβάνονται πλήρως το νέο ισχυρό ενεργειακό ρόλο που πάει να παίξει αυτός ο ταχύτατα αναπτυσσόμενος όμιλος ανοίγοντας σημαντικούς δρόμους διείσδυσης σε χώρες της Νοτιοανατολικής Ευρώπης.

Κάνοντας τώρα τις απαραίτητες πράξεις πάνω στην πραγματική αξία του χαρτοφυλακίου των ΑΠΕ, θα διαπιστώσουμε ότι η τιμή στο ταμπλό των 11 ευρώ είναι κάτι παραπάνω από φθηνή. Στο τέλος λοιπόν του 2024 και μετά την απόκτηση του πακέτου των ΑΠΕ από τη Macquarie, η ΔΕΗ θα έχει σε λειτουργία ισχύ 2,10GW από ΑΠΕ (εκτός υδροηλεκτρικών) και ισχύ 3,2GW από τα υδροηλεκτρικά. Αν λοιπόν πολλαπλασιάσουμε τα 2,10GW με τα 1,5 εκατ. ευρώ ανά MW – να μη βάλω δηλαδή την υψηλότερη των 2,1 εκατ. ευρώ ανά MW- μας βγάζει στα 3,15 δισ. ευρώ ενώ αν συμπληρώσουμε και την πολύ συντηρητική αξία του 1 εκατ. ευρώ ανά MW στα 3,2GW των υδροηλεκτρικών, μας δίνει άλλα 3,2 δισ. ευρώ.

Κοινώς δηλαδή μόνο από την αξία του συνολικού χαρτοφυλακίου των ΑΠΕ των 5,3GW συγκεντρώνουμε το ποσό των 6,35 δισ. ευρώ ή 16,60 ευρώ ανά μετοχή. Και στο ταμπλό η μετοχή της ΔΕΗ είναι στα 11 ευρώ.

Μέσα σε αυτά δε βάλαμε καν τα ΑΠΕ των 3,3GW συν των 145MW της Macquarie που είναι υπό κατασκευή ή έτοιμα προς κατασκευή. Φαντάζομαι μόνο όταν το 2026 το χαρτοφυλάκιο των ΑΠΕ διαμορφωθεί στα 5,5GW συν τα 3,4GW των υδροηλεκτρικών στο γιγάντιο νούμερο των 8,9GW πού θα έχει ταξιδέψει η τιμή της μετοχής της ΔΕΗ.

Αλήθεια το υπόλοιπο 51% που έχει η ΔΕΗ στο ΔΕΔΔΗΕ πόσο να κάνει; Το ισχυρότατο μερίδιο αγοράς που κατέχει ο όμιλος στο σκέλος της προμήθειας ηλεκτρικού ρεύματος στην Ελλάδα και τη Ρουμανία εξυπηρετώντας 8,8 εκατ. πελάτες πόσο να πουλιέται; Μόνο και μόνο από αυτά τα δύο που προαναφέραμε, δίχως να βάλουμε μέσα την παραγωγή φυσικού αερίου, τα ακίνητα, τις τηλεπικοινωνίες, την ηλεκτροκίνηση κτλ, ο καθαρός δανεισμός των 3,8 δισ. ευρώ έχει υπερκαλυφθεί.

Δεν είναι άλλωστε τυχαίο που η AXIA Ventures στην ανάλυσή της δίχως να έχει συμπεριλάβει το νέο deal στη Ρουμανία δίνει τιμή στόχο τα 22,60 ευρώ ή σχεδόν ένα +105% από τη τωρινή τιμή των … 11 ευρώ.

Η διοίκηση μάλιστα όπως δήλωσε στη τηλεδιάσκεψη των οικονομικών αποτελεσμάτων εκφράζει την πεποίθηση ότι το 2026 ο όμιλος θα κατεβάζει μια καθαρή κερδοφορία της τάξης των 800 εκατ. ευρώ που είναι πολύ πάνω από το 100% (!) σε σχέση με τα αναμένοντα του 2024. Και η μετοχή βρίσκεται που; Στα 11 ευρώ, ακόμα.

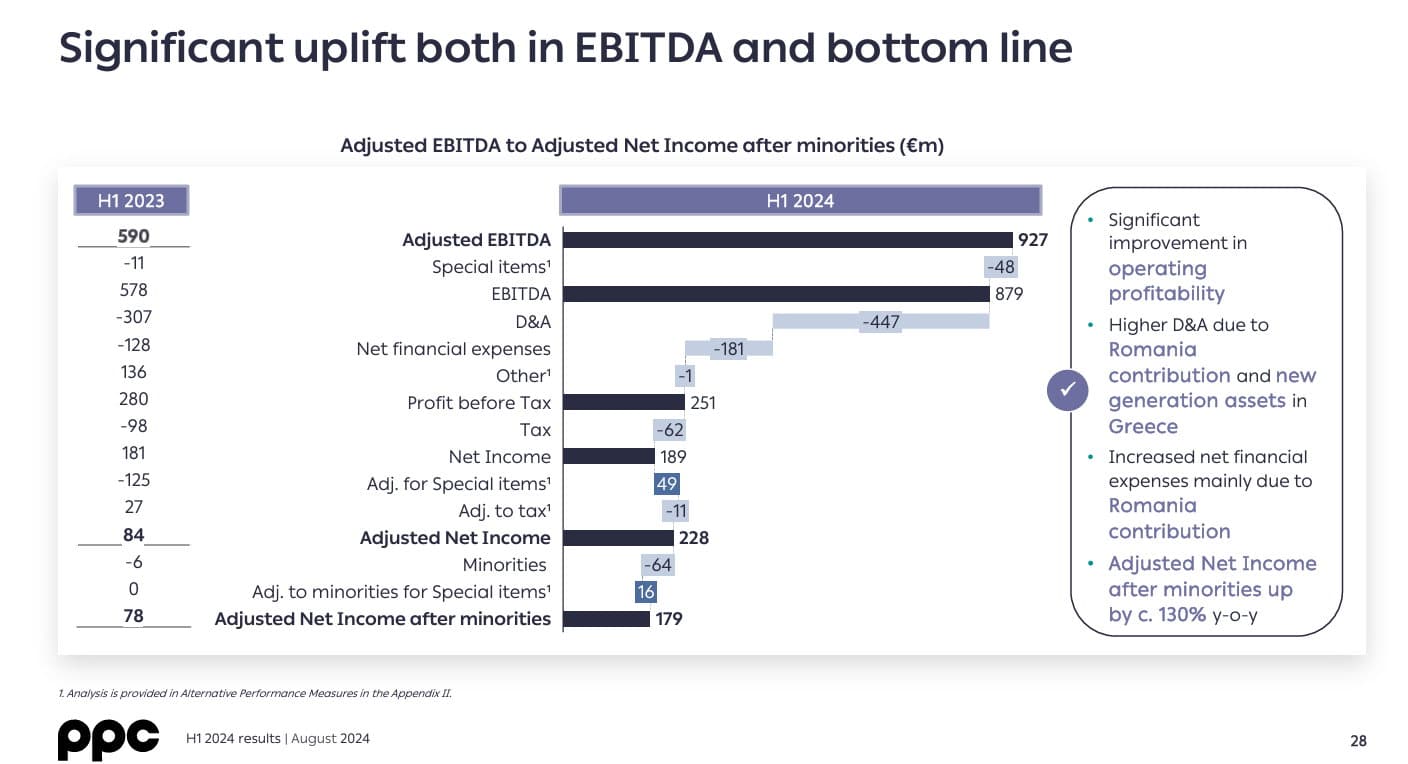

Αναλυτικότερα για το πρώτο εξάμηνο, η ΔΕΗ πέτυχε άνοδο κατά 57% στα προσαρμοσμένα EBITDA σε σχέση με το περσινό αντίστοιχο διάστημα κλείνοντας στα 927 εκατ. ευρώ και εκρηκτική αύξηση κατά +171% στα προσαρμοσμένα καθαρά κέρδη φτάνοντας τα 228 εκατ. ευρώ.

Διαγραμματικά τώρα η μετοχή συνεχίζει παρά τα πολύ καλά νέα του ομίλου να λαμβάνει τιμές κάτω από την καθοδική γραμμή τάσης “W” που έχει δημιουργηθεί από τα τέλη του περασμένου Ιανουαρίου. Μάλιστα πάνω στην εν λόγω γραμμή έχουν αποτυπωθεί τρεις διαδοχικές τοπικές κορυφές στοιχείο που δείχνει ότι η φθορά των πωλητών την επόμενη φορά που η τιμή της μετοχής θα φτάσει στο κατώφλι της, στα 11,80 ευρώ, θα είναι τόσο μεγάλη που θα τη διαλύσει ανοδικά δίνοντας περιθώριο για ένα τίναγμα προς τα 13 ευρώ. Πάνω από εκεί υπάρχει μόνο η περιοχή των 15 ευρώ.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.