Άνοδος με το χρέος στα ύψη

Από ότι φαίνεται αυτή η έκφραση «ταβάνι» του χρέους (debt ceiling) στις ΗΠΑ είναι μόνο και μόνο για να το λένε καθώς ανά τακτά χρονικά διαστήματα το «ταβάνι» τραβιέται παραπάνω. Για την ακρίβεια το τράβηγμα του ανώτατου ορίου του χρέους έχει γίνει όχι μια, όχι δύο, αλλά 78 φορές από το 1960 έως και σήμερα.

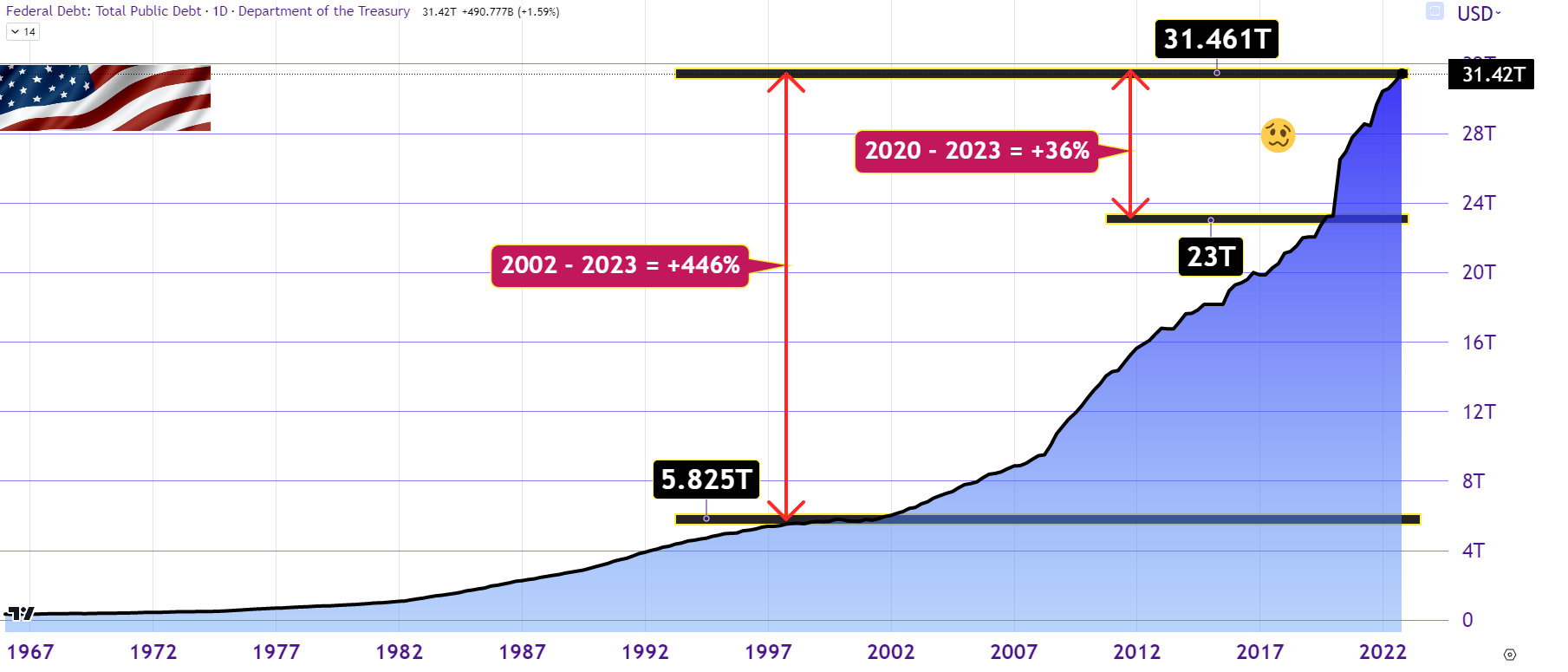

Τον Ιανουάριο λοιπόν για άλλη μια φορά το ποσό του χρέους που μπορεί να κρατήσει η κυβέρνηση των ΗΠΑ χτύπησε «ταβάνι» προσεγγίζοντας το όριο που είχε τεθεί στα 31,4 τρισ. δολάρια. Σήμερα το χρέος βρίσκεται ήδη στα 31,459 τρισ. δολάρια ή 94.175 δολάρια για κάθε Αμερικανό πολίτη, που σημαίνει, σύμφωνα με την υπουργό Οικονομικών Τζάνετ Γέλεν, ότι τα αποθέματα μετρητών των ΗΠΑ θα εξαντληθούν πλήρως έως την 1η Ιουνίου. Οπότε θα πρέπει το ανώτατο όριο να πάει παραπάνω με τη σύμφωνη γνώμη των Ρεπουμπλικάνων και των Δημοκρατικών ανοίγοντας έτσι για πολλοστή φορά την περίοδο του «παζαριού» ανάμεσα στα δύο κόμματα μιας που γνωρίζουν ότι αν δεν τα βρουν οι ΗΠΑ θα αθετήσουν το χρέος τους, προκαλώντας καταστροφικές συνέπειες σε ολόκληρο το χρηματοπιστωτικό σύστημα ενώ οι πληρωμές για τους ομοσπονδιακούς εργαζομένους θα ανασταλούν και οι συντάξεις θα πάνε μετά τις καθυστερήσεις στα πέναλτι.

Ιστορικά, η αύξηση του ανώτατου ορίου του χρέους ήταν μια τυπική διαδικασία για το Κογκρέσο. Τα τελευταία χρόνια όμως η αυξημένη πολιτική πόλωση έχει συμβάλει σε αντιπαραθέσεις με καταστροφικές συνέπειες. Δύο είναι οι πλέον χαρακτηριστικές περιπτώσεις.

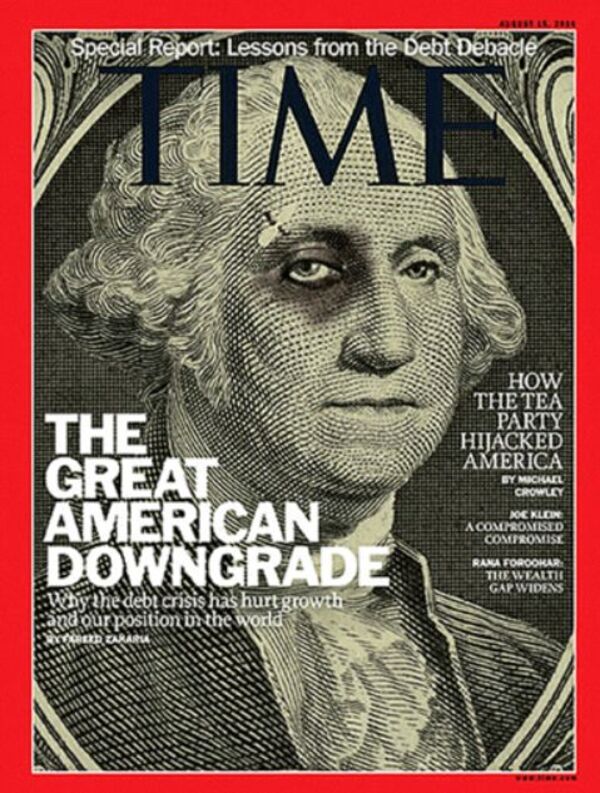

Το 1995 ο Πρόεδρος Μπιλ Κλίντον και ο Ρεπουμπλικάνος Πρόεδρος της Βουλής Νιουτ Γκίνγκριτς ήρθαν αντιμέτωποι μη μπορώντας να συμφωνήσουν με αποτέλεσμα πάνω από ένα εκατομμύριο κρατικοί υπάλληλοι να απολυθούν για μια εβδομάδα στα τέλη Νοεμβρίου 1995 προτού αυξηθεί αναγκαστικά το όριο του χρέους. Επίσης το 2011, έγινε συμφωνία στο χείλος του γκρεμού έχοντας ως αποτέλεσμα ο οίκος S&P να υποβαθμίσει για πρώτη φορά την πιστοληπτική ικανότητα των ΗΠΑ από AAA σε AA+. Αυτή η καθυστέρηση κόστισε περίπου 1,3 δισ. δολάρια σε επιπλέον κόστος για την κυβέρνηση εκείνο το έτος.

Η κατάσταση πάντως σύμφωνα με το διάγραμμα φαίνεται να έχει λίγο ξεφύγει καθώς από την έναρξη της πανδημικής κρίσης έως και σήμερα το χρέος έχει αυξηθεί κατά +36% από τα 23 τρισ. δολάρια στα 31,459 ενώ στην τελευταία εικοσαετία έχει εξακοντιστεί στο +446% ξεκινώντας από τα 5,825 τρισ. δολάρια. Εδώ και δεκαετίες οι Αμερικανοί πολιτικοί κρατούν ένα μπούσουλα για το χρέος.

Οι πληρωμές τόκων για το χρέος των ΗΠΑ ήταν ίσες με περίπου το ήμισυ του κόστους άμυνας. Πρόσφατα όμως το κόστος εξυπηρέτησης του χρέους έχει αυξηθεί τόσο που πλέον είναι σχεδόν στο ίδιο επίπεδο με τον αμυντικό προϋπολογισμό στο σύνολό του. Οπότε…

Από την άλλη «καρφί δεν του καίγεται» του αμερικανικού δείκτη S&P 500 καθώς μετά από μια σταθεροποιητική συσσώρευση 42+ ημερών ανάμεσα στις 4155 με 4110 μονάδες πήγε κατά τη χθεσινή συνεδρίαση και δραπέτευσε πάνω από το άνω εύρος διακύμανσης διασπώντας τη ζώνη αντίστασης των 4180 με 4200 μονάδων. Η εξέλιξη αυτή αν όντως επιβεβαιωθεί και στις επόμενες συνεδριάσεις είναι ιδιαιτέρως θετική καθώς ανοίγει πλέον το δρόμο για την περιοχή των 4300 μονάδων που είχε γράψει ως τοπική κορυφή το περασμένο καλοκαίρι. Πάνω από τις 4300 μονάδες η μπάλα πάει για τα καλά στα πόδια των Bulls αλλάζοντας ριζικά το ρυθμό του «παιχνιδιού» στη Wall Street.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.