Η επίθεση των ταύρων

Σήμερα θα παραθέσουμε 5 διαγραμματικά δεδομένα που δείχνουν ότι οι αγορές αφήνουν πίσω τα σκοτεινά καντούνια και αρχίζουν να κινούνται προς το φως με τους αγοραστές να έχουν και πάλι το πάνω χέρι.

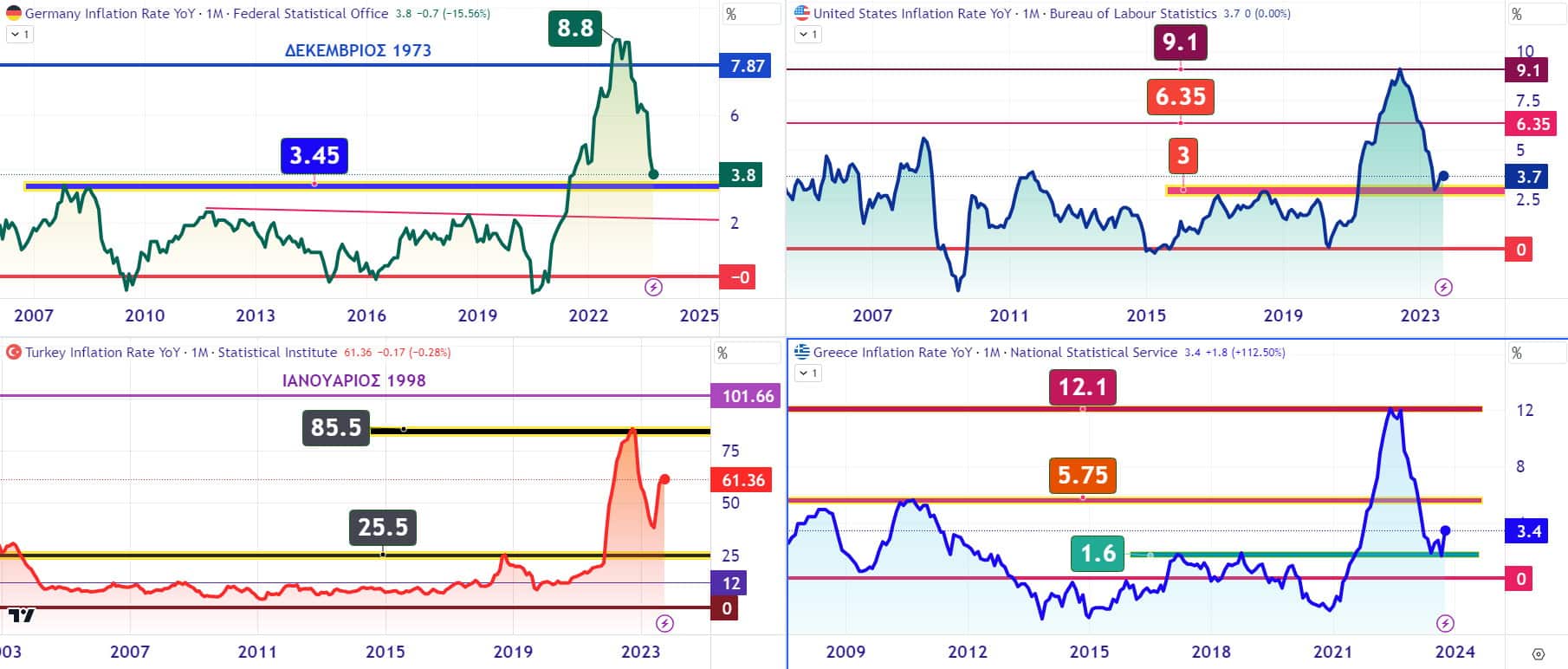

Το πρώτο στοιχείο είναι φυσικά η σημαντική αποκλιμάκωση του πληθωρισμού τόσο στην Ευρωζώνη όσο και στις ΗΠΑ. Χαρακτηριστικά είναι τα διαγράμματα που παραθέτουμε με το γκρέμισμα του πληθωριστικού τέρατος από τα υψηλά επίπεδα που είχε γράψει τον Ιούνιο. Μόνος παραπονεμένος ο γείτονας Τούρκος πολίτης που ναι μεν είδε τον πληθωρισμό να πέφτει έως και -60% από τα υψηλά του 85,5% φτάνοντας στο 37% αλλά τις τελευταίες εβδομάδες έχει ξανασκαρφαλώσει στο 61,36%. Η τουρκική λίρα είναι μάλλον ο φταίχτης.

Στα υπόλοιπα διαγράμματα βλέπουμε τον Αμερικάνο να ρίχνει το πληθωρισμό κατά -68% ξεκινώντας από το υψηλό του 9,10% και φτάνοντας ως τη «στήριξη» του 3% κάνοντας έτσι το Τζερόμ να καλμάρει λίγο, το Γερμανό να τον κατεβάζει από το υψηλό του 8,8% στο 3,8% και τον Έλληνα να εντυπωσιάζει «εξαφανίζοντάς» τον κατά ένα -88% από το 12,10% στο 1,6% άλλο αν έκανε πρόσφατα ένα μικρό ριμπάουντ στο 3,4%.

Στα υπόλοιπα διαγράμματα βλέπουμε τον Αμερικάνο να ρίχνει το πληθωρισμό κατά -68% ξεκινώντας από το υψηλό του 9,10% και φτάνοντας ως τη «στήριξη» του 3% κάνοντας έτσι το Τζερόμ να καλμάρει λίγο, το Γερμανό να τον κατεβάζει από το υψηλό του 8,8% στο 3,8% και τον Έλληνα να εντυπωσιάζει «εξαφανίζοντάς» τον κατά ένα -88% από το 12,10% στο 1,6% άλλο αν έκανε πρόσφατα ένα μικρό ριμπάουντ στο 3,4%.

Τα δεδομένα αυτά είναι ίσως η απαρχή για τη σταδιακή πτώση των επιτοκίων με τους αναλυτές από εκεί που ανέμεναν για παράδειγμα την πρώτη μείωση των αμερικανικών επιτοκίων το Σεπτέμβρη του 2024 τώρα την έχουν τραβήξει νωρίτερα για το Μάιο του 2024.

Το δεύτερο στοιχείο είναι η μεγάλη βουτιά της τιμής του συμβολαίου του Light Crude Oil παρά τη υπερβολική προσπάθεια του πετρελαϊκού καρτέλ OPEC+ με τις εκτεταμένες μειώσεις στη παραγωγή και το τράβηγμα εκατομμυρίων βαρελιών από την αγορά. Το πετρέλαιο λοιπόν από τη κορυφή των 95 δολαρίων, λόγω του φοβικών εξελίξεων στη κρίση της Μέσης Ανατολής, έχει γκρεμοτσακιστεί κατά -24% ακουμπώντας τα 72 δολάρια.

Τώρα από διαγραμματικής απόψεως εάν στις επόμενες μέρες δεν μπορέσει το συμβόλαιο να μπει με δύναμη μέσα στη ζώνη αντίστασης των 74,50 με 77 δολαρίων τότε θα πρέπει να αναμένουμε τιμές με το 6 μπροστά αποκλιμακώνοντας περισσότερο τις πληθωριστικές πιέσεις. Σημείο κλειδί η καθοδική διάλυση της περιοχής στήριξης των 71,25 με 70 δολαρίων ανά βαρέλι.

Τώρα από διαγραμματικής απόψεως εάν στις επόμενες μέρες δεν μπορέσει το συμβόλαιο να μπει με δύναμη μέσα στη ζώνη αντίστασης των 74,50 με 77 δολαρίων τότε θα πρέπει να αναμένουμε τιμές με το 6 μπροστά αποκλιμακώνοντας περισσότερο τις πληθωριστικές πιέσεις. Σημείο κλειδί η καθοδική διάλυση της περιοχής στήριξης των 71,25 με 70 δολαρίων ανά βαρέλι.

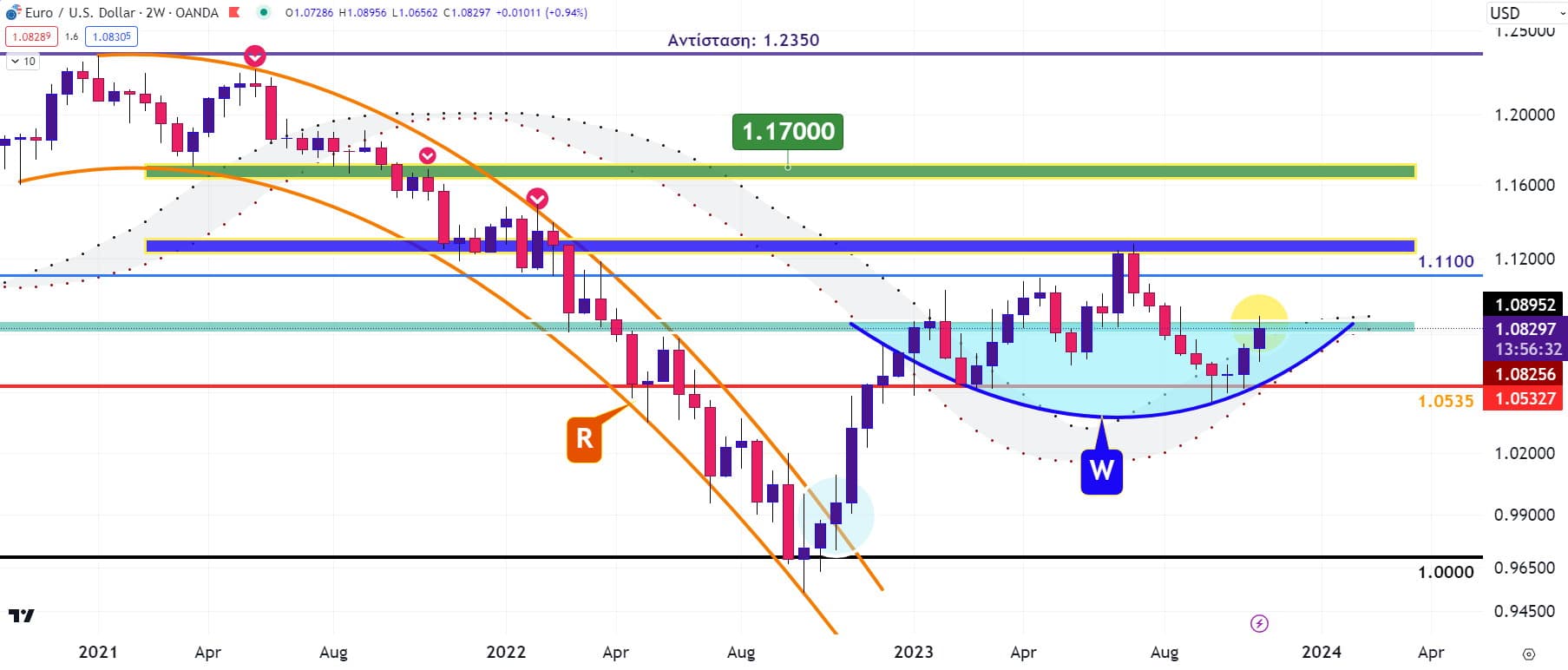

Τρίτο στοιχείο η αποδυνάμωση του δολαρίου με το ευρώ στην ισοτιμία του EURUSD να αρπάζει ανοδικά μετά από 70 ημέρες και πάλι την περιοχή του 1,0800. Ιδιαίτερο ενδιαφέρον για τη συνέχεια παρουσιάζει και ο σχηματισμός μιας «δεξαμενής» στήριξης “W” των όποιων καθοδικών πιέσεων προς το ευρώ έχοντας ως πεδίο ισχυρής στήριξης το εύρος του 1,0535 με 1,0500 δολάρια.

Ο σχηματισμός αυτός έχει μεγάλες πιθανότητες να σπρώξει την ισοτιμία ανοδικά προς το επίπεδο των 1,1000 με 1,1100 δολαρίων αλλάζοντας έτσι την εικόνα των Fx αγορών.

Ο σχηματισμός αυτός έχει μεγάλες πιθανότητες να σπρώξει την ισοτιμία ανοδικά προς το επίπεδο των 1,1000 με 1,1100 δολαρίων αλλάζοντας έτσι την εικόνα των Fx αγορών.

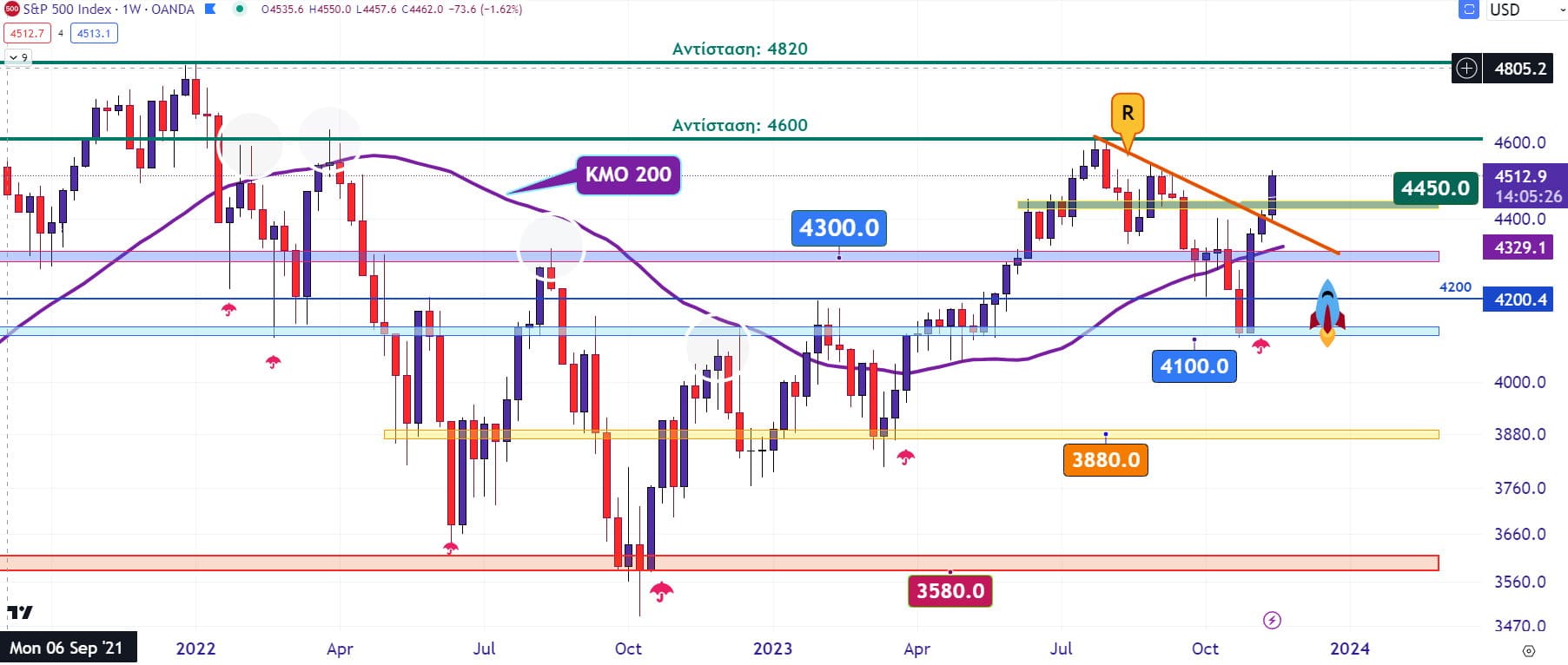

Το τέταρτο στοιχείο είναι ο αμερικανικός δείκτης S&P 500, όπου το τελευταίο χρονικό διάστημα έχει διαλύσει ανοδικά τόσο τη καθοδική γραμμή τάσης “R” που ένωνε τις δύο προηγούμενες τοπικές κορυφές του Ιουλίου και του Αυγούστου όσο και την οριζόντια σημαντική αντίσταση στις 4450 μονάδες.

Από εδώ και έπειτα τα διαγραμματικά δρώμενα έχουν αρχίσει και δίνουν στεγνά τις 4600 μονάδες και μετά τα ιστορικά υψηλά στις 4820 μονάδες. Κοινώς η Wall Street έχει βαλθεί να στήσει από νωρίς το χριστουγεννιάτικο δεντράκι.

Από εδώ και έπειτα τα διαγραμματικά δρώμενα έχουν αρχίσει και δίνουν στεγνά τις 4600 μονάδες και μετά τα ιστορικά υψηλά στις 4820 μονάδες. Κοινώς η Wall Street έχει βαλθεί να στήσει από νωρίς το χριστουγεννιάτικο δεντράκι.

Το πέμπτο στοιχείο ανήκει στη μηχανή της Ευρώπης τη Γερμανία. Ο γερμανικός λοιπόν δείκτης DAX 40 έχει περάσει και πάλι μετά από 56 μέρες πτωτικής φαγούρας το επίπεδο των 15600 μονάδων όπου αποτελούσε για πολλούς μήνες το σημείο αναφοράς στη στήριξη του δείκτη.

Μάλιστα έτσι όπως δείχνει το εβδομαδιαίο διάγραμμα τιμών σε λίγο θα τον δούμε και πάνω από τις 16000 μονάδες.

Μάλιστα έτσι όπως δείχνει το εβδομαδιαίο διάγραμμα τιμών σε λίγο θα τον δούμε και πάνω από τις 16000 μονάδες.

Η μπάλα λοιπόν είναι και πάλι στα πόδια των αγοραστών. Για να δούμε τι θα καταφέρουν.

Το άρθρο γράφτηκε το πρωί της περασμένης Παρασκευής για την εφημερίδα “Κεφάλαιο” όπου και αναδημοσιεύεται με ανανεωμένα διαγραμματικά δεδομένα και στοιχεία.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.