Ξυπνήστε επιτέλους. Ο Γενικός Δείκτης δίχως τις τράπεζες θα είχε γράψει νέο ιστορικό υψηλό στις 6,884 μονάδες

Το επιτυχημένο placement της Εθνικής Τράπεζας ολοκλήρωσε τον δεκαετή κύκλο αναγέννησης των τεσσάρων συστημικών τραπεζών από εκείνη την αποφράδα μέρα της 28ης Ιουνίου του 2015, όταν η τότε κυβέρνηση εφάρμοσε τους κεφαλαιακούς ελέγχους (capital controls), οδηγώντας έτσι τους τραπεζικούς οίκους στην κρατικοποίησή τους και τις μετοχές τους στον Καιάδα. Η ολοκλήρωση λοιπόν του κύκλου έχει θεωρητικά ως άμεσο επακόλουθο την αποκατάσταση της εμπιστοσύνης των επενδυτών, θεσμικών και μη, απέναντί τους, κάτι που μπορεί να δημιουργήσει ένα πολύ ισχυρό υπόβαθρο ανοδικής κίνησης στη μετοχική τους αξία τα επόμενα χρόνια.

Τώρα λοιπόν ήρθε η ώρα, παρόλο που κάποιοι δεν τολμούν να το ξεστομίσουν, οι συστημικές τράπεζες η Eurobank, η Εθνική Τράπεζα, η Τράπεζα Πειραιώς και η Alpha Bank, να δώσουν κάτι από αυτό που “στέρησαν” όλα αυτά τα χρόνια στο Eλληνικό Xρηματιστήριο και σε όλους εκείνους που ασχολούνται με αυτό είτε ως επαγγελματίες είτε ως απλοί επενδυτές. Προσοχή, αυτό δεν σημαίνει φυσικά ότι φταίνε για ό,τι έγινε το 2015. Θύματα ήταν των τότε κυβερνητικών αποφάσεων, όπως θύμα ήταν και ο Έλληνας πολίτης, που από τη μια μέρα στην άλλη σπρώχτηκε στον γκρεμό της πτώχευσης και της δημιουργίας κόκκινων δανείων. Όπως άλλωστε δεν φταίνε και για τις τότε πολύ “ύποπτες” αποφάσεις των διαφόρων ιθυνόντων που επιζητούσαν εναγωνίως να παραμείνουν με υψηλή βαρύτητα στους δείκτες και όχι σε ένα ειδικό καθεστώς εξυγίανσης, μακριά από αυτούς, στερώντας με αυτόν τον τρόπο από την αγορά μια έντονη ανοδική πορεία, που θα ήταν ικανή να οδηγήσει τον Γενικό Δείκτη ακόμα και σε νέα ιστορικά υψηλά διαλύοντας έτσι το προηγούμενο των 6.484 μονάδων που σημείωσε στις 21 Σεπτεμβρίου του 1999.

Θα μου πείτε και ποιος είναι αυτός που θα τολμούσε να σκεφτεί το γενικό καλό της αγοράς είτε βγάζοντας τις τράπεζες από τους δείκτες είτε μειώνοντας σε τέτοιο σημείο τη συμμετοχή τους, που να μην επηρέαζαν την πορεία τους; Θα τον είχαν καρατομήσει στα επόμενα 5 λεπτά. Ποιος είναι αυτός που θα σκεφτόταν εκείνο το απίστευτο καλοκαίρι ότι το χρηματιστήριο δεν είναι μόνο οι τράπεζες. Ότι υπάρχουν και άλλες εταιρείες που δεν πρέπει να τις κρύψουμε πίσω από το “μαύρο” φόντο των τραπεζών, αλλά να τις φέρουμε μπροστά και να τις φωτίσουμε όσο μπορούμε. Ότι έπρεπε, όπως μηδένισαν τον Τραπεζικό Δείκτη ξεκινώντας τον από τις 1.000 μονάδες, να μηδενίσουν και τη συμμετοχή των τραπεζών τοποθετώντας τες σε ένα ειδικό καθεστώς διαπραγμάτευσης, μέχρι να αναγεννηθούν και πάλι από τις στάχτες τους και να ξαναμπούν στους δείκτες.

Βλέπετε “θεωρούσαν” τότε ότι αν γινόταν κάτι τέτοιο, δεν θα περνούσαν ούτε καν απέξω από την πόρτα τους τα μεγάλα επενδυτικά funds και ας ήταν και στην κατηγορία των hedge που επενδύουν σε ριψοκίνδυνα αξιόγραφα. Κακώς, πολύ κακώς. Ακόμα και αν “παντρευόμασταν” τη μέθοδο αξιολόγησης στη συμμετοχή και τη βαρύτητα που έχουν οι εταιρείες στον αμερικανικό δείκτη S&P 500, όπου δίνει εντέχνως περισσότερο “χώρο” ανόδου στις “growth” εταιρείες και λιγότερο στις “value”, το σημερινό τοπίο στην αγορά θα ήταν τελείως, μα τελείως διαφορετικό.

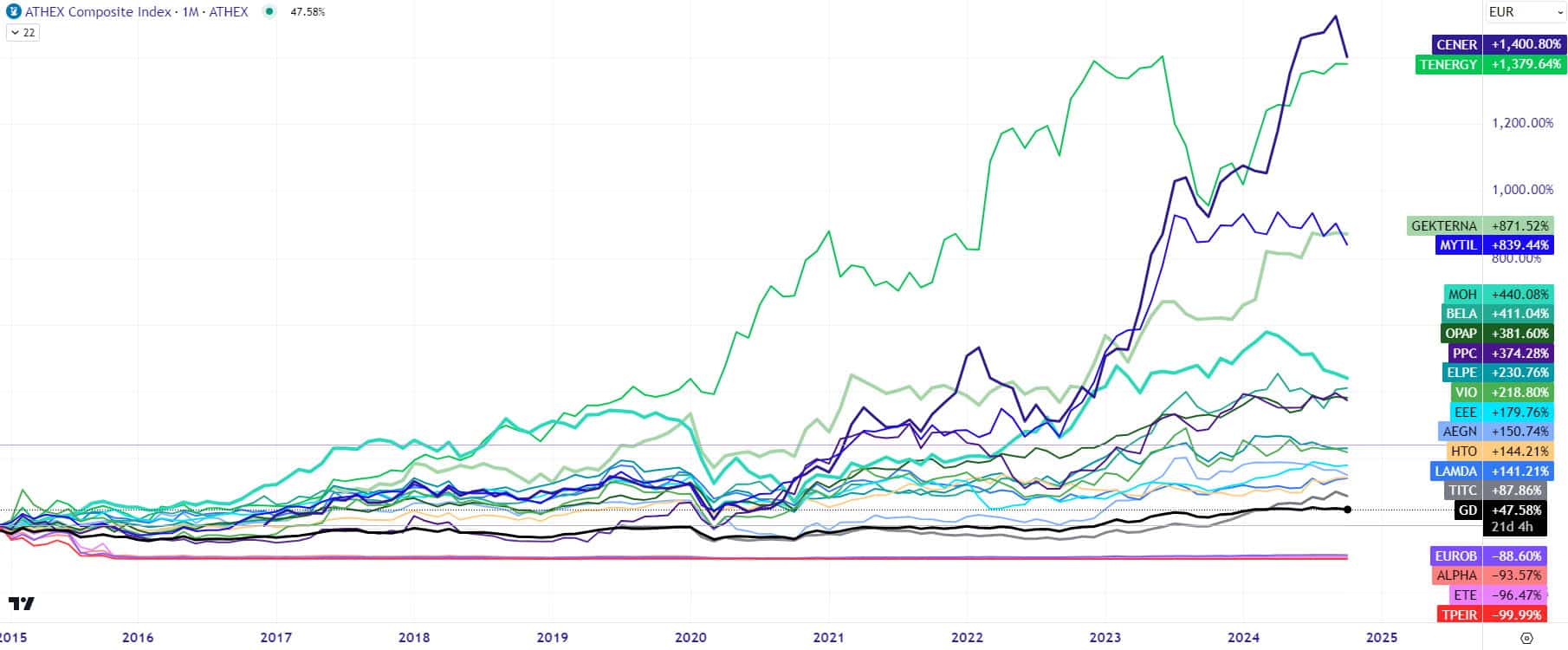

Εκκωφαντικός μάρτυρας για το τι αγορά θα μπορούσαμε να είχαμε είναι το διάγραμμα με τις αποδόσεις των μετοχικών αξιών των 15 μεγαλύτερων εταιρειών στο Ελληνικό Χρηματιστήριο, εκτός των τεσσάρων τραπεζών. Και δεν αναφέρομαι φυσικά στις υπόλοιπες καλές εταιρείες, όπως για παράδειγμα την Profile, που από το 2015 έως σήμερα έχει δώσει την απίστευτη απόδοση του +2.540%, αλλά σε αυτές που θα αναλάμβαναν τα ηνία της αγοράς. Πάμε λοιπόν να δούμε μία μία τις ποσοστιαίες μετοχικές αποδόσεις, για να καταλάβετε πόσο ψευδής και άκρως αντιπαραγωγική είναι η εικόνα που δείχνει η αγορά και ο Γενικός Δείκτης προς τα έξω και κυρίως προς τον Έλληνα, ο οποίος, όπως διαπιστώνω συνεχώς, εκτός από το γεγονός ότι έχει μαύρα μεσάνυχτα, είναι κολλημένος ακόμα στο 1999.

Νούμερο ένα, αν και μπήκε από το 2016, είναι o άκρως αναπτυξιακός όμιλος της Cenergy Holdings με ένα διαστημικό κέρδος +1.400%. Δεύτερη η ΤΕΡΝΑ Ενεργειακή με το επίσης διαστημικό +1.379% και τρίτη η μαμά ΓΕΚ Τέρνα με ένα εκρηκτικό +872%. Στην τέταρτη θέση είναι ο Μυτιληναίος, τώρα Metlen, με το απίστευτο +840% και στην πέμπτη η Motor Oil με +440%. Από εκεί και έπειτα έχουμε κατά σειρά τα Jumbo με +411%, τον ΟΠΑΠ με +382%, τη ΔΕΗ με +375%, τα Ελληνικά Πετρέλαια τώρα Helleniq Energy με +231%, τη Viohalco με +219%, την Coca Cola HBC με +180%, την Aegean Airlines με +151%, τον ΟΤΕ με +144%, τη Lamda Development με +141% και τον TITANA, τώρα Titan Cement International, με +88%. Ο Γενικός Δείκτης σε όλη αυτή την εκρηκτική άνοδο που έχουν σημειώσει τα 15 Blue Chips έχει αποτυπώσει μια γελοία άνοδο της τάξης του 47%, φανερά επηρεασμένος από τις αρνητικές αποδόσεις των τεσσάρων τραπεζών.

Καταλαβαίνεται φυσικά το μέγεθος της διαφοράς ανάμεσα στις 1.505 μονάδες και στις 6.884 μονάδες. Εκτός φυσικά από το γεγονός ότι έξω από το Χρηματιστήριο στη Λεωφόρο Αθηνών θα είχαμε τους ανδριάντες του Ευάγγελου Μυτιληναίου και του Γεώργιου Περιστέρη, κανείς μα κανείς δεν θα ερχόταν να σου πει με υφάκι ότι η αγορά είναι χαμένη μέσα στην πτωτική ομίχλη ή ότι έχει φάει τα ψωμιά της.

Και όμως, η αλήθεια είναι ότι το Χρηματιστήριο όλα αυτά τα χρόνια έχει μοιράσει απίστευτα κέρδη, με τις εταιρείες μάλιστα να δείχνουν ότι όχι μόνο πρόκειται να σταματήσουν την οικονομική τους ανάπτυξη, αλλά να επιταχύνουν. Δηλαδή κάποια στιγμή πρέπει κάποιοι να ξυπνήσουν και να ενημερώσουν τον Έλληνα, ότι η εικόνα που του πασάρουν οι γνωστοί άγνωστοι για την αγορά είναι τελείως παραπλανητική. Δεν είναι δυνατόν να συζητάω με τους πολίτες αυτής της χώρας και να μου λένε ότι το μαγαζί υπάρχει μόνο για να χάνεις λεφτά.

Για ποια χασούρα μιλάμε, όταν ακόμα και αν έβαζες από 1.000 ευρώ σε καθεμία από τις 15 εταιρείες, συνολικά δηλαδή 15.000 ευρώ, θα είχες αυτή τη στιγμή σύμφωνα με τον μέσο όρο 87.600 ευρώ. Πραγματικά, τι χασουριάζετε;

Ξυπνήστε επιτέλους. Ενημερώστε τον Έλληνα. Βγάλτε τα μαύρα γυαλιά που σας έχουν τοποθετήσει εδώ και χρόνια και δείτε το πραγματικό φως του Ελληνικού Χρηματιστηρίου.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.