Ο αμερικάνος πληροφοριοδότης και τα ατού στο ταμπλό του ΧΑΑ

Όταν μετά το μεταπτυχιακό μου το 1993 κατάφερα και μπήκα από μια σειρά εξετάσεων και interview ως «μισθωτός» ασκούμενος στο χρηματιστηριακό παρακλάδι της J. P. Morgan στη Νέα Υόρκη είχα θέσει ως στρατηγικό στόχο να αλιεύσω όσες περισσότερες πληροφορίες μπορούσα για το Stock Trading και τη χρήση της Τεχνικής Ανάλυσης πάνω σε αυτό. Κάτι η εθνικότητά μου (οι αμερικάνοι ως επί το πλείστον λατρεύουν την Ελλάδα) κάτι τα νιάτα και η τύχη με ώθησαν να βρεθώ από τα γραφεία, που είχε η J. P. Morgan στους δαιδαλώδες δίδυμους πύργους στο Trading Floor του NYSE στη Wall Street ως βοηθός του βοηθού… ώ βοηθός των Corporate Broker της Τράπεζας, ή απλά το παιδί για τους καφέδες, το κουβάλημα και το σιγύρισμα των εντολόχαρτων. Μέσω όμως αυτής της ιδιότητας γέμιζα ακατάπαυστα το «σκληρό» μου δίσκο καθώς ήμουν στη κυριολεξία στη κεντρική πηγή της πληροφόρησης γύρω από το Stock Picking και το Stock Trading. Βασικός μου τροφοδότης ήταν ο David, ο 50ρης αντικριστής της J. P. Morgan με ένα χαρτοφυλάκιο πελατών άνω του 1,5 δισεκατομμυρίων. δολαρίων τότε. Ο David λοιπόν σε κάποιες από τις πολλές συζητήσεις στο μέσο των συνεδριάσεων (dinner time) μου ανέφερε ότι τα περισσότερα κέρδη τα έχει βγάλει από αγορές μετοχών που σημειώνουν νέα ιστορικά υψηλά ενώ μου συνέστησε να αποφεύγω συναλλαγές με μετοχές εταιρειών που πραγματοποιούν νέα χαμηλά. Μάλιστα μου πρότεινε στην οθόνη που θα παρακολουθώ τη συνεδρίαση να έχω πάντα στο πάνω μέρος 4 με 5 μετοχές που σπάνε το υψηλό 52 εβδομάδων στο μέσο 15 έως 20 ποιοτικές μετοχές που θα ζω και θα αναπνέω μαζί τους,10 μετοχές που λόγω της βαρύτητάς τους μπορούν να σύρουν τους δείκτες και τη ψυχολογία της μάζας ενώ στο κάτω μέρος της οθόνης που δε θα είναι όμως ευκρινή αλλά θα χρειάζεται να τις ανεβοκατεβάζω -για δυσκολία- από τον κέρσορα περιθωρίου μου επέτρεψε να έχω 2 μετοχές που να σημειώνουν νέα χαμηλά 52 εβδομάδων. Αυτή η τόσο απλή λογική δυστυχώς δε διαπρέπει ιδιαίτερα στους έλληνες επενδυτές, καθώς η χρηματιστηριακή παιδεία των περισσότερων δουλεύει από την αντίστροφη, αγοράζοντας δηλαδή μετοχές που πέφτουν συνεχώς θεωρώντας ότι είναι «φθηνές» ενώ συνήθως τις πρώτες που πουλάνε είναι οι μετοχές που κάνουν νέα υψηλά με τη γνωστή ρήση «και που να πάει». Βέβαια κάποιους επενδυτές δε τους κατακρίνω καθώς έχουν μπολιαστεί από τα σκοτεινά «limit up» του 1999 και του 2000 αλλά στο βάθος χρόνου θα πρέπει και αυτοί να γυρίσουν σελίδα.

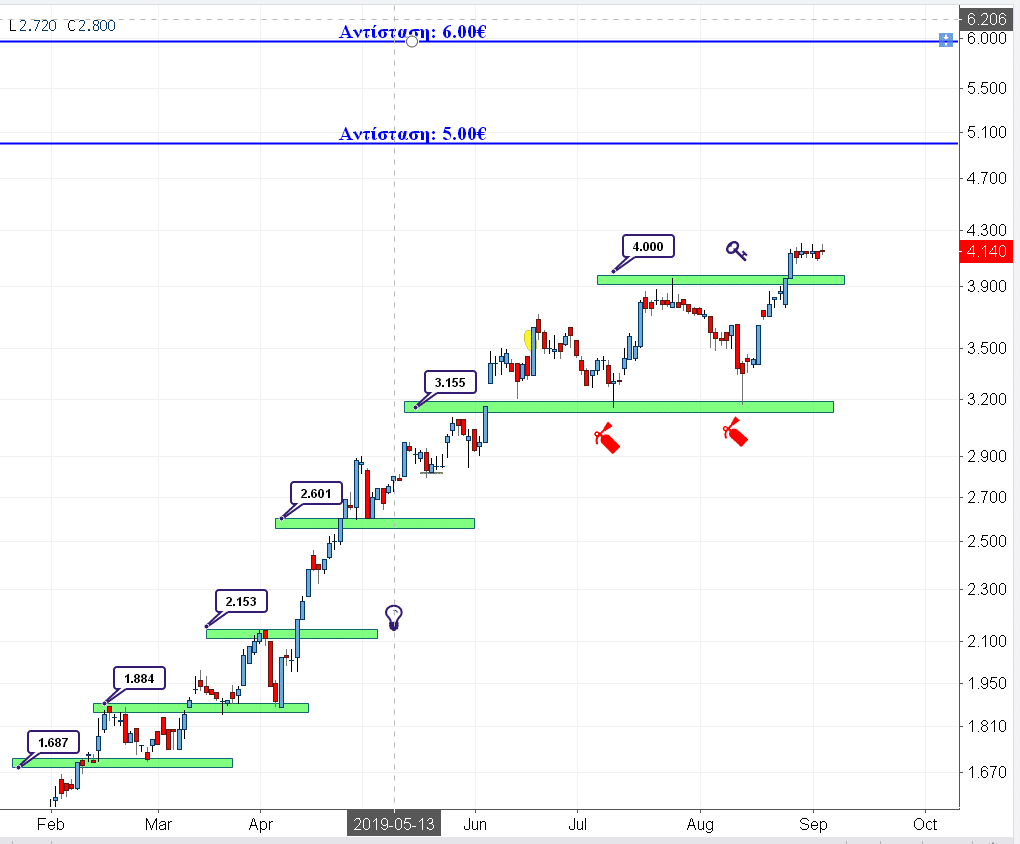

Θα ξεκινήσω λοιπόν τη διαγραμματική παρουσίαση με δύο εταιρείες όπου σημειώνουν νέα υψηλά 52 εβδομάδων, την Profile και τη Τέρνα Ενεργειακή.

Η Profile λοιπόν, όπου καταρρίπτει το ένα ιστορικό υψηλό μετά το άλλο, την είχαμε αναφέρει σε προηγούμενο δημοσίευμα στα μέσα Ιουλίου, στα 3,20 ευρώ, ως μια από τις μετοχές που έδινε σήμα εκτίναξης. Πράγματι η μετοχή βρίσκεται τώρα να διαπραγματεύεται πάνω από τα 4 ευρώ δίνοντας προβάδισμα ανοδικής συνέχειας, μέσω του διαγραμματικού πατήματος στα 4,10 ευρώ, προς τα 5 ευρώ όπου και θα συναντήσει την πρώτη ψυχολογική κυρίως αντίσταση. Σημαντική επιτυχία για την εταιρεία και η είσοδός της από τις 23 Σεπτεμβρίου στον FTSE Total-Cap, γεγονός που θα τη τοποθετήσει για πρώτη φορά στο ταμπλό ισχυρών διεθνών Funds που ακολουθούν τους δείκτες FTSE.

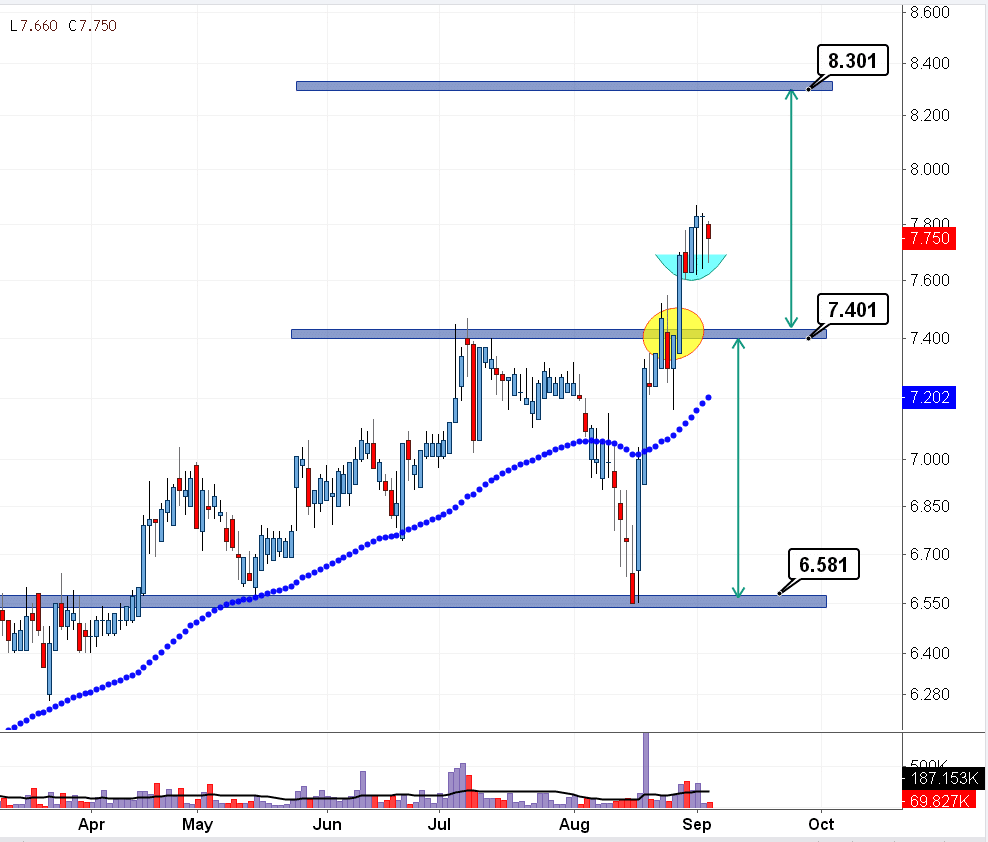

Η Τέρνα Ενεργειακή, όπου σημείωσε σημαντική αύξηση +55% της καθαρής κερδοφορίας κατά το πρώτο εξάμηνο του 2019 έχει τμήσει ανοδικά το 5μηνο εύρος διακύμανσης μεταξύ των 6,58 με 7,40 ευρώ δίνοντας έτσι τεχνικά το επόμενο λογαριθμικό περιθώριο ανόδου έως τα 8,30 ευρώ. Εδώ φαίνεται ότι μετά τη βίαιη δραπέτευση πάνω από τα 7,40 ευρώ πραγματοποιείται ένα χώνεμα τιμών πέριξ των 7,60 ευρώ. Για το τι πρόκειται να γίνει στη συνέχεια απλώς παραθέτω τις δηλώσεις του πρωθυπουργού κατά την επίσκεψη στη Γερμανία : “Ετοιμάζουμε, σε συνεργασία με τη Γερμανία, ένα μεγάλο επενδυτικό πρόγραμμα με έμφαση στην πράσινη ανάπτυξη που θα φέρει νέα κεφάλαια, θα δημιουργήσει θέσεις εργασίας και θα αναβαθμίσει τη διεθνή θέση της χώρας”.

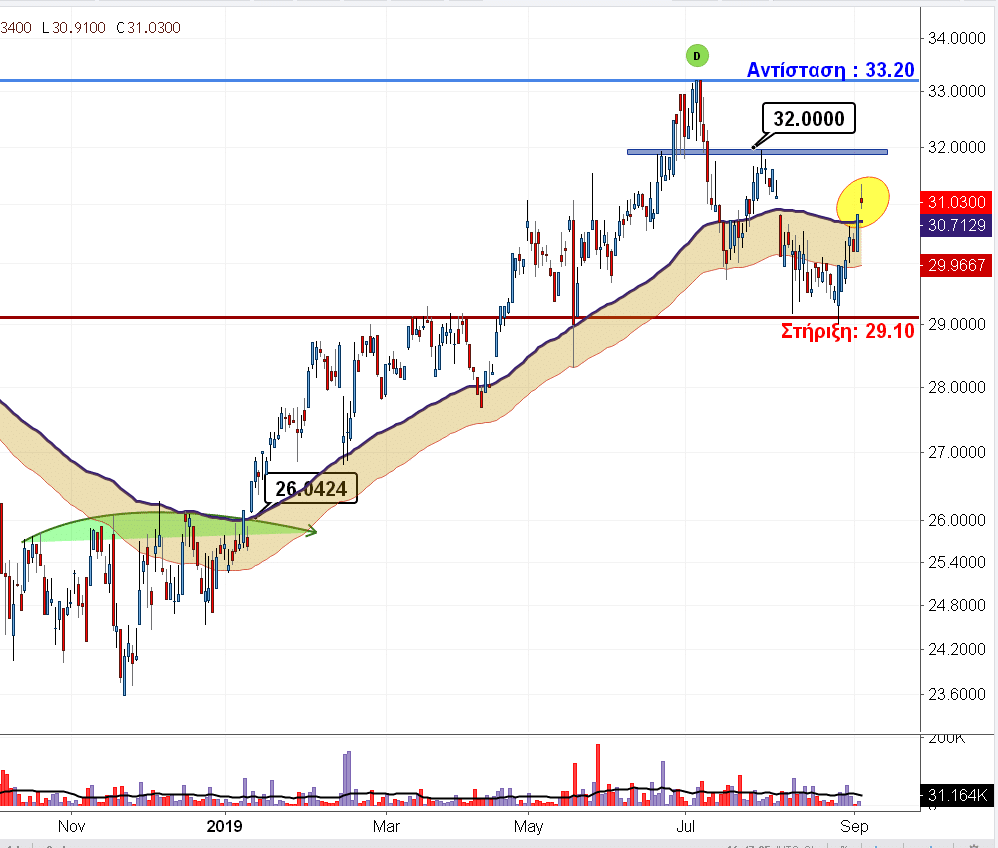

Συνεχίζουμε με τη μετοχή της Coca Cola HBC, το “must” στην οθόνη ενός ενεργού επενδυτή καθώς κινεί μέσω της βαρύτητάς της το 9,33% του Γενικού Δείκτη και το 23,6% του FTSE 25. Στο ημερήσιο διάγραμμα βλέπουμε τη μετοχή να σταμάτησε την πτώση της πάνω στη σημαντική στήριξη των 29,10 ευρώ και να επιδιώκει τώρα στην ανοδική της ταλάντωση να βρεθεί σε άμεση αντιπαράθεση με τη βραχυχρόνια αντίσταση των 32 ευρώ. Ανοδική διάσπαση των 32 ευρώ θα τη φέρει στο κατώφλι των υψηλών στα 33,20 ευρώ ωθώντας έτσι και το Γενικό Δείκτη άνω της πολύ στρατηγικής ζώνης των 875 με 880 μονάδων. Στα θετικά και το εκ νέου πέρασμα της μετοχής άνω των Keltner Channel.

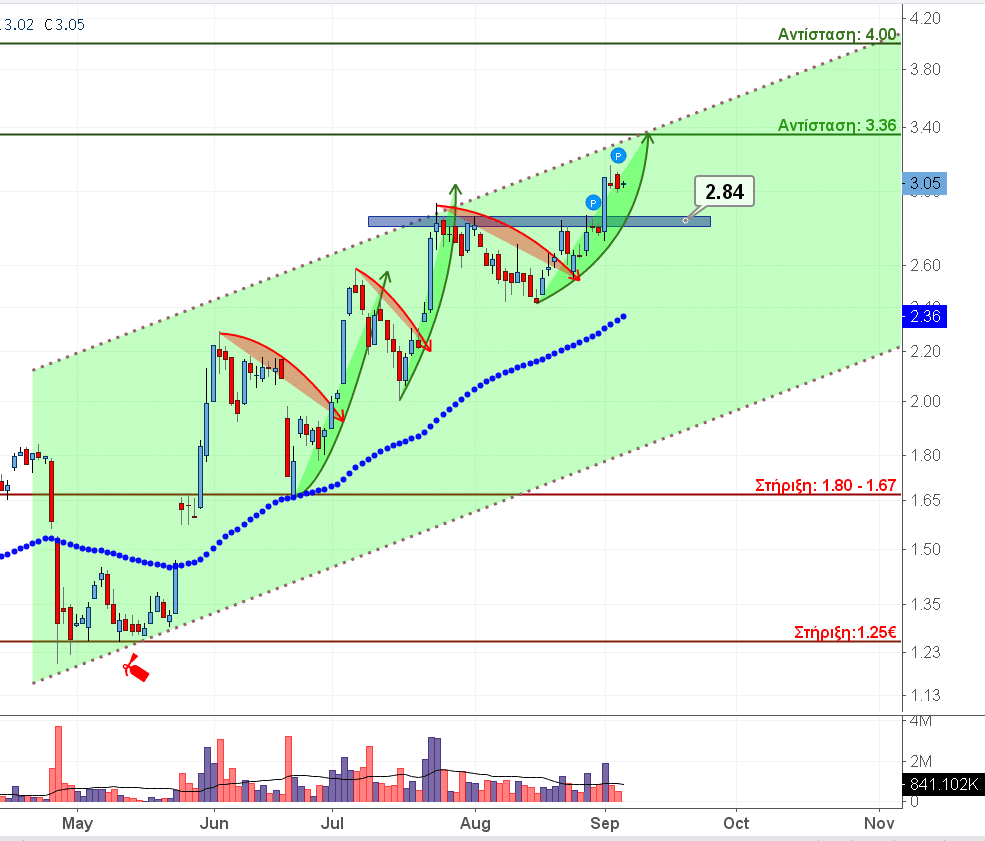

Η μετοχή της ΔΕΗ, που αναμένεται στην επόμενη 2ετία να είναι το καθαρόαιμο της κυβέρνησης όπου θα μοσχοπουληθεί σε τεράστια γερμανική εταιρεία ενέργειας, δείχνει να κινείται ανοδικά σε ένα κανάλι, όπου είχε σαν αφετηρία τα 1,25 ευρώ. Η μέθοδος που ακολουθείται από τους ρυθμιστές του χαρτιού έχει να κάνει με το ladder pattern περιλαμβάνοντας βίαια ανοδικά candlesticks προώθησης σε συνδυασμό με βραδύτερα καθοδικά αποκλιμάκωσης και επαναμαζέματος των όποιων ρευστοποιήσεων. Τώρα η μετοχή αναπνέει πάνω από τα 3 ευρώ έχοντας στη πορεία καταστρατηγήσει την αντίσταση των 2,84 ευρώ. Επόμενο σημείο αναμέτρησης Bulls vsBears τα 3,36 ευρώ.

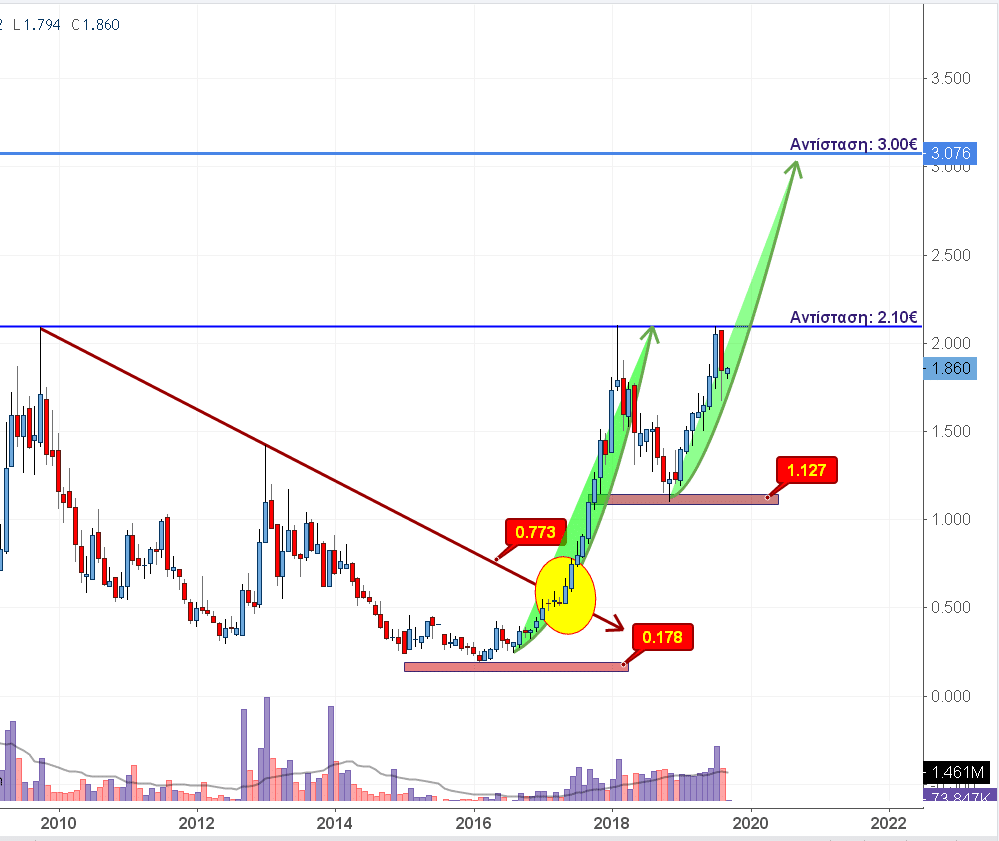

Μία θέση στο ταμπλό πρέπει να έχει και η μετοχή της Ελβάλ-Χαλκόρ, όπου ο βασικός μέτοχος η Βιοχάλκο με 91,44% δέχεται ήδη προτάσεις για τη διάθεση ενός ποσοστού άνω του 10%. Διαγραμματικά η μετοχή έχει βρει αντίσταση στα 2,10 ευρώ αλλά στο εν εξελίξει pullback μαζεύει δυνάμεις για να το περάσει με δύναμη ανοίγοντας το παράθυρο για θέα προς τα 3 ευρώ. Ο ανοδικός στροφέας του περασμένου Νοεμβρίου είναι εκεί και σπρώχνει ανοδικά τη τιμή της μετοχής.

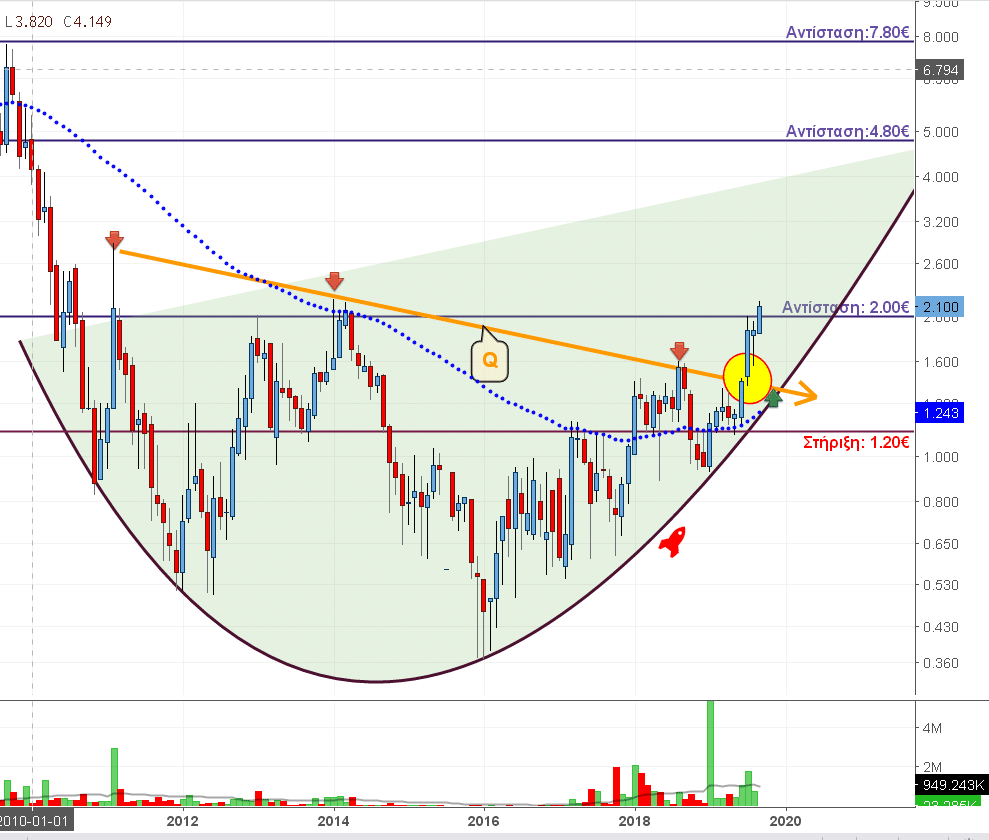

Άλλη μια μετοχή που την έχουμε αναφέρει σε προηγούμενη ανάλυση και δείχνει να σπάει ανοδικά σημαντικά επίπεδα αντίστασης είναι η Ιντρακάτ. Αναλυτικότερα η μετοχή έχει περάσει με επιτυχία πάνω από τα 2 ευρώ δίνοντας το τέμπο για μια αρχική κίνηση προς τα 2,60 ευρώ ενώ ο μεσομακροπρόθεσμος στόχος εντοπίζεται υψηλότερα στα 4,80 ευρώ. Σήμα αγοράς μας είχε δώσει η ανοδική τμήση της μακροπρόθεσμης καθοδικής γραμμής τάσης Q στα 1,44 ευρώ ενώ ο εμφατικός στροφέας του 2010 χτυπάει τα τύμπανα πολέμου για τους Bulls.

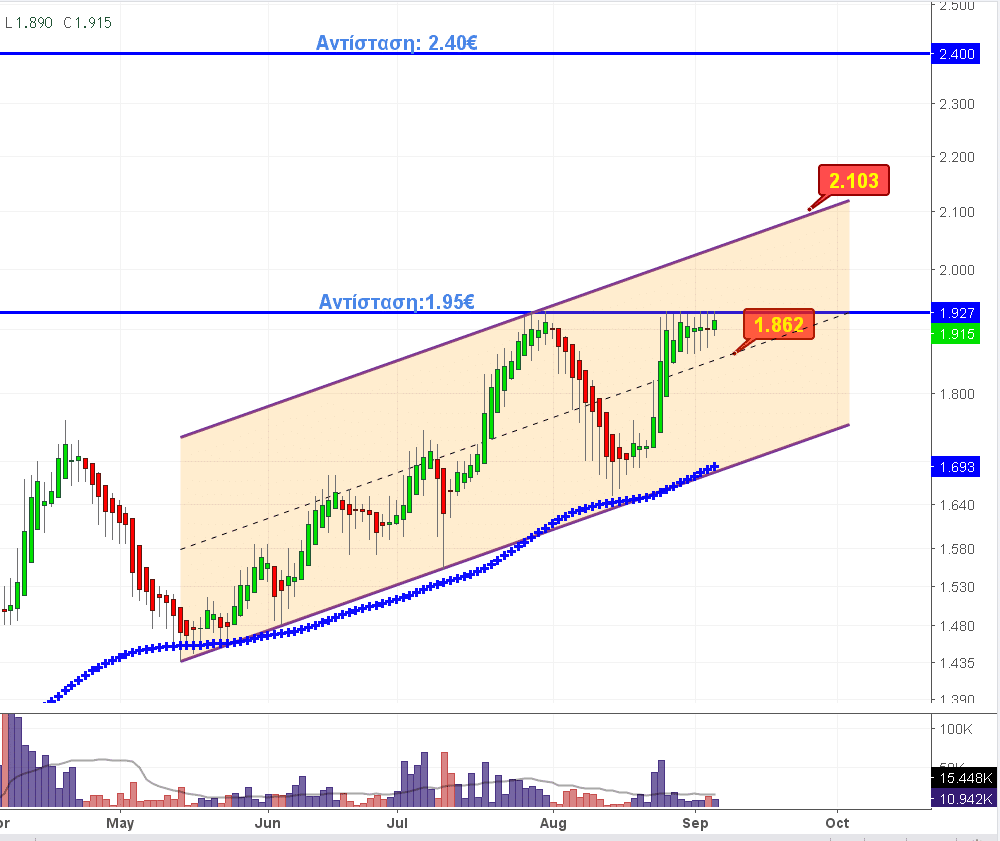

Από τις πλέον υγιείς και σημαντικές στο κλάδο της είναι η ΕΛΤΟΝ Χημικά με τη μετοχή της να έχει μπει για τα καλά το τελευταίο χρονικό διάστημα στο στόχαστρο ξένων θεσμικών. Ο τίτλος από απόψεως τεχνικής ανάλυσης κινείται από τον Μάιο σε ένα ανοδικό κανάλι, όπου έχει ως σκοπό την αρπαγή της αντίστασης των 1,95 ευρώ δίνοντας έτσι πόντους στο σενάριο προσέγγισης των 2,10 με 2,15 ευρώ. Σημείο ιδιαίτερης προσοχής σε ένα βραχυχρόνιο καθοδικό πισωγύρισμα τα 1,80 με 1,84 ευρώ.

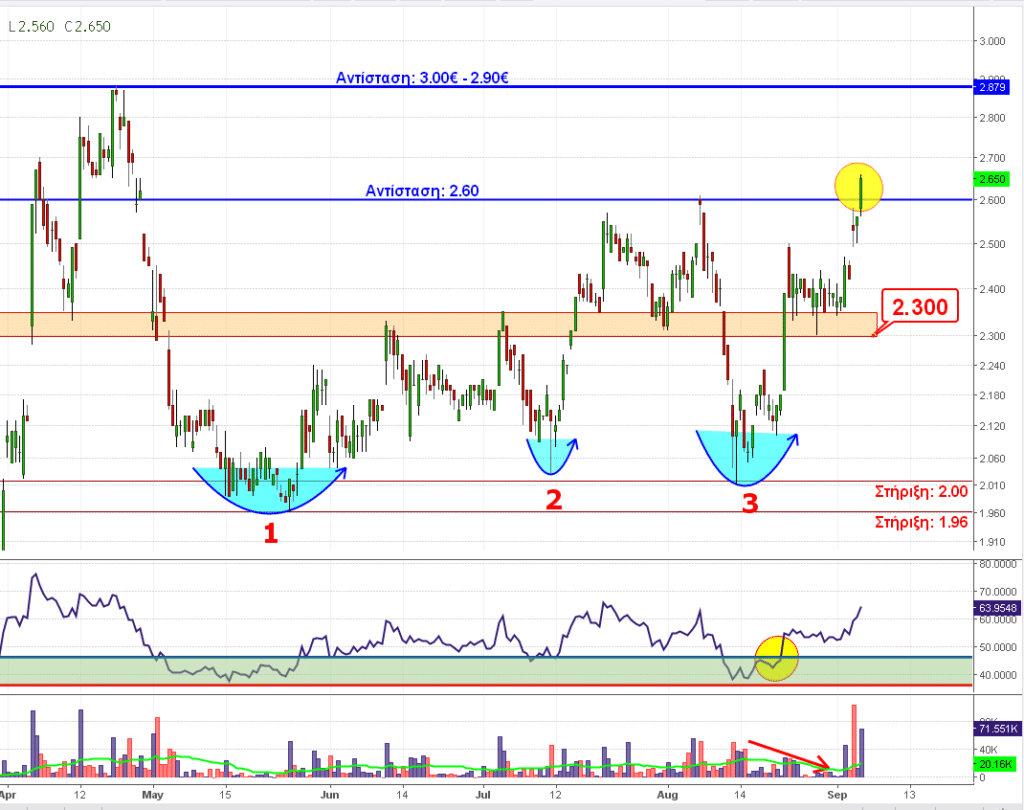

Για το τέλος άφησα τη Τεχνική Ολυμπιακή η οποία φαίνεται να κάνει ανοδική διάτρηση της αντίστασης των 2,60 ευρώ ενώ παρεμπιπτόντως έχει και Γ.Σ. στις 11 Σεπτεμβρίου για διερεύνηση αναδιάρθρωσης της δομής του Ομίλου. Διαγραμματικά η επιτυχής διακράτηση της κεκτημένης διαφυγής άνω των 2,60 ευρώ θα δώσει έδαφος για έναν ανοδικό περίπατο προς τη ζώνη ορόσημο των 2,90 με 3 ευρώ. Χαρακτηριστική είναι πάντως η τριπλή στοχευμένη κίνηση μαζέματος των ρευστοποιήσεων γύρω από το επίπεδο στήριξης των 1,96 με 2,10 ευρώ.

Αποποίηση ευθύνης: Το παρόν ενημερωτικό σημείωμα συνιστά διαφημιστική ανακοίνωση ενημερωτικού περιεχομένου και δεν αποτελεί σε καμία περίπτωση επενδυτική συμβουλή, ούτε υποκίνηση ή προσφορά για συμμετοχή σε οποιαδήποτε συναλλαγή. Καμία πληροφορία που εμπεριέχεται σε αυτό, δε θα πρέπει να εκληφθεί, σε καμία περίπτωση, ως προτεινόμενη ως κατάλληλη επένδυση για τον παραλήπτη, ούτε μέσο επίτευξης των συγκεκριμένων επενδυτικών στόχων ή κάλυψης οποιωνδήποτε άλλων αναγκών του παραλήπτη, ούτε υποκατάστατο τυχόν συμβατικών κειμένων που αφορούν τις περιγραφόμενες σε αυτό συναλλαγές. Για τους λόγους αυτούς, κάθε επενδυτής θα πρέπει να προβεί στη δική του αξιολόγηση οποιασδήποτε πληροφορίας παρέχεται στην παρούσα επικοινωνία και δε θα πρέπει να βασίζεται σε οποιαδήποτε τέτοια πληροφορία, ως εάν αυτή να αποτελούσε επενδυτική συμβουλή. Το παρόν δεν συνιστά, επίσης, έρευνα στον τομέα των επενδύσεων και, συνεπώς, δεν καταρτίστηκε από την Εταιρεία σύμφωνα με τις απαιτήσεις του νόμου που αποσκοπούν στη διασφάλιση της ανεξαρτησίας της έρευνας στον τομέα των επενδύσεων. Οι πληροφορίες που διατίθενται στο παρόν βασίζονται σε πληροφορίες που διατίθενται στο κοινό και θεωρούνται αξιόπιστες. Η Εταιρεία δεν φέρει καμία ευθύνη ως προς την ακρίβεια ή πληρότητα των πληροφοριών αυτών. Οι απόψεις και εκτιμήσεις που εκτίθενται στο παρόν αφορούν την τάση της εγχώριας και των διεθνών χρηματοοικονομικών αγορών κατά την αναγραφόμενη ημερομηνία και υπόκεινται σε αλλαγές χωρίς ειδοποίηση. Η Εταιρεία ενδέχεται, ωστόσο, να συμπεριλάβει στο παρόν έρευνες στον τομέα των επενδύσεων, οι οποίες έχουν εκπονηθεί από τρίτα πρόσωπα. Η εταιρεία δεν τροποποιεί τις ως άνω έρευνες, αλλά τις παραθέτει αυτούσιες, και, συνεπώς, δεν αναλαμβάνει οποιαδήποτε ευθύνη για το περιεχόμενο αυτών.